МНЕНИЕ: Роснефть — нефтяник с перспективами роста бизнеса - Финам

«Роснефть» выделяется в секторе наличием масштабного проекта развития «Восток Ойл», который пользуется активной поддержкой государства и в долгосрочной перспективе может позволить нефтянику нарастить добычу. Краткосрочно «Роснефть» выигрывает от высокой доли премиального сорта ESPO в выручке, что вместе с повышенными рублевыми ценами на нефть в целом позволяет компании сокращать долговую нагрузку и предлагать инвесторам неплохую для нее с перспективами роста бизнеса дивидендную доходность.

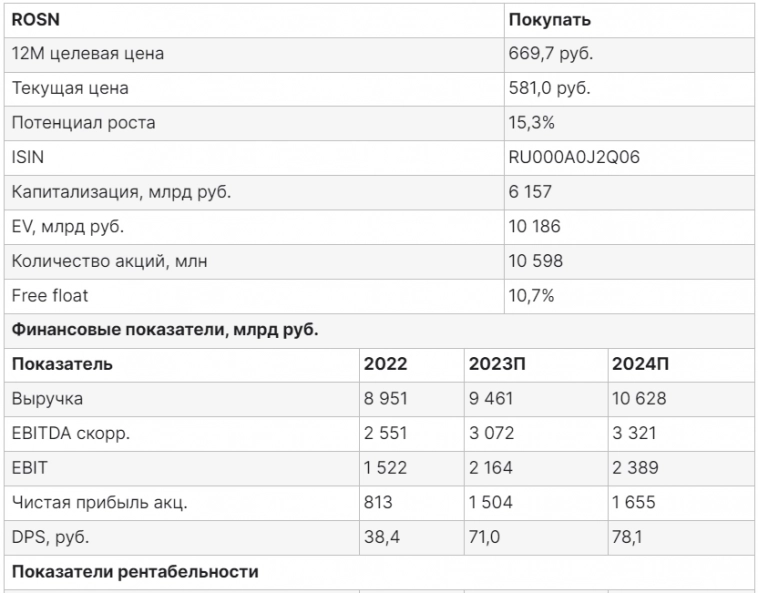

Мы присваиваем акциям «Роснефти» рейтинг «Покупать» с целевой ценой 669,7 руб. на горизонте 12 мес. Апсайд составляет 15,3%.Кауфман Сергей

ФГ «Финам»

«Роснефть» — крупнейшая в России и вторая в мире нефтегазовая компания по объемам добычи. Деятельность «Роснефти» охватывает добычу и переработку нефти и газа, сеть АЗС и нефтехимию.

«Роснефть» в первую очередь выделяет наличие перспектив развития. Компания продолжает реализовывать проект «Восток Ойл», который пользуется поддержкой государства и может быть полностью ориентирован на рынки АТР. Первая нефть на проекте может быть получена уже в 2024 году, а к 2030 году добыча по плану должна достигнуть 2–2,3 млн б/с.

Краткосрочно «Роснефть» поддерживают повышенные рублевые цены на нефть. Даже после локального укрепления рубля Urals стоит около 6 300 руб. за баррель, что является повышенным по историческим меркам значением, которое, на наш взгляд, может сохраниться и в следующем году на фоне действий ОПЕК+ и ограниченного потенциала укрепления рубля из-за роста расходов бюджета.

«Роснефть» стабильно выплачивает дивиденды дважды в год. Политика компании предполагает выплату 50% нескорректированной прибыли по МСФО. По нашим оценкам, суммарные дивиденды за 2023 год могут составить 71 руб., что соответствует 12,2% доходности — неплохое значение с учетом перспектив развития бизнеса.

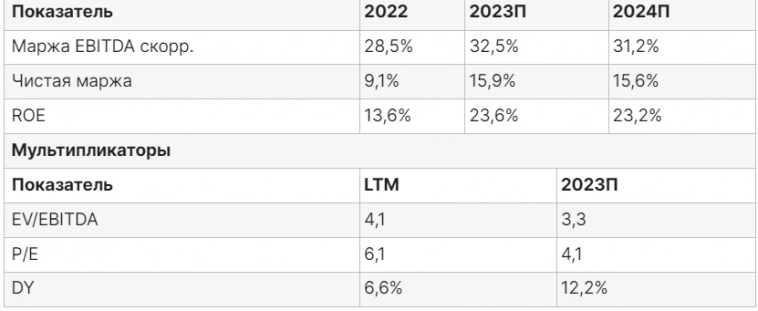

В первом полугодии «Роснефть» показала сильную динамику финансовых результатов. Выручка компании снизилась на 24,9% г/г, до 3 886 млрд руб., скорр. EBITDA — на 5,1% г/г, до 1 401 млрд руб., но чистая прибыль акционеров увеличилась на 45,2% г/г, до 652 млрд руб. Рост маржинальности связан как с отсутствием списаний, так и с позитивным влиянием наличия премиального сорта ESPO в выручке.

Во втором полугодии годовая динамика финансовых результатов может улучшиться на фоне роста рублевых цен на нефть. По итогам года мы ожидаем роста выручки на 5,7% г/г, до 9 461 млрд руб., и чистой прибыли акционеров на 81,4% г/г, до 1 504 млрд руб.

Для расчета целевой цены акций «Роснефти» мы использовали оценку по мультипликаторам P/E, EV/EBITDA и P/DPS на 2023 и 2024 год относительно международных аналогов. Для учета странового риска использован дисконт 15%. Наша оценка предполагает апсайд 15,3%.

Ключевыми рисками для акций «Роснефти» являются возможность снижения цен на нефть, укрепления рубля или ужесточения санкций против сектора. Также негативно на кейс компании могут повлиять очередные списания или рост налоговой нагрузки на сектор.

24.11.2023

13:34

Страна

Инструменты

Раздел