МНЕНИЕ: Флоатеры - не только привязка к RUONIA - Финам

В условиях растущих базовых ставок внимание инвесторов переключается на инструменты с переменной ставкой купона — так называемые «флоатеры». Постоянный пересчет купона позволяет амортизировать рост процентных ставок, в результате чего цена такой облигации практически не отклоняется от номинала даже в периоды турбулентности на рынке. В этом и состоит «защитный» характер данного инвестинструмента: держатель получает купоны, при этом рыночная стоимость его облигации остается практически неизменной.

Когда говорят о флоатерах в первую очередь имеют в виду облигации, купон у которых пересчитывается вслед за ставкой RUONIA (рублевой депозитной ставки «овернайт» российского межбанковского рынка). Такие бумаги выпускает как государство, так – особенно в последние месяцы – и корпоративные заемщики. Например, только ОФЗ с привязкой к RUONIA выпущено на сумму 7,7 трлн рублей.

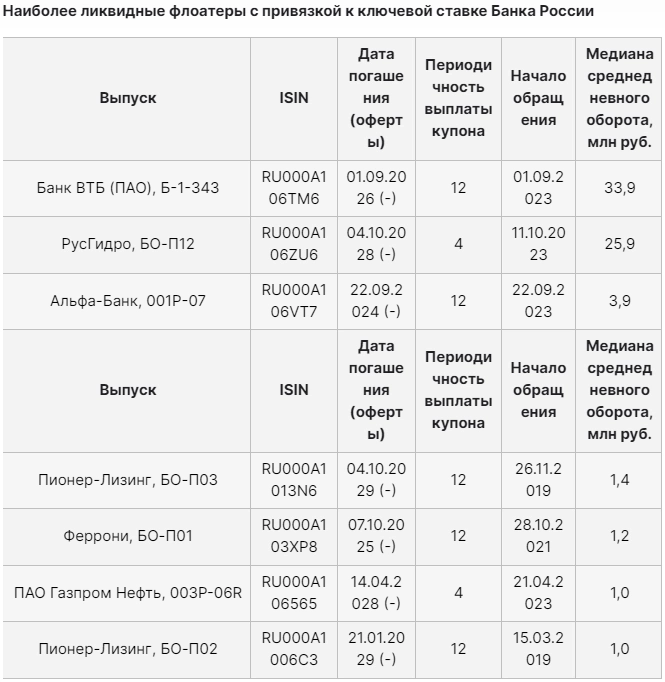

Ориентация на RUONIA несколько затрудняет анализ доходности флоатеров, поскольку определяет необходимость прогнозирования – наряду с ключевой ставкой – еще и этой переменной. Между тем, существует целый сегмент облигаций, купон у которых пересчитывается непосредственно вслед за ключевой ставкой ЦБ. Согласно Cbonds, в настоящее время он насчитывает более чем 100 выпусков. Впрочем, биржевая ликвидность подавляющего большинства бумаг с привязкой к ключевой ставке оставляет желать много лучшего.

Тем не менее ситуация постепенно выправляется, и начинают появляться выпуски, характеризующиеся приличной ликвидностью. В таблице ниже приведены флоатеры с привязкой к ключевой ставке, отсортированные по медиане среднедневного оборота на Мосбирже. Как можно видеть, наиболее ликвидные выпуски были размещены относительно недавно, и, по-видимому, можно ожидать дальнейшего развития этого тренда. Это позволит инвесторам непосредственно привязать свой доход к ключевой ставке ЦБ, обеспечив таким образом защиту портфеля от процентного риска.Ковалев Алексей

ФГ «Финам»