X5 объявляет о росте выручки на 22,9% г/г в 3 кв 2023г

X5 Retail Group N.V. («X5» или «Компания»), ведущая продуктовая розничная компания в России, управляющая торговыми сетями «Пятерочка», «Перекресток» и «Чижик» ( тикер на Лондонской фондовой бирже и Московской бирже: FIVE), сегодня опубликовала неаудированные сокращенные консолидированные промежуточные финансовые результаты за третий квартал и девять месяцев 2023 г., подготовленные в соответствии с МСБУ (IAS) 34 «Промежуточная финансовая отчетность», принятыми в Европейском Союзе.

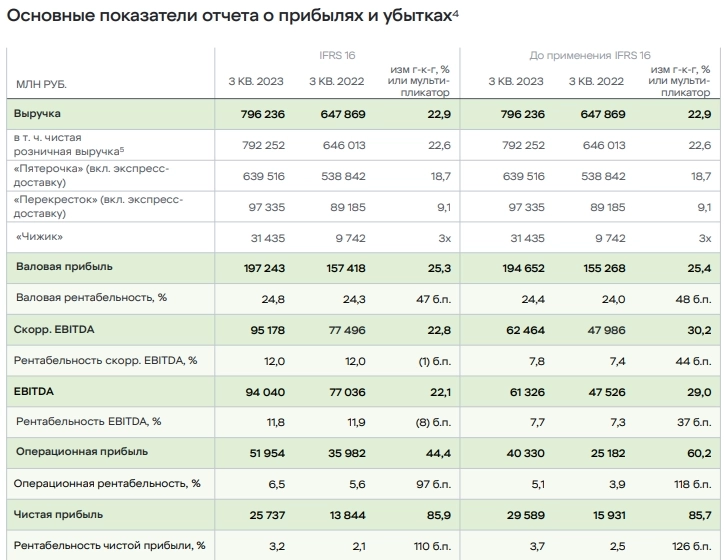

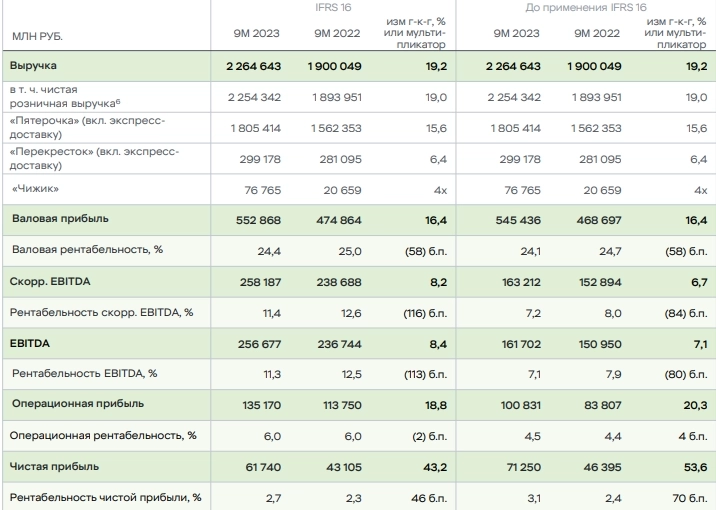

X5 объявляет о росте выручки на 22,9% в 3 кв. 2023 г. Рентабельность скорр. EBITDA до применения МСФО (IFRS) 16 составила 7,8%

Игорь Шехтерман, Главный исполнительный директор Х5:

В 3 квартале 2023 года X5 продолжила реализацию стратегии экспансии на российском продовольственном рынке, адаптируя свое ценностное предложение к меняющимся потребностям покупателей. Мы по-прежнему нацелены на развитие сети магазинов «у дома» «Пятерочка» и «жестких» дискаунтеров «Чижик», а также на продолжение трансформации формата супермаркетов «Перекресток» с целью повышения эффективности и увеличения сопоставимых продаж. В 3 квартале 2023 года X5 продемонстрировала уверенный рост выручки на 22,9%, что было обусловлено высокими показателями сопоставимых продаж, открытием новых магазинов и сделками по слиянию и поглощению, а также активным развитием сети «жестких» дискаунтеров. На фоне такого динамичного роста X5 сохранила рентабельность по EBITDA до применения МСФО (IFRS)16 на уровне 7,7%.

Выручка. Рост выручки составил 22,9% г-к-г в 3 кв. 2023 г. Чистая розничная выручка увеличилась на 22,6% на фоне роста торговых площадей на 12,6% и роста LFL продаж на 10,2%, в то время как продажи цифровых бизнесов X5 выросли на 97,9% г-к-г.

Динамика сопоставимых продаж за 3 кв. и 9 мес. 2023 г., % г-к-г. В 3 кв. 2023 г. рост LFL продаж составил 10,2% г-к-г за счет роста LFL продаж «Пятерочки» и «Перекрестка» на 10,4% и 9,5% соответственно. Структура LFL продаж была более сбалансированной с точки зрения LFL трафика и LFL среднего чека по сравнению со 2 кв. 2023 года.

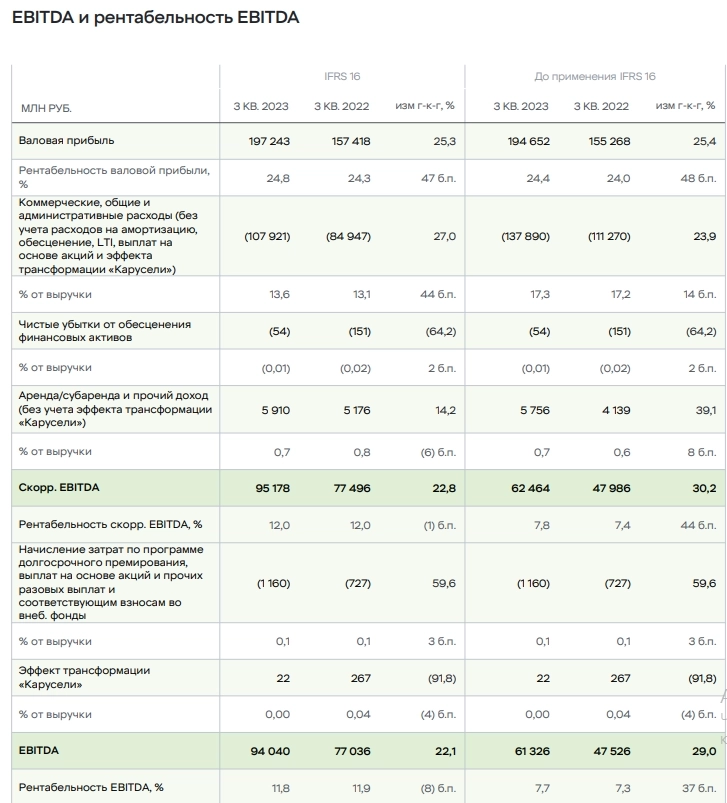

Валовая рентабельность. Валовая рентабельность по МСФО (IFRS) 16 выросла на 47 б.п. до 24,8% (рост на 48 б.п. г-к-г до 24,4% до применения МСФО (IFRS) 16) в 3 кв. 2023 г. в основном за счет роста коммерческой рентабельности на фоне эффекта низкой базы в 3 кв. 2022 г. и оптимизации ассортимента в «Пятерочке», а также снижения потерь во всех форматах. Валовая рентабельность по МСФО (IFRS) 16 за 9 мес. 2023 г. снизилась на 58 б.п. (снизилась на 58 б.п. г-к-г до применения МСФО (IFRS) 16) на фоне роста доли формата «жесткого» дискаунтера в выручке, а также трансформации ценностного предложения «Пятерочки», что было частично компенсировано оптимизацией ассортимента.

В 3 кв. 2023 г. коммерческие, общие и административные расходы (за вычетом расходов на амортизацию, обесценение, LTI, выплаты на основе акций и эффекта трансформации «Карусели») по МСФО (IFRS) 16 как процент от выручки увеличились на 44 б.п. до 13,6% (рост на 14 б.п. до 17,3% до применения МСФО (IFRS) 16) в основном за счет роста расходов на персонал, прочим расходам и расходам на аренду (только по МСФО (IFRS) 16).

Расходы на персонал (без учета расходов по LTI, затрат по программе долгосрочного премирования и выплат на основе акций) как процент от выручки увеличились на 17 б.п. г-к-г в 3 кв. 2023 г. до 8,0%, в основном из-за отрицательного эффекта операционного рычага, а также ввиду найма дополнительного персонала в супермаркетах «Перекресток» на фоне обновления ценностного предложения.

Затраты на компенсационные выплаты по программе долгосрочного премирования и выплаты на основе акций составили 1 160 млн руб. в 3 кв. 2023 г., рост на 59,6% с 727 млн рублей в 3 кв. 2022 г. в результате внедрения программы LTI для новых бизнесов и роста начислений по программе LTI 2021-2023 в связи с пересмотром целей и переоценкой вероятностей их достижения.

Расходы на аренду по МСФО (IFRS) 16 как процент от выручки в 3 кв. 2023 г. увеличились на 7 б.п. г-к-г до 0,9% за счет увеличения количества магазинов, работающих по обратному франчайзингу и увеличением числа магазинов, арендная плата которых привязана к выручке. Снижение расходов на аренду до применения МСФО (IFRS) 16 на 32 б.п. до 4,3% было вызвано положительным эффектом операционного рычага для фиксированных арендных ставочастично компенсированое увеличением числа договоров аренды, привязанных к выручке.

Коммунальные расходы как процент от выручки в 3 кв. 2023 г. остались на прежнем уровне в 1,9%.

Прочие расходы на магазины по МСФО (IFRS) 16 как процент от выручки в 3 кв. 2023 г. снизились на 6 б.п. г-к-г (снизились на 7 б.п. до применения МСФО (IFRS) 16) в основном за счет оптимизации затрат на услуги охраны.

Расходы на услуги третьих сторон по МСФО (IFRS) 16 как процент от выручки в 3 кв. 2023 г. выросли на 3 б.п. г-к-г до 0,7% (рост на 3 б.п. до 0,7% до применения МСФО (IFRS) 16) в основном за счет нормализации маркетинговых затрат по сравнению с 3 кв. 2022 г.

Прочие расходы по МСФО (IFRS) 16 как процент от выручки в 3 кв. 2023 г. увеличились на 23 б.п. г-к-г до 1,2% (рост на 32 б.п. до 1,5% до применения МСФО (IFRS) 16) в связи с ростом расходов на курьерские услуги и комиссий агрегаторов экспресс-доставки. До применения МСФО (IFRS) 16 эффект также включает рост агентского вознаграждения за обратный франчайзинг.

За 9 месяцев 2023 г. коммерческие, общие и административные расходы (за вычетом расходов на амортизацию, обесценение, LTI, выплаты на основе акций и эффекта трансформации «Карусели») по МСФО (IFRS) 16 как процент от выручки выросли на 44 б.п. до 13,8% (рост на 17 б.п. до 17,6% до применения МСФО (IFRS) 16) в основном за счет роста расходов на персонал, коммунальных расходов и расходов на аренду (только по МСФО (IFRS) 16) как процент от выручки

В 3 кв. 2023 г. операционный денежный поток до изменения оборотного капитала по МСФО (IFRS) 16 вырос на 18 192 млн руб. до 93 514 млн руб. (увеличился на 14 109 млн руб. до 60 956 млн руб. до применения МСФО (IFRS) 16). Положительное изменение оборотного капитала по МСФО (IFRS) 16 в размере 20 930 млн руб. в 3 кв. 2023 г. против 16 715 млн руб. в 3 кв. 2022 г. обусловлено более высоким ростом кредиторской задолженности из-за эффекта нерабочего дня в конце сентября и более низким ростом дебиторской задолженности, в связи с низкой базой бэк бонусов от поставщиков в июне 2022 года и их восстановлением к сентябрю 2022 года на фоне возобновления маркетинговых и рекламных мероприятий

www.x5.ru/wp-content/uploads/2023/10/x5_q3_2023_financial_results_rus.pdf

www.x5.ru/ru/news/x5-obyavlyaet-o-roste-vyruchki-na-229-v-3-kv-2023-g-rentabelnost-skorr-ebitda-do-primeneniya-msfo-ifrs-16-sostavila-78/