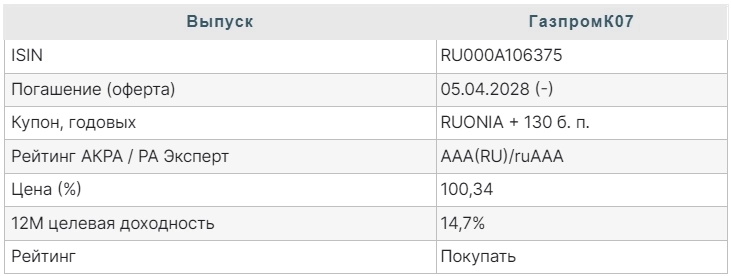

МНЕНИЕ: Газпром Капитал серии 07: позиционирование в соответствии с новой процентной реальностью - Финам

Пожалуй, наиболее заметным трендом последнего времени на рынке рублевого долга является активное предложение облигаций с переменным купоном (так называемых «флоатеров») со стороны корпоративных заемщиков. Одним из закоперщиков этого процесса весной 2023 года выступил «Газпром», который в начале октября разместил еще два выпуска с привязкой к ставке RUONIA на общую сумму 60 млрд рублей.

Октябрьским выпускам еще предстоит определить свое место на рынке, тогда как наше внимание сосредоточено на апрельском выпуске газового концерна, являющимся одним из самых ликвидных в сегменте флоатеров. Например, медиана его дневного оборота на Мосбирже составляет почти 13 млн рублей, что является очень приличным показателем для всего сектора рублевых облигаций.

Напомним, актуальность облигаций с переменной ставкой купона состоит в том, что они позволяют защитить свой портфель от процентного риска. Дело в том, что рыночная цена облигаций с фиксированным купоном снижается, когда ставки (доходности) на рынке растут. У флоатера же уровень купона пересчитывается с определенной периодичностью вслед за динамикой ставок в экономике, что позволяет амортизировать рост процентных ставок. В результате цена облигации с переменной ставкой купона практически не отклоняется от своего номинала даже в периоды турбулентности на рынке. В этом и состоит защитный характер данного инструмента: инвестор получает купоны, при этом рыночная стоимость его облигации остается практически неизменной. По сути, флоатер позволяет вообще не думать о том, куда и с какой скоростью пойдут процентные ставки.

Но все-таки — на какую доходность можно рассчитывать владельцам флоатеров в текущих условиях, когда ставки ушли (и, как нам сигнализирует регулятор, надолго) в область двузначных значений? Напомним, уровни купонов по корпоративным флоатерам привязаны к ставке RUONIA, плюс определенный спред. И если величина спреда по выпуску ГазпромК07 зафиксирована в момент выпуска бумаги на весь период ее обращения на уровне 130 б. п., то будущие значения ставки RUONIA сейчас, естественно, не определены.

Таким образом, для определения доходности требуется сделать предположения относительно значений ставки RUONIA в будущем. Поскольку данная ставка жестко привязана к ключевой (корреляция между ними составляет почти 100%), нам нужен прогноз по ключевой ставке Банка России.

Опираясь на последние по времени ориентиры ЦБ, мы сделали прогноз, в соответствии с которым ключевая ставка будет повышена до 14% на заседании 27 октября и останется на этом уровне до конца 2023 года. В отношении будущего года мы ожидаем, что среднегодовой уровень ставки составит 12,5%, это соответствует верхней границе текущего прогноза ЦБ.

При расчете ставки RUONIA мы исходили из предположения, что в прогнозном периоде дисконт RUONIA к ключевой ставке составит 20 б. п., это соответствует как среднеисторическому значению, так и среднему показателю за последний год.

В результате мы получили будущие уровни купонов по выпуску ГазпромК07 и рассчитали на их основе потенциальную доходность от инвестирования в данный инструмент на горизонте ближайших 12 месяцев. Мы ожидаем, что выпуск принесет доход 14,7% годовых.

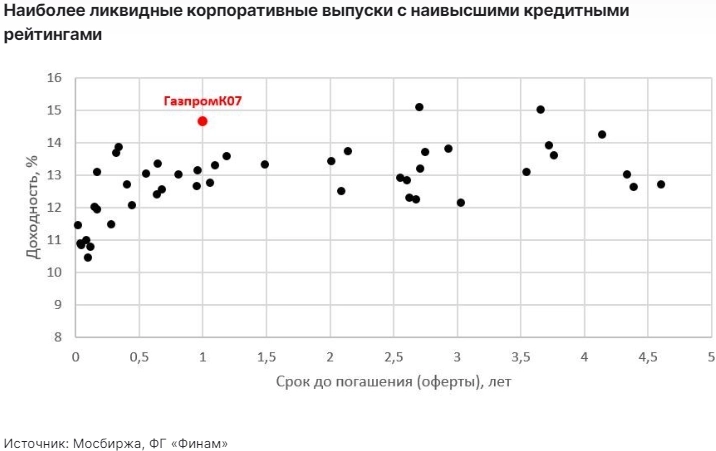

Интересно выглядит сопоставление выпуска ГазпромК07 с текущей картой рынка наиболее ликвидных корпоративных облигаций 1-го эшелона (см. график выше). Дело в том, что вторичный рынок фиксированного купона пока находится в стадии адаптации к новой процентной реальности. Даже ОФЗ еще полностью не учли текущий уровень ключевой ставки, что уж говорить о корпоративных высококачественных выпусках, которые в настоящий момент в среднем торгуются с околонулевой премией к безрисковой кривой. Адаптация доходностей, включая нормализацию кредитных спредов, рано или поздно произойдет, но в данный момент флоатер «Газпрома» выглядит более чем конкурентоспособно на фоне бумаг со сравнимым кредитным качеством.

Сочетание встроенной защиты от процентного риска и привлекательной доходности позволяет нам подтвердить рейтинг «Покупать» в отношении облигационного выпуска ГазпромК07 с погашением в апреле 2028 года.Ковалев Алексей

ФГ «Финам»

* Цены и другие рыночные данные указаны на время подготовки материала, выпущенного 13.10.2023.