МНЕНИЕ: Акции ВТБ близки к справедливой оценке после роста - Финам

ВТБ сильнее других российских финкомпаний пострадал от жестких западных санкций. В результате прошлый год стал для банка финансово провальным, а остаться «на плаву» ему позволило активное использование послаблений ЦБ. Между тем худшее для ВТБ, судя по всему, позади, и в этом году банк быстро восстанавливает прибыльность. Несмотря на недавние допэмиссии, капитальная позиция банка остается уязвимой, что, скорее всего, не позволит ему возобновить выплату дивидендов в ближайшие годы. Однако это компенсируется невысокой оценкой по мультипликаторам. Акции ВТБ заметно подорожали в последние месяцы и, на наш взгляд, близки к справедливой оценке.

ФГ «Финам»

ВТБ является крупной российской финансовой группой, включающей в себя более 20 компаний в области банковских услуг, инвестбанкинга, страхования и лизинга. Занимает второе место по величине активов и кредитованию среди российских банков.

ВТБ в прошлом году оказался первым крупным российским банком, попавшим под жесткие западные санкции, и, как следствие, заметно сильнее пострадал от реализации геополитических рисков, чем другие кредиторы, против которых были введены ограничения. В итоге прошлый год ВТБ завершил с огромным убытком и лишился почти трети совокупного капитала, а остаться «на плаву» ему удалось во многом за счет активного использования послаблений ЦБ.

В конце 2022 года ВТБ купил Банк «Открытие», который находился под контролем Центробанка после процедуры санации, за 340 млрд руб., или несколько выше 0,6 капитала. В марте 2023 года ВТБ завершил «государственную» докапитализацию на сумму 149 млрд руб., в рамках которой конвертировал ранее выданный суборд из средств ФНБ, а также получил 100% акций крымского банка РНКБ. Для дальнейшего укрепления капитальной позиции ВТБ в начале июня провел еще одну допэмиссию по открытой подписке, за счет которой привлек 94 млрд руб.

Между тем худшее для ВТБ, судя по всему, позади, и в этом году банк быстро восстанавливает прибыльность. Так, в январе — июле 2023 года чистая прибыль ВТБ по МСФО составила 325,4 млрд руб., практически достигнув уровня всего очень успешного для банка 2021 года. ВТБ продемонстрировал высокие доходы по основным направлениям деятельности, при этом отчисления в резервы в значительной степени нормализовались. Руководство ВТБ сохранило прогноз по прибыли на весь этот год на уровне около 400 млрд руб.

В среднесрочной перспективе драйверами роста ВТБ должны стать дальнейшее восстановление российской экономики после спровоцированного санкциями спада, интеграция приобретенных банков, выход в Крым и на вновь присоединенные к стране территории.

В то же время проблемой ВТБ остается уязвимая капитальная позиция, которая, скорее всего, не позволит ему возобновить дивидендные выплаты в ближайшие годы.

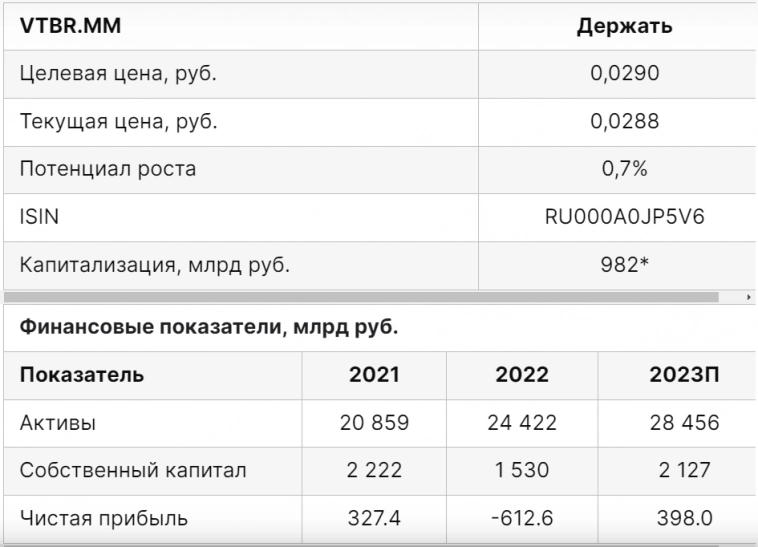

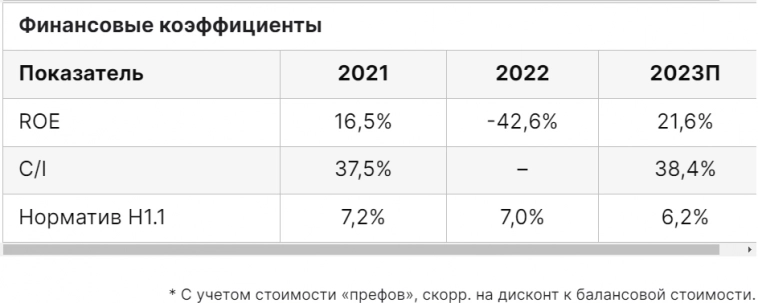

Наша оценка акций ВТБ построена на сравнении с российскими аналогами по коэффициентам P/B и P/E 2023П, а также анализе собственных исторических мультипликаторов банка. Она предполагает апсайд лишь 0,7%.

Что же касается рисков, бизнес ВТБ, как и сектора в целом, сильно зависит от экономической и рыночной конъюнктуры. В случае ее нового существенного ухудшения, например, из-за усиления санкционного давления на РФ или дальнейшей эскалации геополитической напряженности, банк может столкнуться с ухудшением качества кредитного портфеля и снижением основных финансовых показателей.

Мы понижаем рейтинг акций ВТБ до «Держать» с «Покупать» и подтверждаем целевую цену на уровне 0,029 руб., что предполагает апсайд лишь 0,7%. С момента нашей прошлой рекомендации от конца мая цена акций банка поднялась на 24%, и данные бумаги, на наш взгляд, уже справедливо оцениваются рынком.Додонов Игорь

ФГ «Финам»

ВТБ является крупной российской финансовой группой, включающей в себя более 20 компаний в области банковских услуг, инвестбанкинга, страхования и лизинга. Занимает второе место по величине активов и кредитованию среди российских банков.

ВТБ в прошлом году оказался первым крупным российским банком, попавшим под жесткие западные санкции, и, как следствие, заметно сильнее пострадал от реализации геополитических рисков, чем другие кредиторы, против которых были введены ограничения. В итоге прошлый год ВТБ завершил с огромным убытком и лишился почти трети совокупного капитала, а остаться «на плаву» ему удалось во многом за счет активного использования послаблений ЦБ.

В конце 2022 года ВТБ купил Банк «Открытие», который находился под контролем Центробанка после процедуры санации, за 340 млрд руб., или несколько выше 0,6 капитала. В марте 2023 года ВТБ завершил «государственную» докапитализацию на сумму 149 млрд руб., в рамках которой конвертировал ранее выданный суборд из средств ФНБ, а также получил 100% акций крымского банка РНКБ. Для дальнейшего укрепления капитальной позиции ВТБ в начале июня провел еще одну допэмиссию по открытой подписке, за счет которой привлек 94 млрд руб.

Между тем худшее для ВТБ, судя по всему, позади, и в этом году банк быстро восстанавливает прибыльность. Так, в январе — июле 2023 года чистая прибыль ВТБ по МСФО составила 325,4 млрд руб., практически достигнув уровня всего очень успешного для банка 2021 года. ВТБ продемонстрировал высокие доходы по основным направлениям деятельности, при этом отчисления в резервы в значительной степени нормализовались. Руководство ВТБ сохранило прогноз по прибыли на весь этот год на уровне около 400 млрд руб.

В среднесрочной перспективе драйверами роста ВТБ должны стать дальнейшее восстановление российской экономики после спровоцированного санкциями спада, интеграция приобретенных банков, выход в Крым и на вновь присоединенные к стране территории.

В то же время проблемой ВТБ остается уязвимая капитальная позиция, которая, скорее всего, не позволит ему возобновить дивидендные выплаты в ближайшие годы.

Наша оценка акций ВТБ построена на сравнении с российскими аналогами по коэффициентам P/B и P/E 2023П, а также анализе собственных исторических мультипликаторов банка. Она предполагает апсайд лишь 0,7%.

Что же касается рисков, бизнес ВТБ, как и сектора в целом, сильно зависит от экономической и рыночной конъюнктуры. В случае ее нового существенного ухудшения, например, из-за усиления санкционного давления на РФ или дальнейшей эскалации геополитической напряженности, банк может столкнуться с ухудшением качества кредитного портфеля и снижением основных финансовых показателей.

04.09.2023

22:05

Страна

Инструменты