М-Видео МСФО 1п2023г: выручка 179,2 млрд руб (-18,1% г/г), чистый убыток 6,13 млрд руб (в прошлом периоде убыток 4,60 млрд руб)

КЛЮЧЕВЫЕ ИТОГИ М.ВИДЕО-ЭЛЬДОРАДО ЗА ВТОРОЙ КВАРТАЛ И ПЕРВОЕ ПОЛУГОДИЕ 2023 ГОДА

•Общие продажи (GMV) Группы во втором квартале 2023 года показали рост на 26,4% относительно аналогичного периода прошлого года. GMV за шесть месяцев 2023 года составил 219,0 млрд рублей (с НДС) и снизился на 16,5% год-к-году на фоне беспрецедентного роста продаж в феврале-марте 2022 года, сформовавшего в целом высокую базу первой половины 2022 года.

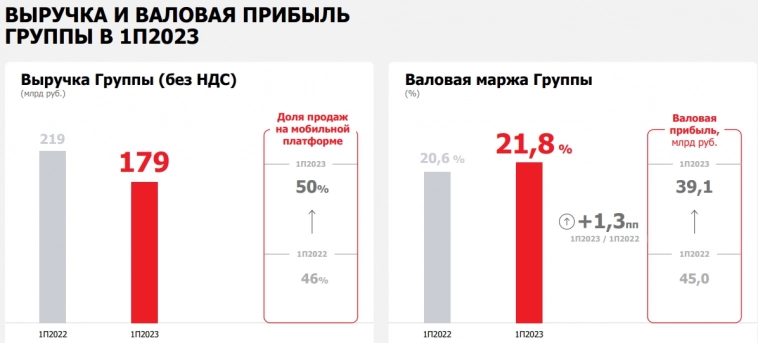

• Общие онлайн-продажи в первом полугодии 2023 года выросли на 3,7 процентных пункта (п.п.) до 71% от GMV и достигли 155,4 млрд рублей (с НДС). На мобильные решения уже приходится 50% оборота Группы.

• Выручка Группы во втором квартале выросла на 21,0%, показатель за шесть месяцев снизился на 18,1% год-к-году до 179,2 млрд рублей. • Валовая маржа увеличилась на 1,3 процентных пункта (п.п.) до 21,8% несмотря на общую волатильную макроэкономическую ситуацию. Валовая прибыль составила 39,1 млрд рублей. (39,2 млрд рублей. по МСФО (IFRS) 16).

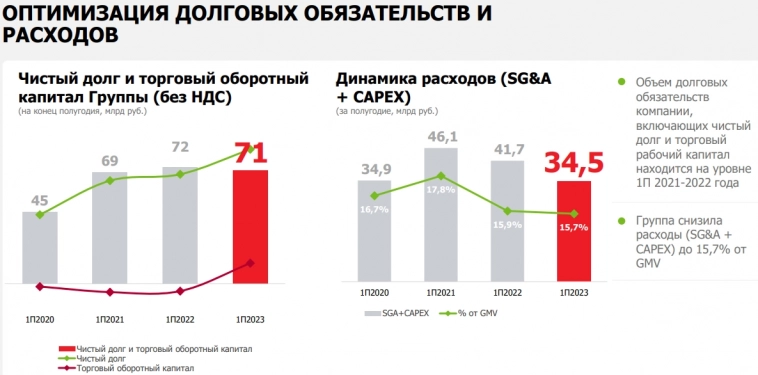

• Коммерческие, общехозяйственные и административные расходы (SG&A) без учёта амортизации составили 31,9 млрд рублей (22,1 млрд рублей по МСФО (IFRS) 16), сократившись на 15,7% по сравнению с расходами 2022 года в результате реализации целого ряда мер по повышению операционной эффективности.

• Показатель маржинальности по EBITDA вырос на 0,9 п.п. до 4,1%. EBITDA Группы выросла на 5,8% год-к-году до 7,4 млрд рублей (17,2 млрд рублей по МСФО (IFRS) 16), при этом во втором квартале рост EBITDA составил более 80%.

• Чистый долг Группы на 30 июня 2023 года составил 83,4 млрд рублей. Увеличение чистого долга обусловлено ростом доли импорта до 30% и ростом закупок на фоне восходящего тренда продаж.

•Сеть магазинов М.Видео и Эльдорадо на 30 июня 2023 года насчитывала 1 203 магазина всех форматов. Компания открыла 13 магазинов М.Видео в новом компактном формате.

КЛЮЧЕВЫЕ ФАКТОРЫ, ОКАЗАВШИЕ ВЛИЯНИЕ НА ОПЕРАЦИОННЫЕ РЕЗУЛЬТАТЫ В ПЕРВОМ ПОЛУГОДИИ 2023 ГОДА:

• Продажи Группы в первом полугодии 2023 года вернулись к нормальному сезонному распределению и достигли 219,0 млрд руб. При этом во втором квартале 2023 года относительно аналогичного периода прошлого года рост продаж составил 26,4%. Снижение на 16,5% год-к-году по итогам полугодия обусловлено влиянием показателей аномально высокого спроса в 1 кв. 2022 года.

• Оборот Группы поддержали следующие факторы: ‒ рост продаж брендов из Китая, Турции, а также России, Беларуси и Узбекистана; ‒ развитие процессов импорта и логистики, привлечение новых партнёров как в рамках прямых закупок электроники, так и в формате маркетплейса для обеспечения наличия востребованного ассортимента в рознице и онлайн;

‒ доля брендов, эксклюзивно представленных на площадках М.Видео-Эльдорадо, включая собственные торговые марки, достигла 8% от оборота. Уникальный ассортимент становится точкой роста и дифференциации на рынке; ‒ рост кредитных продаж в первом полугодии 2023 года в полтора раза, обусловленный запуском обновлённых кредитных продуктов и программ, в том числе, на срок до 30 месяцев, и расширением ассортимента техники, доступной к покупке по программам «рассрочки»; ‒ рост оборота собственного маркетплейса в 3,5 раза в первом полугодии 2023 года на фоне увеличения количества селлеров в 2,5 раза и расширения доступного ассортимента компании до порядка 140 тысяч наименований.

ВЫРУЧКА. Выручка Группы снизилась на 18,1% год-к-году до 179,2 млрд рублей. Факторы, повлиявшие на динамику выручки, указаны выше в разделе «Ключевые факторы, оказавшие влияние на операционные результаты за первое полугодие 2023 года».

ВАЛОВАЯ ПРИБЫЛЬ. Валовая маржа увеличилась на 1,3 п.п. до 21,8%, несмотря на общую волатильную макроэкономическую ситуацию на фоне роста доли высокомаржинальных сервисов в общих продажах, развития партнёрских отношений с поставщиками, оптимизации процессов складской логистики и последней мили.

КОММЕРЧЕСКИЕ, ОБЩЕХОЗЯЙСТВЕННЫЕ И АДМИНИСТРАТИВНЫЕ РАСХОДЫ (SG&A) В первом полугодии 2023 года Группа продолжила реализацию программы снижения затрат за счёт повышения операционной эффективности. В результате экономия сопоставимых SG&A расходов без учёта амортизации по итогам первого полугодия 2023 составила порядка 6 млрд рублей, или 15,7%, несмотря на наличие значительной доли постоянных затрат. Ключевыми факторами изменения операционных расходов стали снижение банковских расходов за счёт роста доли платежей через СБП и по карте МИР, снижение доли расходов на складскую логистику в результате оптимизации процессов обработки и хранения, снижение затрат на рекламу и маркетинг. Расходы на амортизацию выросли в отчётном периоде до 6,1 млрд рублей по сравнению с 5,4 млрд годом ранее.

EBITDA Группы составила 7,4 млрд рублей по итогам первого полугодия 2023 года по сравнению с 7,0 млрд годом ранее. EBITDA маржа увеличилась на 0,9 п.п. год-к-году и составила 4,1% вследствие роста валовой маржи.

ЧИСТАЯ ПРИБЫЛЬ/УБЫТОК Чистый убыток Группы первого полугодия 2023 года составил 4,6 млрд рублей по сравнению с 3,7 млрд рублей убытка за первое полугодие 2022 года на фоне роста финансовых расходов и расходов на амортизацию. Высокий уровень расходов на амортизацию обусловлен существенным объёмом инвестиций в инфраструктуру и ИТ в прошедшие периоды. В 2022-2023 годах размер инвестиций был нормализован, что обеспечит снижение амортизационных отчислений в среднесрочной перспективе.

ДОЛГОВАЯ НАГРУЗКА По состоянию на 30 июня 2023 года общий долг Группы увеличился год-к-году на 21,8 млрд рублей и составил 92,6 млрд рублей, в то время как денежные средства и их эквиваленты на конец отчётного периода увеличились год-к-году на 6,3 млрд до 9,2 млрд рублей. Чистый долг Группы по итогам отчётного периода увеличился на 15,5 млрд рублей год-к-году и составил 83,4 млрд рублей. Основными причинами роста чистого долга являются запуск параллельного импорта и необходимость авансирования импортных поставок в условиях низкого проникновения финансовых инструментов вследствие нестабильной геополитической ситуации. Все долговые обязательства Группы номинированы в рублях. Соотношение чистый долг / EBITDA на 30 июня 2023 года составило 5,3x.

www.mvideoeldorado.ru/fileadmin/user_upload/M.video_IFRS_Cond_I_Cons_FI_6m_23-r__3_.pdf

www.mvideoeldorado.ru/ru/shareholders-and-investors/results-and-reports/results-center

25.08.2023

10:29

Страна

Инструменты

Теги

Тип

Раздел