Вероятность рецессии в России увеличилась в 6 раз после повышения ставки ЦБ — Bloomberg

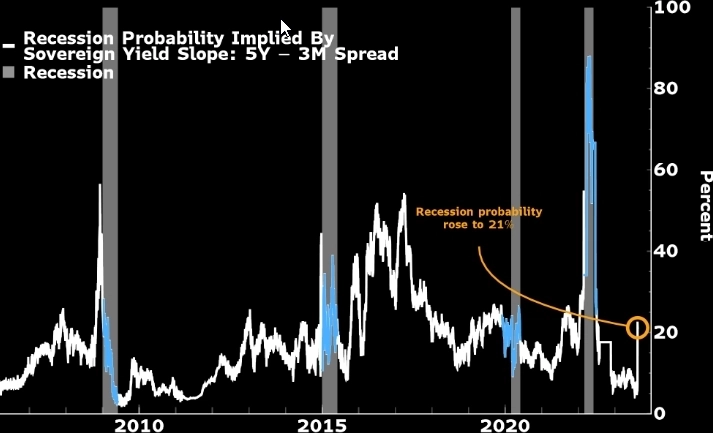

По оценкам Bloomberg Economics, это могло бы помочь остановить падение рубля, но также повысило вероятность рецессии в следующие шесть месяцев с 6% до 20%. Их подход основан на модели, которая связывает наклон кривой доходности с вероятностью рецессии и часто оказывается надежным опережающим индикатором.

Разница между краткосрочными и долгосрочными безрисковыми процентными ставками — или наклон кривой доходности — является полезным индикатором рецессии. Это, как правило, работает, потому что наклон определяет предложение банковских кредитов: чем он круче, тем больше процентная маржа. Это делает кредитование более выгодным.

Оценки вероятности рецессии основаны на логистической регрессии показателя экономического спада в ближайшие два квартала, на разнице между доходностью пятилетнего и трехмесячного суверенного долга. Этот подход следует методу FEDS (метод Миллера, 2019 г.), который применяет его к данным США.

Экстренное повышение Банком России выровняло кривую, при этом спрэд между доходностью пятилетних и трехмесячных облигаций сократился до 0,5 процентного пункта с 2,9 п.п. По оценкам Bloomberg Economics, это повысило вероятность рецессии с 6% до 21%.

Краткосрочная ставка по-прежнему ниже ключевой ставки ЦБ в 12%, что позволяет предположить, что участники рынка оценивают значительную вероятность начала снижения ставки Банком России в ближайшие три месяца. Однако если ожидания сместятся к тому, что ставка останется на уровне 12% дольше, вероятность рецессии может удвоиться и приблизиться к 40%.

www.bloomberg.com/news/articles/2023-08-17/emerging-market-credit-risk-jumps-as-hawkish-tilt-batters-bonds