Новое размещение облигаций ТГК-14 понравилось инвесторам

Сегодня 27 июля ТГК-14 закрыла книгу заявок по своему второму выпуску 4-летних облигаций ТГК-14 1Р2. Само техническое размещение пройдет 1 августа.

Изначально планировалось разместить их в объеме минимум на 1 млрд руб. с ориентиром по квартальному купону к 4-летней ОФЗ 450-475 б. п., то есть ~14,35-14,60% (YTM 15,14-15,42%) с дюрацией 3,1 года.

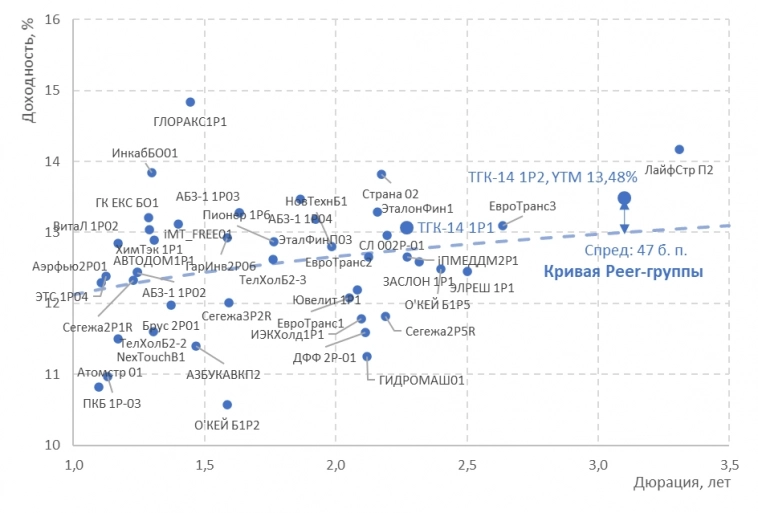

Сегодня перед началом приема заявок был обозначен маркетируемый диапазон по купону: 13,75-14,00% (YTM 14,48-14,75%), который в течение дня понижался организаторами. Финального ориентира составил 12,85% (YTM 13,48%), что дает ~305 б. п. к 4-летней ОФЗ. В результате от первоначальной нижней границы диапазона ставка купона была понижена на 0,9 п. п., а объем размещения увеличен до 1,95 млрд руб.

Мы ожидали, что размещение может пройти по нижнему диапазону или немного ниже, но такое значительное снижение по доходности делает данный новый выпуск не очень интересным с учетом довольно длинной дюрации. Фактически у него не остается никакого существенного потенциала для движения к peer-группы кривой облигаций эмитентов с близкими рейтингами.

Карта рынка облигаций Peer-группы ТГК-14 с близкими рейтингами