МНЕНИЕ: Среди ликвидных корпоративных флоатеров появляется выбор - Финам

21 июля 2023 года Банк России не только впервые с сентября прошлого года повысил ключевую ставку (сразу на 100 б.п. – до 8,5%), но и заметно пересмотрел вверх свои прогнозы. Так, с 24 июля до конца 2023 года средняя ключевая ставка прогнозируется регулятором в диапазоне 8,5-9,3%. По нашим оценкам, это означает, что в «жестком» сценарии ставка уже в этом году может дорасти до 10%. Также обращает на себя внимание прогнозный диапазон на 2024 год: 8,5–9,5%, что на 200 б.п. выше предыдущей оценки. В общем, Банк России демонстрирует готовность и далее повышать (и удерживать) ключевую ставку на достаточно высоком уровне для купирования инфляционных рисков.

Естественной защитой от процентного риска является обращение к облигациям с переменными ставками купонов – так называемым «флоатерам». Напомним, что у данного инструмента купон пересчитывается с определенной периодичностью вслед за динамикой процентных ставок в экономике. Постоянный пересчет купона позволяет амортизировать рост процентных ставок, в результате чего цена облигации-флоатера практически не отклоняется от своего номинала даже в периоды турбулентности на рынке. В этом и состоит защитный характер данного инвестинструмента: держатель получает вполне конкурентоспособный уровень купона, при этом рыночная стоимость его облигации остается практически неизменной.

Наиболее ликвидные и высоконадёжные флоатеры – это ОФЗ-ПК («ПК – переменный купон»). Свои флоатеры рынку предлагают и корпоративные заемщики. И хотя корпоративные флоатеры предлагают премию в доходности к безрисковой кривой (а, значит, и более доходную, чем ОФЗ-ПК, защиту от роста процентных ставок), их проблемой вплоть до недавних пор являлась низкая биржевая ликвидность.

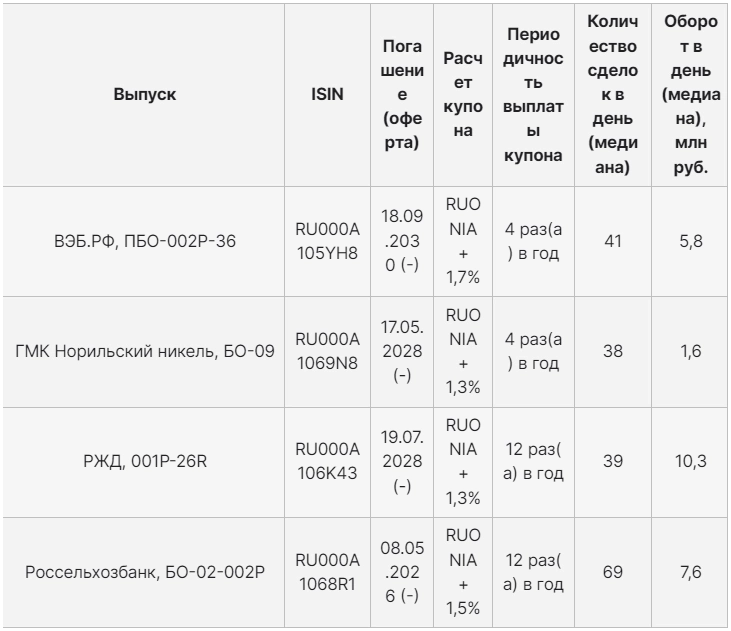

Однако в последнее время в этом вопросе появляются подвижки. По-видимому, это связано с определенным дефицитом предложения флоатеров со стороны Минфина – банки и компании перехватывают эстафету и реагируют на запросы рынка. Определенным прорывом стал выпуск ГазпромК07, увидевший свет в апреле этого года. Постепенно появляются и другие достаточно ликвидные корпоративные выпуски с переменным купоном:

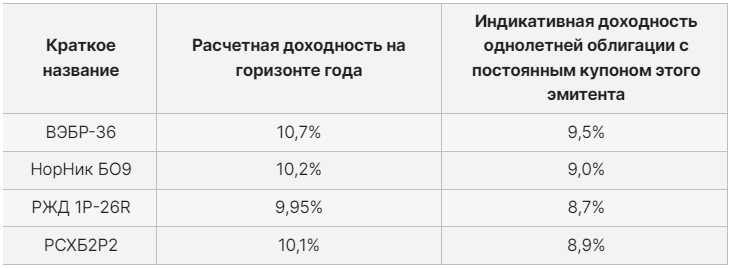

Мы рассчитали ожидаемую доходность отмеченных выше выпусков на горизонте ближайших 12 месяцев, базируясь на нашем прогнозе по ключевой ставке ЦБ. Мы исходили из того, что в сентябре этого года регулятор повысит ставку до 9,25% и оставит ее на этом уровне вплоть до июльского заседания 2024 года. Это вполне согласуется с прогнозным ориентиром ЦБ на следующий год (диапазон 8,5–9,5%). При прогнозировании RUONIA мы исходили из предположения, что в прогнозном периоде дисконт RUONIA к ключевой ставке составит 20 б.п.

Как следует из таблицы выше, доходности флоатеров не уступают доходностям однолетних облигаций с фиксированным купоном. Это означает, что стоимость страховки от процентного риска в настоящее время равна нулю. Иными словами, инвесторам уже не надо мириться с меньшей доходностью флоатеров в попытке захеджироваться от снижения стоимости своих портфелей в период роста процентных ставок.Ковалев Алексей

Козлов Алексей

ФГ «Финам»