МНЕНИЕ: В фокусе – облигации с переменным купоном - Финам

Вчера глава Банка России Эльвира Набиуллина заявила: «Мы видим, что проинфляционные риски превалируют над дезинфляционными, и они даже усиливаются. Конечно, мы допускаем возможность повышения ставок, но будет оно одноразовым, будет ли целый цикл ‒ будет зависеть от ситуации, которую мы будем анализировать». По ее словам, сейчас предопределить решение ЦБ преждевременно. Зампред регулятора Алексей Заботкин дополнил, что «проинфляционные факторы с момента последнего заседания по ставке 9 июня усилились», имея в виду, видимо, в первую очередь активное ослабление рубля. Следующее плановое заседание регулятора по ключевой ставке пройдет 21 июля 2023 года.

Естественной защитой инвестора от процентного риска является обращение к облигациям с переменными ставками купонов – так называемым «флоатерам». Напомним, что у данного инструмента купон пересчитывается с определенной периодичностью вслед за динамикой процентных ставок в экономике. Постоянный пересчет купона позволяет амортизировать рост процентных ставок, в результате чего цена облигации-флоатера практически не отклоняется от номинала даже в периоды турбулентности на рынке. В этом и состоит защитный характер данного инструмента: инвестор получает купоны, при этом рыночная стоимость его облигации остается практически неизменной.

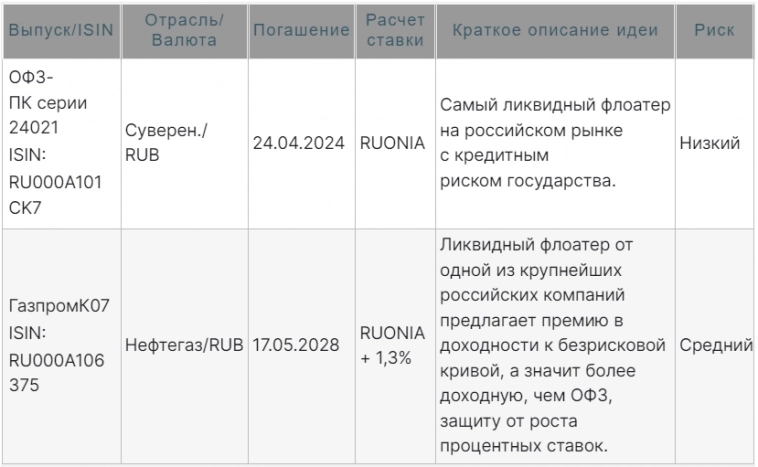

Наиболее ликвидные и высоконадёжные флоатеры – это ОФЗ-ПК («ПК – переменный купон»). Свои флоатеры рынку предлагают и корпоративные заемщики. На этой неделе состоится размещение дополнительного выпуска облигаций «Россельхозбанка» (AA(RU)) серии БО-02-002Р, где ставка купона определяется по формуле RUONIA + 150 б.п. Лизинговая компания «Трансфн-М» (BBB+(RU)/ruBBB+) будет собирать заявки на бумаги, по которым ставка будет равняться КС ЦБ (ключевая ставка Центрального банка) + спред не более 250 б.п. Также в первой половине июля облигации с переменным купоном предложит «Евразийский Банк Развития» (AAA(RU)), здесь формула для определения купонного дохода следующая – RUONIA + спред не выше 200 б.п.

Хотя корпоративные флоатеры предлагают премию в доходности к безрисковой кривой (а, значит, и более доходную, чем ОФЗ-ПК, защиту от роста процентных ставок), их проблемой является низкая биржевая ликвидность. Впрочем, и тут в последнее время появляются определенные подвижки.

Важным моментом инвестиционного кейса облигаций-флоатеров является то, что, согласно нашим расчетам, они не уступают по доходности бумагам с фиксированным купоном. Иными словами, стоимость страховки от процентного риска в настоящее время близка к нулю. В результате инвесторам уже не надо мириться с меньшей доходностью флоатеров в попытке захеджироваться от снижения стоимости своих портфелей в период роста процентных ставок.

Отметим еще один момент: в настоящий момент флоатеры выглядят, на наш взгляд, предпочтительнее другого «защитного» инструмента – облигаций с привязкой к инфляции. Дело в том, что купоны флоатеров привязаны к ставке денежного рынка RUONIA, которая в свою очередь на 100% коррелирует с ключевой ставкой ЦБ. Тогда как стоимость и купон «инфляционных» облигаций привязаны к данным Росстата, которые пока не демонстрируют признаков ускорения. Иными словами, переоценка флоатеров в соответствии с реальностью, по-видимому, наступит раньше, чем облигаций с привязкой к инфляции.Ковалев Алексей

Козлов Алексей

ФГ «Финам»

* Цены и другие рыночные данные указаны на время подготовки материала, выпущенного 07.07.2023.