Рост фондового рынка США, ранее опирающийся на полдюжины компаний, теперь обеспечен отраслями, которые ранее отставали: от транспорта до недвижимости и энергетики — The Bloomberg

Рост фондового рынка США, ранее опирающийся на полдюжины компаний, теперь обеспечен отраслями, которые ранее отставали: от транспорта до недвижимости и энергетики.

«Конечно, шесть месяцев назад я ожидал рецессии, но сейчас это выглядит немного менее вероятным” - сказал Джефф Мюленкамп, чей фонд сократил денежные запасы до 15% с 35% в феврале, инвестировав в акции.

Высокотехнологичный Nasdaq 100 вырос почти на 40% в первой половине года, компенсировав большую часть своих потерь в 2022 году. Несколько его крупнейших акций — соперников в гонке искусственного интеллекта — подняли базовый индекс S & P 500 примерно на 16%. Индекс Russell 2000, который часто рассматривается как показатель здоровья компаний с небольшой капитализацией, показал более скромный рост на 7,2%.

Фонд Invesco S & P 500 Equal Weight ETF находится на пути к рекордному притоку почти в 5 миллиардов долларов за июнь. ETF, отслеживающий Russell 2000 (IWM) за тот же период привлек около 1,8 миллиарда долларов свежих денег, что станет крупнейшим притоком с февраля 2021 года. Оптимизм помог Russell 2000 опередить Nasdaq в первый месяц этого года.

Еще в январе стратеги, отслеживаемые Bloomberg, призывали к тому, чтобы S & P 500 закончил год на уровне 4050. Хотя еще есть время, чтобы их прогнозы подтвердились, стоит отметить, что индекс сейчас находится на 400 пунктов выше этой цели.

В то время как отчет в пятницу показал стагнацию потребительские расходы и замедление инфляции, более ранние данные по всему от валовой внутренний продукт до продажи новых домов и заказы на товары длительного пользования превзошли прогнозы.

В целом, индекс Bloomberg, отслеживающий экономические сюрпризы, вырос всего за две недели с начала апреля и достиг самого высокого уровня более чем за два года.

Непоколебимость наряду с сигналами председателя Федеральной резервной системы Джерома Пауэлла о еще двух повышениях ставок в 2023 году вызваливсплеск доходности казначейских облигаций. Однако, в отличие от 2022 года, когда из-за повышения стоимости заимствований акции пошатнулись, сейчас это воспринимается как подтверждение идеи о том, что широко распространенная рецессия не является непосредственной угрозой.

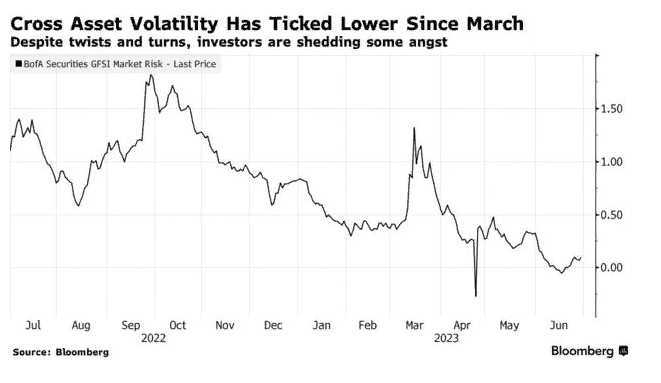

Одним из последствий оживления экономики сталоснижение волатильности, и не только в акциях. Показатель перекрестного риска активов, сохраняемый Bank of America, неуклонно снижался в 2023 году, за исключением всплеска во время банковских потрясений в марте. По словам Джона Коловоса, главного технического стратега Macro Risk Advisors, приглушенная подразумеваемая волатильность подпитывает бычий настрой.

“Все наши опасения по поводу макроэкономических показателей рассеялись”, — сказал он. “Когда индикатор, показывающий, что макроэкономическая неопределенность очень низка, это огромный попутный ветер для акций”.

Хотя ожидается, что рост доходов компаний Russell 2000 в третьем квартале будет отставать от роста их более крупных коллег, в течение следующих четырех периодов он восстановится, а к середине 2024 года прибыль увеличится более чем втрое по сравнению с S & P 500, показывают данные, собранные Bloomberg Intelligence.

Показатели индексов, основанных на факторах, — количественных инструментов, которые ориентируются на акции на основе конкретных характеристик, — также сигнализируют о расширении рынка.

www.bloomberg.com/news/articles/2023-06-30/stock-market-rally-that-shocked-everyone-is-finally-broadening-beyond-tech?srnd=premium-europe