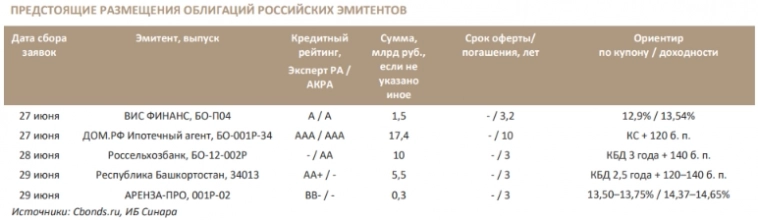

МНЕНИЕ: Предстоящие размещения облигаций российских эмитентов - Синара

ВИС ФИНАНС 27 июня откроет книгу заявок на облигации серии БО-П04 на 1,5 млрд руб. Ориентир по ставке купона установлен на уровне 12,9% годовых. Срок обращения выпуска — 3,2 года. Купонный период: 1-й купон — 54 дня; 2-й – 12-й купоны — 91 день; 13-й купон — 97 дней. По выпуску предусмотрен ковенантный пакет.

В обращении находятся три выпуска облигаций компании. Самый длинный выпуск БО-П03 при дюрации 2,4 года торгуется с доходностью около 12,9% годовых, что соответствует премии к ОФЗ порядка 420 б. п. Заявленный ориентир по новому выпуску в размере 13,54% годовых предполагает премию к ОФЗ около 450 б. п. На наш взгляд, эмитент может сохранить премию на заявленном уровне, чтобы повысить привлекательность в глазах инвесторов. Бумага при этом выглядит довольно интересно в сегменте эмитентов с сопоставимым кредитным рейтингом.

ДОМ.РФ Ипотечный агент 27 июня предложит инвесторам ипотечные облигации серии БО-001P-34 на сумму 17,4 млрд руб. сроком обращения 10 лет. Ориентир по доходности равен ключевой ставке плюс премия 120 б. п. Обеспечение выпуска — залог ипотечного покрытия на 27,6 млрд руб. и поручительство ДОМ.РФ. По выпуску предусмотрено кредитное усиление — обязательство ДОМ.РФ по выкупу закладных с просрочкой 90+ дней, портфель ипотечных закладных зафиксирован.

На наш взгляд, структура выпуска выглядит вполне комфортно для консервативных инвесторов. При этом привязка к ключевой ставке защитит инвесторов в случае ее повышения.

Россельхозбанк планирует 28 июня открыть книгу заявок на облигации серии БО-12-002Р на сумму не менее 10 млрд руб. Срок обращения — 3 года. Ориентир доходности — не выше КБД на сроке 3 года + 140 б. п.

Обращающиеся выпуски Россельхозбанка торгуются с премией к ОФЗ около 100 б. п., что вполне справедливо для облигаций госбанка. Заявленный ориентир, скорее всего, будет понижен в ходе сбора заявок и размещение пройдет с минимальной премией или вообще без нее.

Книга заявок по облигациям Министерства финансов Республики Башкортостан серии 34013 объемом не более 5,5 млрд руб. и сроком обращения 3 года будет открыта 29 июня. По выпуску предусмотрена амортизация: 40% номинала погасят в дату выплаты 10-го купона, 60% номинала — в дату выплаты 12-го купона. Ориентир по ставке купона — не выше значения КБД МосБиржи на сроке 2,5 года + 120–140 б. п.

Ориентир по купону предполагает доходность на уровне 10,25–10,45% годовых. Муниципальные облигации торгуются с существенно более низкими премиями по сравнению с корпоративными бумагами аналогичного уровня кредитного рейтинга. Бумаги серии 34012, выпущенные Министерством финансов Республики Башкортостан, дают премию к ОФЗ около 80–90 б. п., поэтому, по нашей оценке, в начальный ориентир заложена премия 60–70 б. п.

Аренза-Про 29 июня откроет книга заявок на облигации серии 001P-02 объемом 300 млн руб. Срок обращения выпуска — 3 года. Купонный период — 30 дней. По выпуску предусмотрена амортизация: по 10% номинальной стоимости в даты выплат 15-го, 18-го, 21-го, 24-го, 27-го, 30-го, 33-го купонов, в дату выплаты 36-го купона — 30% номинальной стоимости. Ориентир по купону — 13,5–13,75% годовых, что соответствует эффективной доходности в 14,37–14,65 % годовых.

ИБ «Синара»

В обращении находятся три выпуска облигаций компании. Самый длинный выпуск БО-П03 при дюрации 2,4 года торгуется с доходностью около 12,9% годовых, что соответствует премии к ОФЗ порядка 420 б. п. Заявленный ориентир по новому выпуску в размере 13,54% годовых предполагает премию к ОФЗ около 450 б. п. На наш взгляд, эмитент может сохранить премию на заявленном уровне, чтобы повысить привлекательность в глазах инвесторов. Бумага при этом выглядит довольно интересно в сегменте эмитентов с сопоставимым кредитным рейтингом.

ДОМ.РФ Ипотечный агент 27 июня предложит инвесторам ипотечные облигации серии БО-001P-34 на сумму 17,4 млрд руб. сроком обращения 10 лет. Ориентир по доходности равен ключевой ставке плюс премия 120 б. п. Обеспечение выпуска — залог ипотечного покрытия на 27,6 млрд руб. и поручительство ДОМ.РФ. По выпуску предусмотрено кредитное усиление — обязательство ДОМ.РФ по выкупу закладных с просрочкой 90+ дней, портфель ипотечных закладных зафиксирован.

На наш взгляд, структура выпуска выглядит вполне комфортно для консервативных инвесторов. При этом привязка к ключевой ставке защитит инвесторов в случае ее повышения.

Россельхозбанк планирует 28 июня открыть книгу заявок на облигации серии БО-12-002Р на сумму не менее 10 млрд руб. Срок обращения — 3 года. Ориентир доходности — не выше КБД на сроке 3 года + 140 б. п.

Обращающиеся выпуски Россельхозбанка торгуются с премией к ОФЗ около 100 б. п., что вполне справедливо для облигаций госбанка. Заявленный ориентир, скорее всего, будет понижен в ходе сбора заявок и размещение пройдет с минимальной премией или вообще без нее.

Книга заявок по облигациям Министерства финансов Республики Башкортостан серии 34013 объемом не более 5,5 млрд руб. и сроком обращения 3 года будет открыта 29 июня. По выпуску предусмотрена амортизация: 40% номинала погасят в дату выплаты 10-го купона, 60% номинала — в дату выплаты 12-го купона. Ориентир по ставке купона — не выше значения КБД МосБиржи на сроке 2,5 года + 120–140 б. п.

Ориентир по купону предполагает доходность на уровне 10,25–10,45% годовых. Муниципальные облигации торгуются с существенно более низкими премиями по сравнению с корпоративными бумагами аналогичного уровня кредитного рейтинга. Бумаги серии 34012, выпущенные Министерством финансов Республики Башкортостан, дают премию к ОФЗ около 80–90 б. п., поэтому, по нашей оценке, в начальный ориентир заложена премия 60–70 б. п.

Аренза-Про 29 июня откроет книга заявок на облигации серии 001P-02 объемом 300 млн руб. Срок обращения выпуска — 3 года. Купонный период — 30 дней. По выпуску предусмотрена амортизация: по 10% номинальной стоимости в даты выплат 15-го, 18-го, 21-го, 24-го, 27-го, 30-го, 33-го купонов, в дату выплаты 36-го купона — 30% номинальной стоимости. Ориентир по купону — 13,5–13,75% годовых, что соответствует эффективной доходности в 14,37–14,65 % годовых.

Если ориентироваться на обращающиеся бумаги компании, то наиболее длинный из них выпуск 001Р-01 дает доходность 12,8% при дюрации 1,7 года. Премия к ОФЗ — около 500 б. п. При этом заявленный ориентир по нижней границе предполагает премию к ОФЗ около 565 б. п., что делает привлекательным участие в размещении на заявленных уровнях.Афонин Александр

ИБ «Синара»

26.06.2023

22:24

Страна

Инструменты

Раздел