МНЕНИЕ: Редомициляция определит перспективы HeadHunter - Финам

С начала 2023 года АДР HeadHunter в 2 раза опережают по динамике широкий рынок. Мы связываем это с оживлением всего российского фондового рынка в целом и улучшением настроений инвесторов, а также с тем, что компании удалось показать результаты за прошлый год намного лучше ожиданий. В этом году ожидания инвесторов от HeadHunter завязаны на редомициляции. Но пока ясности по данному вопросу нет, что сдерживает котировки и ограничивает потенциал.

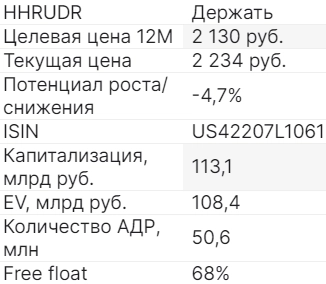

Мы повышаем целевую цену АДР HeadHunter с 1 510 руб. до 2 130 руб. и подтверждаем рейтинг «Держать». Потенциал снижения с текущего уровня составляет 4,7%.

HeadHunter — оператор крупнейшей в РФ и странах СНГ онлайн-платформы по поиску работы, которая выполняет роль посредника между работодателями и соискателями. HeadHunter является неоспоримым лидером в отрасли HR-tech, имея рыночную долю 50%.

По оценкам Smart Ranking, в 2022 году российский рынок HR-tech вырос на 21% г/г. В прошлом году российская экономика пережила шок на фоне геополитических и макроэкономических событий, но отрасль устояла и все-таки смогла показать рост.

В 2023 году российскому рынку HR-tech предрекают рост не менее чем на 30% г/г. Среди основных тенденций на этот год стоит выделить импортозамещение и консолидацию. Однако неопределенность в экономике по-прежнему сдерживает активность в сфере найма.

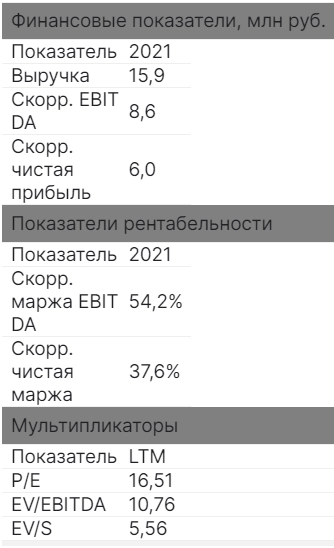

Результаты HeadHunter за 2022 год оказались намного лучше первоначальных прогнозов. Выручка за год выросла на 13% г/г, до рекордных 18,1 млрд руб. Скорр. EBITDA поднялась на 6% г/г, до рекордных 9,2 млрд руб. Скорр. чистая прибыль не изменилась относительно 2021 года. Хотя число платных клиентов сократилось до 482 тыс. с 515 тыс. годом ранее, средняя выручка в расчете на одного клиента выросла на 17% г/г за счет улучшения ценообразования.

С точки зрения динамики показателей и маржинальности, самым слабым для компании был 2Q 2022. Но затем ситуация начала улучшаться. Уже в 1Q 2023 HeadHunter смог вернуться на уровень 2021 года по маржинальности. Количество платных клиентов в 1Q увеличилось на 11% г/г, оно выросло впервые за последний год. С учетом низкой базы прошлого года можно ожидать ускорения темпов роста выручки HeadHunter в ближайшие два квартала.

Без плана разделения бизнеса на международный и российский HeadHunter, вероятнее всего, не удастся сохранить листинг в США. Автоматически это означает, что рано или поздно компании придется провести редомициляцию, чтобы сохранить листинг в России. Официальных заявлений от самой компании пока не поступало. Сложно назвать и сроки, когда это может произойти.

Наши ожидания по выручке HeadHunter на конец года находятся в диапазоне 21,7–22,6 млрд руб. (20–25% г/г). Ориентир по скорр. марже EBITDA составляет 55%, прогнозный диапазон по скорр. EBITDA — 11,9–12,4 млрд руб. Ориентир по скорр. чистой марже — 40%, прогнозный диапазон по скорр. чистой прибыли — 8,7–9,0 млрд руб.

При оценке стоимости акций HeadHunter мы опирались на прогнозные мультипликаторы P/E и EV/EBITDA компаний-аналогов. Также был применен дисконт 20%. Данная методика предполагает даунсайд по АДР в 4,7%.

Основные риски для HeadHunter сопряжены с неопределенностью в отношении действующей иностранной регистрации, листинга в США, редомициляции и возобновления дивидендных выплат.Лапшина Ксения

ФГ «Финам»