МНЕНИЕ: Тинькофф повысил цель по акциям Сбера до 278 руб (потенциал 20%) - блог Тинькофф на смартлабе

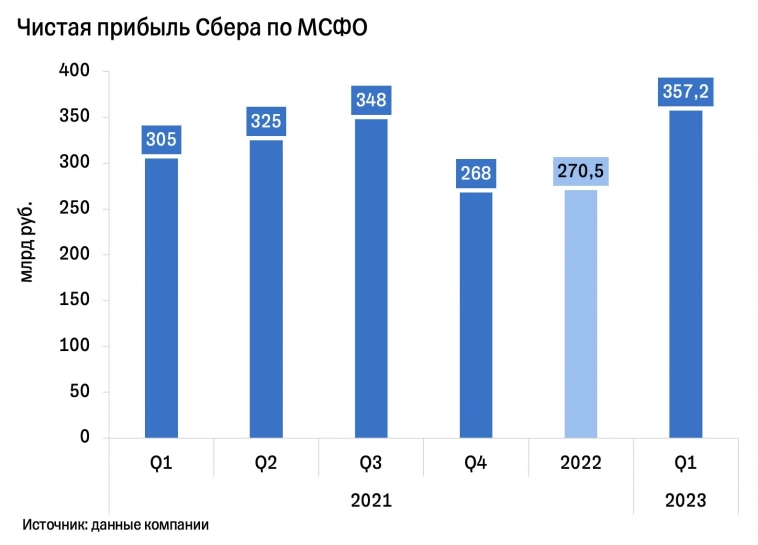

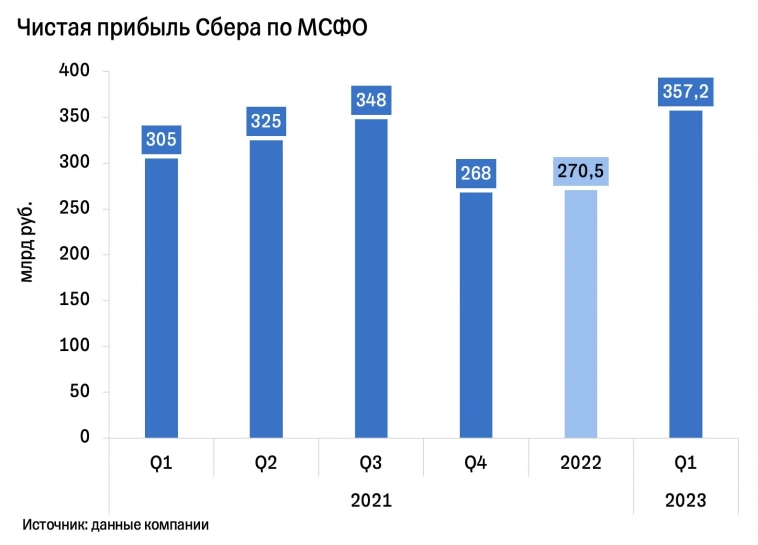

Сбер снова ставит рекорды. В первом квартале 2023 года банк заработал рекордные 357,2 млрд рублей чистой прибыли по МСФО. Это выше ожиданий консенсуса аналитиков на 4%, а также на 17% больше, чем в первом квартале 2021-го. То есть банк уже не просто вернулся на докризисный уровень прибыли, а даже начал его превосходить.

Чистые процентные доходы также превзошли прогнозы консенсуса благодаря восстановлению маржинальности банковского бизнеса. Чистая процентная маржа выросла до 5,78%. Теперь менеджмент ждет роста чистых процентных доходов более чем на 12% в 2023 году, а маржу по этому показателю на уровне около 5,5%. При этом стоимость риска по кредитам сохранилась на прежнем уровне 1,1% и на 2023 год ожидается в диапазоне 100—130 базисных пунктов.

Что касается достаточности капитала (возможности компенсировать убытки за счет собственных средств), то она тоже остается на высоком уровне в 14,5%.

Выплата дивидендов за 2022 год в размере 565 млрд руб. окажет влияние на этот показатель, сократив его примерно на 1,5%. Это отразится в результатах уже следующего квартала. Сбер также нарастил собственные средства на 6% за квартал, до 6,1 трлн руб.

При этом рентабельность капитала (показывает, насколько эффективно банк использует средства акционеров) составила 25%. Это тоже выше значения 2021-го. В связи с этим менеджмент повысил прогноз рентабельности капитала на 2 процентных пункта с предыдущего гайденса и теперь ждет этот показатель за год на уровне 22% и выше.

Руководство банка также повысило прогнозы на конец 2023-го по росту:

📍кредитов юрлицам (теперь ожидается +13—15%) и физлицам (+14—16%);

📍депозитов юрлицам (+18—20%) и физлицам (+12—14%).

К концу года банк представит обновленную стратегию развития до 2026 года. В ней Сбер также обозначит четкие параметры новой дивидендной политики, в том числе и за 2023 год.

Мы считаем справедливым мультипликатор P/B (цена/балансовая стоимость капитала) для акций Сбера на уровне 1,0 x. Это, а также и то, что банк опережает свои показатели 2021 года по прибыли, позволяет нам поднять целевую цену для акций Сбера на горизонте года до 278 руб./акцию. Потенциал роста с текущих уровней — около 20%.

Чистые процентные доходы также превзошли прогнозы консенсуса благодаря восстановлению маржинальности банковского бизнеса. Чистая процентная маржа выросла до 5,78%. Теперь менеджмент ждет роста чистых процентных доходов более чем на 12% в 2023 году, а маржу по этому показателю на уровне около 5,5%. При этом стоимость риска по кредитам сохранилась на прежнем уровне 1,1% и на 2023 год ожидается в диапазоне 100—130 базисных пунктов.

Что касается достаточности капитала (возможности компенсировать убытки за счет собственных средств), то она тоже остается на высоком уровне в 14,5%.

Выплата дивидендов за 2022 год в размере 565 млрд руб. окажет влияние на этот показатель, сократив его примерно на 1,5%. Это отразится в результатах уже следующего квартала. Сбер также нарастил собственные средства на 6% за квартал, до 6,1 трлн руб.

При этом рентабельность капитала (показывает, насколько эффективно банк использует средства акционеров) составила 25%. Это тоже выше значения 2021-го. В связи с этим менеджмент повысил прогноз рентабельности капитала на 2 процентных пункта с предыдущего гайденса и теперь ждет этот показатель за год на уровне 22% и выше.

Руководство банка также повысило прогнозы на конец 2023-го по росту:

📍кредитов юрлицам (теперь ожидается +13—15%) и физлицам (+14—16%);

📍депозитов юрлицам (+18—20%) и физлицам (+12—14%).

К концу года банк представит обновленную стратегию развития до 2026 года. В ней Сбер также обозначит четкие параметры новой дивидендной политики, в том числе и за 2023 год.

Мы считаем справедливым мультипликатор P/B (цена/балансовая стоимость капитала) для акций Сбера на уровне 1,0 x. Это, а также и то, что банк опережает свои показатели 2021 года по прибыли, позволяет нам поднять целевую цену для акций Сбера на горизонте года до 278 руб./акцию. Потенциал роста с текущих уровней — около 20%.

18.05.2023

16:15

Страна

Инструменты

Раздел