МНЕНИЕ: Юаневая облигация Полюса: по-прежнему без альтернатив - Финам

Сегмент российских облигаций, номинированных в китайской валюте, постепенно развивается: появляются новые эмитенты, растет количество выпусков. Однако сравнительно длинные бумаги остаются в дефиците. Так, выпусков с погашением/офертой через 3 года и более на текущий момент насчитывается всего три: Быстроденьги 002P-01 (погашение 03.06.2026), Полюс ПБО-02 (24.08.2027) и Металлоинвест 001P-02 (10.09.2027).

Внимание к этим бумагам обусловлено не только тем, что они позволяют зафиксировать доходность на длительный срок. Дело в том, что «дружественный» характер юаня как валюты отнюдь не снимает с повестки необходимость учета вопросов налогообложения. Отечественному инвестору стоит учитывать, что ослабление рубля создает дополнительную налогооблагаемую базу и оказывает негативное влияние на уровень ожидаемой отдачи от инвестирования в инвалютные инструменты. И как раз сравнительно длинные облигации позволяют застраховаться от этого риска. Речь идет о том, что такие облигации позволяют претендовать на налоговую льготу: при удержании ценной бумаги в портфеле более трех лет инвестор имеет право подать на налоговый вычет в размере до 3 млн руб. в год за каждый полный год по истечении трех лет. Отметим, что данная льгота распространяется и на доход, полученный от валютной переоценки бумаги.

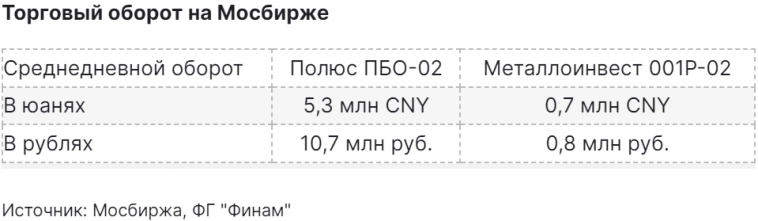

Среди трех отмеченных выше бумаг, которые потенциально позволяют претендовать на льготу по валютной переоценке (а фактически получать «чистую» юаневую доходность), мы выделяем выпуск «Полюса» серии ПБО-02. Он является самым ликвидным в юаневом сегменте на Мосбирже. Например, как видно из таблицы ниже, его конкурент Металлоинвест 001P-02 как по сроку погашения, так и по кредитному качеству просто несопоставим с точки зрения биржевой ликвидности.

С момента нашего обзора по выпуску «Полюс» представил данные по МСФО за II полугодие 2022 года. Прошлый год оказался непростым для компании в связи со снижением производства золота, опережающим ростом расходов и убытком по курсовым разницам. Впрочем, эти же факторы частично поменяли свой знак в 2023 году. Например, производственный прогноз менеджмента на текущий год (2,8–2,9 млн унций) предполагает восстановление добычи и продаж золота на фоне увеличения содержания в переработке на месторождении Олимпиада. Кроме того, несмотря на отмеченный рост расходов в 2022 году, «Полюс» остается в топ-10 мировых производителей золота по уровню себестоимости. Рост цены на золото на мировых площадках и происходящая девальвация рубля должны оказать поддержку финансовым показателям компании в этом году.

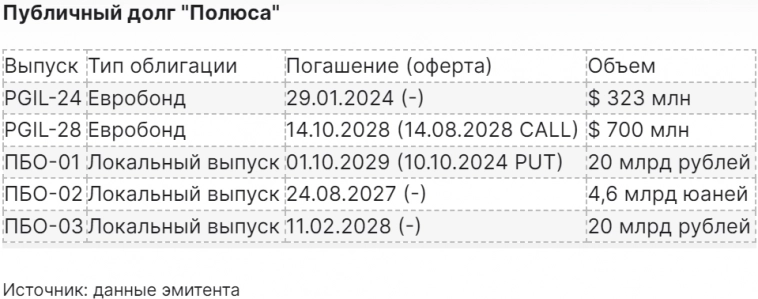

Что касается кредитного профиля, то снижение EBITDA в 2022 году привело к некоторому росту долговой нагрузки, до уровня 0,9x по метрике «Чистый долг / EBITDA». Впрочем, это весьма комфортный уровень. Если в 2023 году погашений больше не ожидается, то 2024 год станет довольно насыщенным в этом плане: «Полюсу» предстоит погасить долг совокупным объемом $ 1,8 млрд. Тем не менее риски рефинансирования сбалансированы благодаря наличию денежной позиции в размере $ 1,3 млрд (по состоянию на 31.12.2022 г.) и программе заимствований. Так, 17.02.2023 г. «Полюс» разместил 5-летние биржевые облигации серии ПБО-03 на 20 млрд руб. по номинальной стоимости. Выпуск стал вторым рублевым у эмитента. Размещение прошло с премией 100 б. п. к кривой ОФЗ, что является подтверждением довольно высокого кредитного качества компании.

Также в феврале 2023 года компания осуществила погашение еврооблигационного выпуска объемом $ 330 млн, выплатив основную сумму долга и купон всем категориям инвесторов. Ранее компания согласовала разделение платежей для локальных и иностранных инвесторов по всем обращающимся выпускам. «Полюс» подтверждает намерение исполнять свои обязательства в отношении оставшихся в обращении двух выпусков еврооблигаций и продолжит предпринимать усилия, направленные на получение купонных выплат их владельцами.

По-видимому, после принятия соответствующего нормативного акта компании придется провести процедуру замещения в отношении выпуска с погашением в 2028 году. В результате отечественные инвесторы получат экспозицию на доллар с кредитным риском крупнейшего российского золотодобытчика во внутрироссийском периметре.

4 октября 2022 г. рейтинговое агентство «Эксперт РА» подтвердило рейтинг кредитоспособности ПАО «Полюс» на уровне «ruAAA», прогноз «стабильный». Агентство высоко оценивает рыночные и конкурентные позиции компании благодаря наличию богатой минерально-сырьевой базы. Уровень долговой и процентной нагрузки, по мнению «Эксперт РА», оказывает поддерживающее влияние на уровень рейтинга «Полюса».

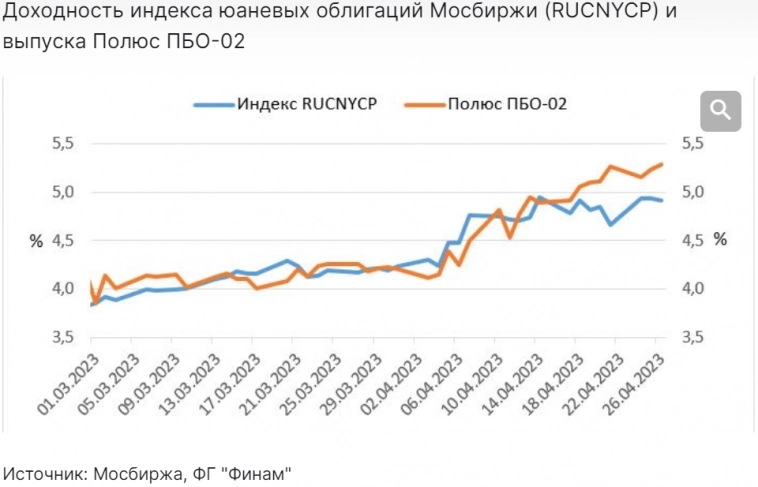

В своем сентябрьском обзоре по бумаге мы отмечали, что ожидаем нормализацию доходностей в сегменте российских юаневых облигаций. Нельзя исключать, что начальный «золотой» период развития сектора, который характеризовался минимальными премиями к базовому активу (гособлигациям КНР), подошел к концу. Отражением этого является рост доходности российских юаневых облигаций, включая выпуск «Полюса».

Дело в том, что ценообразование на локальном рынке формируется исходя из баланса спроса и предложения. С одной стороны, увеличивается количество выпусков. С другой — растет конкуренция за деньги инвесторов со стороны «замещающих» облигаций и банковских депозитов в юанях. В результате не исключена дальнейшая нормализация доходностей в российском юаневом секторе. При этом расширение кредитных премий возможно даже в том случае, если кредитное качество эмитентов останется неизменным или даже улучшится. Впрочем, происходящий рост доходностей увеличивает инвестиционную привлекательность бумаг.

Таким образом, несмотря на активное развитие сегмента, новых длинных бумаг по-прежнему немного. Если же учитывать фактор ликвидности, то выпуск «Полюса» фактически безальтернативен с точки зрения получения «чистой» инвалютной доходности. Мы подтверждаем рейтинг «Покупать», присвоенный юаневой облигации «Полюса» серии ПБО-02.Ковалев Алексей

ФГ «Финам»