МНЕНИЕ: На рынок выходят корпоративные флоатеры - Финам

Минфин не спешит размещать новые флоатеры, в то время как обеспечение защиты инвестпортфеля от процентного риска остается на повестке дня. Мы отмечаем рост предложения бумаг с переменным купоном от корпоративных и банковских заемщиков.

На последнем по времени мартовском заседании Банк России в четвертый раз подряд принял решение сохранить ключевую ставку на уровне 7,5%. Как сообщила глава ЦБ Э. Набиуллина, на заседании рассматривался и вариант повышения ставки, но решение ее не менять было консенсусным. Сигнал также практически не изменился по сравнению с предыдущим заседанием: «при усилении проинфляционных рисков Банк России будет оценивать целесообразность повышения ключевой ставки на ближайших заседаниях». Г-жа Набиуллина повторила и заявление по итогам февральского заседания: «вероятность повышения ключевой ставки в этом году выше, чем вероятность ее снижения». Прогноз средней ключевой ставки на этот год был подтвержден на уровне 7-9%.

Таким образом, повышение базовой ставки остается на столе регулятора, что определяет актуальность защиты инвестпортфеля от процентного риска. Специальным инструментом для этого являются облигации с переменными ставками купонов (так называемые «флоатеры»). Купон у них периодически пересчитывается вслед за процентными ставками в экономике, следуя либо за ключевой ставкой (КС), либо за ставкой денежного рынка RUONIA, либо – находится в зависимости от доходностей на рынке госдолга. Постоянный пересчет купона позволяет амортизировать рост процентных ставок, в результате чего цена облигации-флоатера практически не отклоняется от номинала даже в периоды турбулентности на рынке. В этом и состоит «защитный» характер данного инструмента: держатель получает купоны, при этом рыночная стоимость его облигации остается практически неизменной.

Традиционно наибольший спрос на флоатеры предъявляют банки, поскольку такие бумаги, во-первых, способствуют улучшению их нормативов ликвидности, а во-вторых ‒ позволяют переложить процентный риск на эмитента, тем самым снижая чувствительность доходов к динамике ставок денежного рынка.

Наиболее ликвидные и высоконадёжные флоатеры – это ОФЗ-ПК («ПК – это переменный купон»). В настоящий момент их линейка насчитывает 17 выпусков, общим объемом почти 6,9 трлн рублей. В качестве индикатора, на основе которого пересчитывается купон у ОФЗ-флоатеров, выступает ставка RUONIA.

Программы по размещению нового госдолга в 2020 и 2022 гг. выполнялись Минфином с опорой на данный тип ОФЗ: например, в прошлом году с помощью их было привлечено 2,5 трлн рублей, что составило 76% от общего объема размещений. Вместе с тем, в 2023 году такие бумаги еще не предлагались на аукционах, при том что необходимость защиты от процентного риска никуда не делась, а наоборот даже несколько возросла.

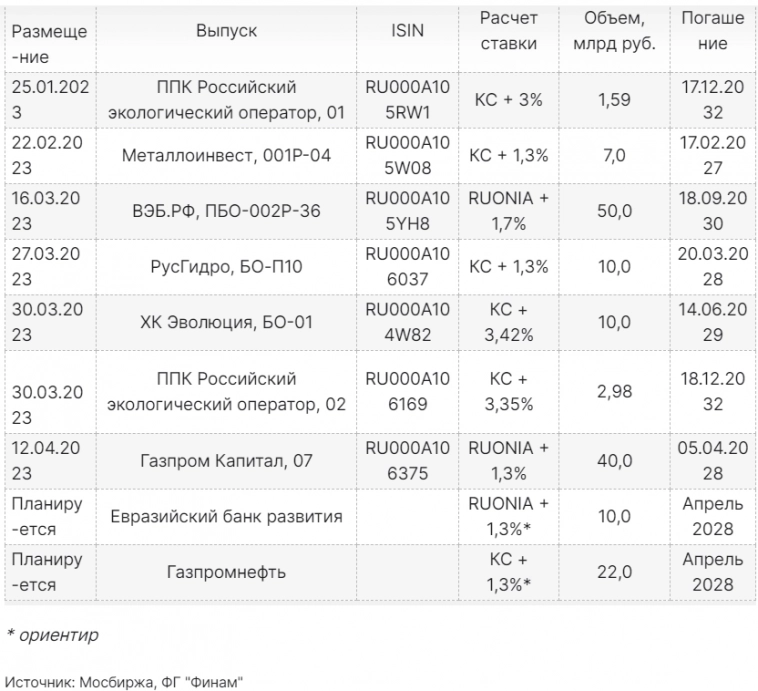

Спрос рождает предложение, и, видя, что Минфин остается пока неактивным, свои флоатеры рынку стали предлагать корпоративные и банковские заемщики. Надо сказать, что размещаемые бумаги – отнюдь не первые облигации с переменными купонами от российских компаний. На текущий момент сегмент насчитывает примерно 40 выпусков-флоатеров совокупным объемом 390 млрд рублей.

Проблема состоит в том, что биржевая ликвидность корпоративных флоатеров оставляет желать много лучшего. Впрочем, ликвидность – это ахиллесова пята всего нашего облигационного рынка (за исключением сегмента ОФЗ). Тем не менее корпоративные и банковские выпуски предлагают определенную премию в доходности к безрисковой кривой, а значит – лучшую (более доходную) защиту от роста процентных ставок.

Первые дни торгов выпуском «Газпром Капитала» серии 07 дают надежду, что в сегменте корпоративных бумаг наконец появился инструмент, характеризующийся приличной биржевой ликвидностью. Мы собираемся выпустить обзор по этому выпуску в ближайшее время.Ковалев Алексей

Козлов Алексей

ФГ «Финам»

Корпоративные и банковские флоатеры, размещенные в 2023 г