МНЕНИЕ: 16 российских компаний с оптимальным балансом рисков и доходности - Синара

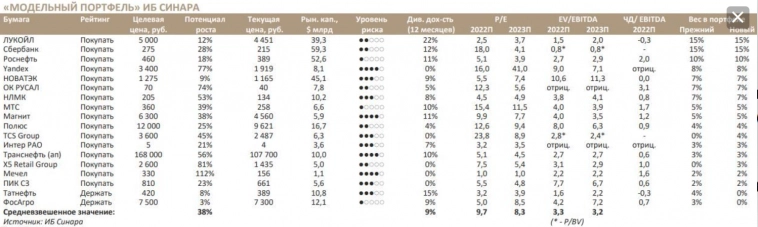

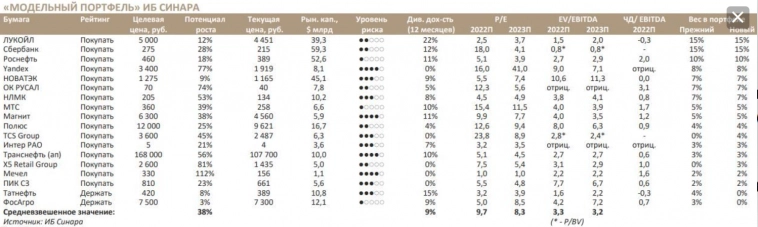

«Модельный портфель»: структура и обоснование. Совокупная целевая доходность нашего «Модельного портфеля» на горизонте 12 месяцев сейчас достигает 47%. Портфель включает в себя акции 16 компаний, у которых баланс рисков и доходности выглядит оптимальным. Мы включаем только акции с рейтингом «Покупать» и присваиваем им больший вес, чем в индексе МосБиржи, который используется как бенчмарк для оценки динамики портфеля. За последние полгода «Модельный портфель» опередил индекс на 17 п. п. Ниже приведены краткие инвестиционные заключения по нашим фаворитам.

Сбербанк. Эмитент прогнозирует возврат рентабельности к уровню ~20% ROE уже в текущем году благодаря сильной чистой процентной марже, комиссионным доходам, а также резервам, созданным в 2022 г. Набсовет компании рекомендовал выплатить дивиденды в размере 25 руб. на акцию обыкновенную и привилегированную, что подразумевает дивидендную доходность в 11,5%. Более того, восстановление рентабельности означает неснижение дивиденда в будущем.

TCS Group. У этой быстрорастущей финансовой экосистемы сильная юнитэкономика. Деятельность группы в значительной степени сосредоточена на беззалоговом розничном кредитовании с эффективными перекрестными продажами прочих финансовых продуктов, поддержку оказывают инновационная аналитика данных и тщательное управление рисками. Полагаем, что ключевые преимущества сохранились, несмотря на санкции, введенные ЕС против основного актива группы. Менеджмент подчеркивает, что текущие тенденции свидетельствуют о постепенном возвращении к уровням рентабельности до 2022 г. Мы не ожидаем возобновления дивидендных выплат в ближайшее время в связи с потребностями роста и инфраструктурными ограничениями.

Роснефть. Перспективы роста этой нефтяной компании самые многообещающие в секторе благодаря проекту «Восток Ойл» (100 млн т в год на плато): в следующем году с собственного терминала проекта будет отправлен первый танкер. Роснефть недавно приятно удивила инвесторов превзошедшими прогнозы показателями EBITDA и FCF за 2022 г. благодаря эффективному управлению расходами в непростых операционных условиях. У компании одна из самых крупных (54%) долей экспорта нефти по премиальным каналам (ВСТО) — дисконт к Brent у премиальных сортов значительно меньше, чем у Urals.

НЛМК. Это взвешенная ставка на ослабление рубля, рост цен на сталь и возобновление дивидендных платежей за 4К22 и 2023 г. Полагаем, что компания может вновь начать выплачивать дивиденды и объявить их за 4К22 — и это было бы первым объявлением выплат в российском секторе черной металлургии с 3К21. На деятельности НЛМК меньше всего сказались санкции, у компании сильная позиция ключевого поставщика стальных полуфабрикатов, а также собственные сталепрокатные мощности в Европе и США.

НОВАТЭК. Этот крупнейший российский производитель СПГ строго придерживается своей дивидендной политики и продолжает развивать СПГпроекты без доступа к европейскому и американскому оборудованию. Глобальные цены на нефть так же важны для динамики финансовых показателей компании, как и цены на газ, поэтому мы не ожидаем существенного снижения дивиденда на акцию в 2023 г. в годовом сопоставлении. Сильными катализаторами роста котировок станут окончательное инвестиционное решение по проекту «Обский СПГ» и запуск «Арктик СПГ-2» в текущем году.

Yandex. Поисковая система этой ведущей технологической компании России должна сохранить первенство на рынке РФ. Устойчивый поток рекламной выручки — существенный фундаментальный фактор для оценки компании, который пока не полностью отражен в цене даже с учетом рисков, связанных с реструктуризацией.

ОК РУСАЛ. После публикации разочаровывающих результатов за 2П22 мы ожидаем существенного восстановления в 2023 г. прибыли, чувствительной к курсу USD/RUB, в связи с ослаблением рубля (спот-курс USD/RUB — 76–77). Себестоимость производства ОК РУСАЛ в 2П22 составила $2339/т (+29% г/г), увеличившись в основном в связи с укреплением рубля (средний курс USD/RUB в 2П22 составлял 63), и она должна нормализоваться в 1П23. Мы также ожидаем, что средняя цена на алюминий восстановится до уровня $2700/т, поскольку при спотовых ценах на данный металл 50% мирового производства алюминия убыточно.

Магнит. Это один из двух ведущих российских продуктовых ретейлеров, наиболее хорошо адаптированных к текущим операционным условиям и тенденциям спроса. Возможно возобновление дивидендных выплат: компания зарегистрирована в России и ее рентабельность, предполагаем, на достаточно хорошем уровне.

Полюс. Прошлый год оказался непростым для компании в связи со снижением добычи золота на 11% г/г и ростом денежных расходов на 28% г/г. Вместе с тем, несмотря на западные санкции против золотодобывающих компаний РФ, российское золото не продавалось со значительным дисконтом, и Полюс ожидает восстановления добычи в 2023 г. на 10–15%. При высокой цене на золото и ослаблении рубля это позволит компании возобновить выплату дивидендов (мы оцениваем дивиденд на акцию за 2022 г. в 390 руб.). Полагаем, Полюс остается недооцененным, торгуясь по мультипликатору EV/EBITDA 2023П в 6,2.

МТС. Ключевой бизнес компании — услуги связи — генерирует стабильные денежные потоки благодаря доминирующему положению МТС на этом рынке. Компания, скорее всего, останется хорошим дивидендным игроком: денежные потоки МТС высоки, кроме того, ее выплаты — ключевой источник средств для материнской компании — АФК Система.

X5 Retail Group. Это лидер российского рынка розничной торговли продуктами питания с точки зрения выручки. У компании сильные позиции в сегменте магазинов «у дома», она активно развивает свою сеть «жестких дискаунтеров». Акции X5 в последний месяц и в целом в 2023 г. показывали динамику значительно хуже рынка.

Интер РАО. Компания продолжает выплачивать дивиденды, и дивдоходность за 2022 г. составляет около 8%, несмотря на коэффициент выплаты лишь в 25%. По нашим оценкам, Интер РАО на конец 2022 г. накопила чистые денежные средства в размере 266 млрд руб. Компания в числе потенциальных покупателей генерирующих активов, которые могут продать Uniper и Fortum. Данные приобретения могли бы быть катализатором роста котировок для Интер РАО. Основной риск — компания не раскрывала финансовых результатов по МСФО с 3К21.

Мечел. В этом году прибыль компании должны поддержать благоприятная конъюнктура цен на коксующийся уголь и ослабление рубля. Австралийские цены на твердый коксующийся уголь (бенчмарк) сейчас находятся на уровне $330/т, внутренние цены на коксующийся уголь — $125–130/т, и они могут подскочить в 2К–3К23 на 30–40% вслед за экспортным бенчмарком. Акции компании, торгующиеся по мультипликатору P/E 2023П в 0,7, по-прежнему выглядят привлекательно. Мечел должен продемонстрировать высокую чистую прибыль за этот год и продолжит снижать долговую нагрузку.

Транснефть. Компания — оператор и владелец системы трубопроводов для поставки нефти и нефтепродуктов. Потоки через данную систему сохраняются в целом на стабильном уровне благодаря хорошим объемам добычи ЖУВ и удивительно высоким уровням экспорта нефтепродуктов. Для акций с низким коэффициентом «бета» дивдоходность в 10% — очень солидный показатель. С точки зрения регулирования компания работает в стабильном режиме, не уплачивая специальные секторальные налоги, а годовой рост тарифов привязан к прогнозному среднему индексу потребительских цен на следующий год.

ПИК СЗ. Это ведущий российский застройщик, специализирующийся на жилье эконом-класса, с большими перспективами в сферах консолидации рынка и освоения регионов.

ЛУКОЙЛ. Вторая по объему добычи нефти компания в России выглядит очень привлекательно по мультипликаторам и ожидаемой дивидендной доходности, хотя после 2021 г. рынок не имел возможности ознакомиться с финансовыми результатами. На 12 месяцев вперед дивидендная доходность ожидается на уровне 22%, но показатель волатильный, поскольку неизвестны капзатраты и изменения в чистом оборотном капитале. Дивидендной политикой ЛУКОЙЛа предусматривается выплата 100% скорректированной суммы FCF. Кроме того, компания неоднократно проводила выкуп собственных акций. Долговая нагрузка близка к нулевой отметке, что позволяет присматриваться к активам за границей.ИБ «Синара»

Сбербанк. Эмитент прогнозирует возврат рентабельности к уровню ~20% ROE уже в текущем году благодаря сильной чистой процентной марже, комиссионным доходам, а также резервам, созданным в 2022 г. Набсовет компании рекомендовал выплатить дивиденды в размере 25 руб. на акцию обыкновенную и привилегированную, что подразумевает дивидендную доходность в 11,5%. Более того, восстановление рентабельности означает неснижение дивиденда в будущем.

TCS Group. У этой быстрорастущей финансовой экосистемы сильная юнитэкономика. Деятельность группы в значительной степени сосредоточена на беззалоговом розничном кредитовании с эффективными перекрестными продажами прочих финансовых продуктов, поддержку оказывают инновационная аналитика данных и тщательное управление рисками. Полагаем, что ключевые преимущества сохранились, несмотря на санкции, введенные ЕС против основного актива группы. Менеджмент подчеркивает, что текущие тенденции свидетельствуют о постепенном возвращении к уровням рентабельности до 2022 г. Мы не ожидаем возобновления дивидендных выплат в ближайшее время в связи с потребностями роста и инфраструктурными ограничениями.

Роснефть. Перспективы роста этой нефтяной компании самые многообещающие в секторе благодаря проекту «Восток Ойл» (100 млн т в год на плато): в следующем году с собственного терминала проекта будет отправлен первый танкер. Роснефть недавно приятно удивила инвесторов превзошедшими прогнозы показателями EBITDA и FCF за 2022 г. благодаря эффективному управлению расходами в непростых операционных условиях. У компании одна из самых крупных (54%) долей экспорта нефти по премиальным каналам (ВСТО) — дисконт к Brent у премиальных сортов значительно меньше, чем у Urals.

НЛМК. Это взвешенная ставка на ослабление рубля, рост цен на сталь и возобновление дивидендных платежей за 4К22 и 2023 г. Полагаем, что компания может вновь начать выплачивать дивиденды и объявить их за 4К22 — и это было бы первым объявлением выплат в российском секторе черной металлургии с 3К21. На деятельности НЛМК меньше всего сказались санкции, у компании сильная позиция ключевого поставщика стальных полуфабрикатов, а также собственные сталепрокатные мощности в Европе и США.

НОВАТЭК. Этот крупнейший российский производитель СПГ строго придерживается своей дивидендной политики и продолжает развивать СПГпроекты без доступа к европейскому и американскому оборудованию. Глобальные цены на нефть так же важны для динамики финансовых показателей компании, как и цены на газ, поэтому мы не ожидаем существенного снижения дивиденда на акцию в 2023 г. в годовом сопоставлении. Сильными катализаторами роста котировок станут окончательное инвестиционное решение по проекту «Обский СПГ» и запуск «Арктик СПГ-2» в текущем году.

Yandex. Поисковая система этой ведущей технологической компании России должна сохранить первенство на рынке РФ. Устойчивый поток рекламной выручки — существенный фундаментальный фактор для оценки компании, который пока не полностью отражен в цене даже с учетом рисков, связанных с реструктуризацией.

ОК РУСАЛ. После публикации разочаровывающих результатов за 2П22 мы ожидаем существенного восстановления в 2023 г. прибыли, чувствительной к курсу USD/RUB, в связи с ослаблением рубля (спот-курс USD/RUB — 76–77). Себестоимость производства ОК РУСАЛ в 2П22 составила $2339/т (+29% г/г), увеличившись в основном в связи с укреплением рубля (средний курс USD/RUB в 2П22 составлял 63), и она должна нормализоваться в 1П23. Мы также ожидаем, что средняя цена на алюминий восстановится до уровня $2700/т, поскольку при спотовых ценах на данный металл 50% мирового производства алюминия убыточно.

Магнит. Это один из двух ведущих российских продуктовых ретейлеров, наиболее хорошо адаптированных к текущим операционным условиям и тенденциям спроса. Возможно возобновление дивидендных выплат: компания зарегистрирована в России и ее рентабельность, предполагаем, на достаточно хорошем уровне.

Полюс. Прошлый год оказался непростым для компании в связи со снижением добычи золота на 11% г/г и ростом денежных расходов на 28% г/г. Вместе с тем, несмотря на западные санкции против золотодобывающих компаний РФ, российское золото не продавалось со значительным дисконтом, и Полюс ожидает восстановления добычи в 2023 г. на 10–15%. При высокой цене на золото и ослаблении рубля это позволит компании возобновить выплату дивидендов (мы оцениваем дивиденд на акцию за 2022 г. в 390 руб.). Полагаем, Полюс остается недооцененным, торгуясь по мультипликатору EV/EBITDA 2023П в 6,2.

МТС. Ключевой бизнес компании — услуги связи — генерирует стабильные денежные потоки благодаря доминирующему положению МТС на этом рынке. Компания, скорее всего, останется хорошим дивидендным игроком: денежные потоки МТС высоки, кроме того, ее выплаты — ключевой источник средств для материнской компании — АФК Система.

X5 Retail Group. Это лидер российского рынка розничной торговли продуктами питания с точки зрения выручки. У компании сильные позиции в сегменте магазинов «у дома», она активно развивает свою сеть «жестких дискаунтеров». Акции X5 в последний месяц и в целом в 2023 г. показывали динамику значительно хуже рынка.

Интер РАО. Компания продолжает выплачивать дивиденды, и дивдоходность за 2022 г. составляет около 8%, несмотря на коэффициент выплаты лишь в 25%. По нашим оценкам, Интер РАО на конец 2022 г. накопила чистые денежные средства в размере 266 млрд руб. Компания в числе потенциальных покупателей генерирующих активов, которые могут продать Uniper и Fortum. Данные приобретения могли бы быть катализатором роста котировок для Интер РАО. Основной риск — компания не раскрывала финансовых результатов по МСФО с 3К21.

Мечел. В этом году прибыль компании должны поддержать благоприятная конъюнктура цен на коксующийся уголь и ослабление рубля. Австралийские цены на твердый коксующийся уголь (бенчмарк) сейчас находятся на уровне $330/т, внутренние цены на коксующийся уголь — $125–130/т, и они могут подскочить в 2К–3К23 на 30–40% вслед за экспортным бенчмарком. Акции компании, торгующиеся по мультипликатору P/E 2023П в 0,7, по-прежнему выглядят привлекательно. Мечел должен продемонстрировать высокую чистую прибыль за этот год и продолжит снижать долговую нагрузку.

Транснефть. Компания — оператор и владелец системы трубопроводов для поставки нефти и нефтепродуктов. Потоки через данную систему сохраняются в целом на стабильном уровне благодаря хорошим объемам добычи ЖУВ и удивительно высоким уровням экспорта нефтепродуктов. Для акций с низким коэффициентом «бета» дивдоходность в 10% — очень солидный показатель. С точки зрения регулирования компания работает в стабильном режиме, не уплачивая специальные секторальные налоги, а годовой рост тарифов привязан к прогнозному среднему индексу потребительских цен на следующий год.

ПИК СЗ. Это ведущий российский застройщик, специализирующийся на жилье эконом-класса, с большими перспективами в сферах консолидации рынка и освоения регионов.

04.04.2023

16:21

Страна

Инструменты

Теги

Раздел