Размещение облигаций ООО Хайтэк-Интеграция (ruBB, YTM 15,86%) - 30 марта - Иволга

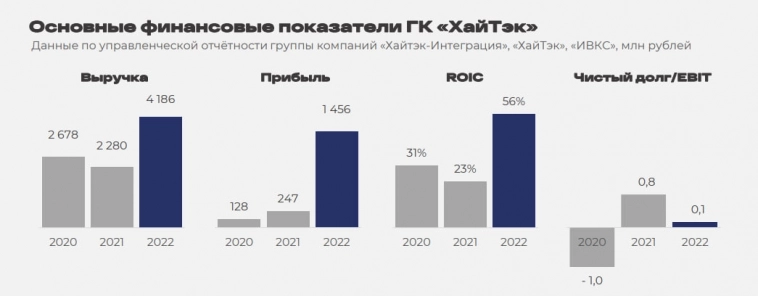

Выручка 4,18 млрд.р. (прирост за год +83%),

Чистый долг/EBIT — 0,1,

Чистая прибыль — 1,45 млрд.р.

Это основные финансовые показатели ГК ХайТэк за 2022 год

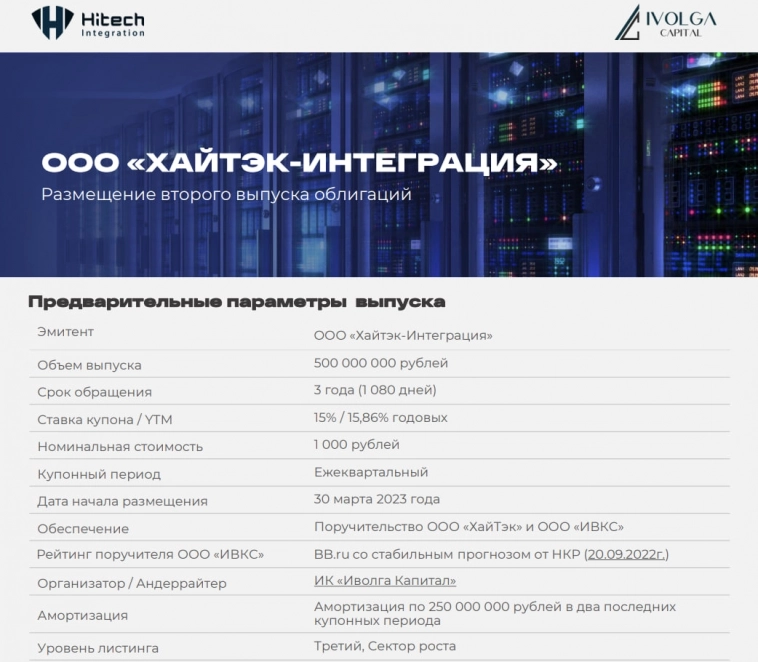

30 марта, в этот четверг начнется / состоится размещение второго выпуска «Хайтэк-Интеграция»

Основные параметры нового выпуска:

— 500 млн.р.

— Купон 15% годовых (YTM — 15,86%)

— Поручительства от компаний Группы — ИВКС и ХайТэк

— Кредитный рейтинг поручителя ИВКС — ВВ.ru

— Срок обращения — 3 года

— Сектор Роста

Организатор ИК Иволга Капитал

__________

Впору вспомнить размещение другой IT-компании, которое прошло почти 3 года назад. В июле 2020 Позитив Текноложиз разместил облигации на 500 млн рублей, с купоном 11,5%. Переподписка (превышение спроса над предложением) тогда составила около 40%, а цена в первый день торгов поднялась до 102,5%. На момент размещения Позитив имел следующие показатели:

Выручка — 3,2 млрд.р.,

Чистый долг/EBIT — 0,89,

Чистая прибыль — 410 млн.р.

__________

Сегодня мы начинаем сбор предварительных заявок на участие в первичном размещении облигаций Хайтэк-Интеграция.

Пожалуйста, направляйте Ваши заявки в корпоративный телеграм-бот ИК Иволга Капитал: @ivolgacapital_bot

Скорее всего, в ходе размещения будут полностью удовлетворены только заявки, поданные предварительно

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт