МНЕНИЕ: VK адаптируется к новым реалиям - Синара

Ведущий игрок на рынке соцсетей. В отличие от многих других зарубежных рынков, в России отечественные онлайн-компании всегда были среди крупных игроков во многих категориях — социальных сетях, поисковых системах. Данная тенденция в 2022 г. только усилилась в результате как ужесточения регулирования, так и ухода с рынка некоторых глобальных компаний. У VK, таким образом, есть все возможности остаться ведущим игроком на российском рынке соцсетей. Компания управляет двумя: «ВКонтакте» (VK) и «Одноклассники» («ОК») с MAU в 78 млн чел. и 38 млн чел. соответственно на конец 3К22. Также у компании 12 млн активных клиентов, использующих ее образовательные платформы. По данным компании Mediascope на октябрь, VK была пятым по размеру онлайн-активом в РФ исходя из данных об аудитории за месяц и четвертым — исходя из дневного показателя после Yandex, Google и WhatsApp*. С января по октябрь ежедневная аудитория соцсети увеличилась на 13% до 52 млн пользователей (крупнейшая цифра по социальным сетям в чистом виде). Некоторые другие социальные сети показали улучшение аудиторных показателей (YouTube и Telegram), а TikTok, Facebook и Instagram** — отрицательную динамику. Месячный охват аудитории «ВКонтакте» составил 85% от всех российских интернет-пользователей, дневной охват составил 54% в сентябре. 64% пользователей соцсети заходят туда ежедневно и в среднем проводят там 42 минуты в день. Аудитория «Одноклассников» за 9М22 была относительно стабильной (20 млн чел. в день).

Концентрация на том, что получается лучше всего. В прошлом году компания провела ряд сделок слияний и поглощений, в результате чего сконцентрировалась на контенте и социальных сетях как приоритетных направлениях деятельности. Такие шаги укладывались в общую тенденцию на рынке, где игроки стали уходить от большой диверсификации и интенсивных инвестиций для закрепления доли рынка и развивать специализацию, концентрируясь на экономической эффективности в краткосрочной перспективе. Так, VK вышла из СП со Сбером, избавившись от участия в бизнесах в области доставки и райдшеринга. Взамен компания получила контроль над сервисом «Новости» и платформой «Дзен», что должно позволить VK укрепить контент-бизнес. Компания продолжит наращивать монетизацию благодаря большой базе подписчиков. Осенью VK сообщила о продаже своего игрового дивизиона My.Games за $642 млн. Мы приветствуем эту сделку: развитие сегмента было бы сейчас затруднено, в связи с тем что деятельность My.Games и клиентская база были сосредоточены не в России. Цена в текущих условиях выглядит также привлекательной.

Уход глобальных платформ как возможность для российских игроков. VK занимается рядом новых инициатив, в том числе в рамках замены глобальных платформ, покинувших российский рынок. Так, компания развивает «VK Клипы», «VK Звонки», RuStore (магазин мобильных приложений для ОС Android), сервис объявлений «Юла», услуги B2B (включая облачные сервисы) и гейминговую платформу «VK Play». Недавно VK сообщила об инвестициях в такие области, как производство цифрового контента, что должно создать новые потоки выручки и позволить монетизировать огромную базу пользователей.

У VK также 25%-ная доля в

Россия (AliExpress — это ведущий мультинациональный игрок e-commerce, в России в 2022 г. оказавшийся на четвертом месте среди других представителей сектора). Развитию новых инициатив, в связи с тем что некоторые призваны заменить зарубежные решения, могут помочь и регулирование, и прямая либо непрямая господдержка.

Реклама — ключевой источник выручки. Продажи онлайн-рекламы — сейчас основной источник выручки для VK. Так, в 2022 г. они принесли ей 56 млрд руб. или 58% от всех доходов, показав рост в 29% г/г. Пользовательские платежи за социальные сервисы (IVAS), включая выручку от продажи подарков или музыки в социальных сетях, покупок, совершаемых пользователями игр в соцсетях, составили 17% от всей выручки или 17 млрд руб., снизившись на 5% г/г. Продажи в сегменте «Образовательные технологии» составили 11 млрд руб. или 11% от совокупного показателя, также показав рост на 5% г/г. Прочие продажи принесли компании 13% выручки. Продажи в сегменте «Социальные сети и контентные сервисы» в 2022 г. составили 77% в выручке VK (за исключением выручки от My.Games), в сегменте «Образовательные технологии» — 12%; еще 6% пришлось на сегмент «Технологии для бизнеса» и 5% – на «Новые бизнес-направления» и прочее.

Лидерство в образовательных технологиях. VK — один из лидеров на российском рынке образовательных технологий, где компания занимает 12%. Она предоставляет услуги в этой области на нескольких платформах, включая GeekBrains, Skillbox, Skillfactory и Uchi.ru. В совокупности количество обучающихся на платформах VK в 3К22 выросло в 1,4 раза в годовом сопоставлении до 12 млн, число платящих пользователей на конец квартала составило 475 тыс. чел. (выросло в 1,7 раза в годовом сопоставлении). Количество новых обучающихся за квартал составило 677 тыс. чел., включая 5 тыс. платящих клиентов. Основные доходы в этом сегменте — от обучающихся. Весь российский рынок образовательных технологий, по данным SmartRanking, вырос в 3К22 на 22% г/г до 22 млрд руб. Сегмент VK в 3К22 показал положительный показатель EBITDA в 459 млн руб., что частично было связано с государственной поддержкой ИТ-сектора. Вместе с тем за 9М22 сегмент образовательных технологий VK все еще приносил убыток на уровне EBITDA (335 млн руб.). С нашей точки зрения, компания хорошо позиционирована, для того чтобы оставаться лидирующим игроком на рынке в долгосрочной перспективе, с учетом большой аудитории ее соцсетей — но рынок крайне фрагментирован.

Структура акционеров. Большинство голосующих акций VK контролируются через МФ Технологии структурами, имеющими отношение к Газпромбанку и Газпрому. Сама компания «МФ Технологии» при этом владеет лишь 5% в капитале VK. У китайских компаний Tencent и Alibaba Group — доли в 7% и 10% соответственно, 53% акций — в свободном обращении. В ноябре 2022 г. Prosus (кросс-холдинг по отношению к Naspers), второй крупнейший акционер VK на тот момент, вслед за списанием доли в марте 2022 г. отказался от своей доли в компании, составлявшей 25,9%, в пользу VK. Эти акции позднее были проданы «Сингулярити Лаб», контролируемой некоторыми топ-менеджерами VK, за 24,8 млрд руб.

Риски. Ключевой экономический риск, с нашей точки зрения, — окупаемость инвестиций в новые инициативы. Для экономически ощутимого масштаба и предоставления качественных услуг могут потребоваться большие ресурсы, что способно негативно повлиять на рентабельность в краткосрочной и среднесрочной перспективе. Общая ситуация в экономике также может отрицательно сказаться на рекламном рынке, крайне чувствительном к темпам экономического роста, а значит, и на рекламной выручке компании. Также отметим, что VK зарегистрирована за рубежом (на Виргинских островах), а это тоже представляет угрозу в текущих условиях. При этом компания озвучила планы редомициляции в РФ, но сроки и условия пока непонятны. Менее значительные риски включают в себя рост расходов на персонал: сейчас большой спрос на ИТ-профессионалов во всех отраслях; также среди рисков — рост расходов на оборудование и его доступность, хотя мы считаем данные вопросы решаемыми

Волатильная рентабельность. Совокупная сегментная выручка VK за 2022 г. (исключая доходы от My.Games) выросла на 19% г/г до 98 млрд руб.; рост преимущественно обеспечили онлайн[1]реклама и, в меньшей степени, образовательные технологии. Вместе с тем скорректированный показатель EBITDA увеличился всего на 9% г/г до 20 млрд руб., что предполагает рентабельность по скорректированной EBITDA лишь в 20,4%. Показатель рентабельности в течение последних нескольких кварталов был крайне волатильным (9,6% в 1К22, 13,5% в 2К22, 30,6% в 3К22 и 15,2% в 4К22), что отражает и сезонность, и факторы, специфичные для прошедшего года.

После продажи My.Games сегмент социальных сетей и коммуникационных сервисов стал ключевым источником прибыли для компании. Так, за 2022 г. сегмент принес 25 млрд руб. скорректированной EBITDA, что предполагает рентабельность по скорректированной EBITDA в 33%, растущую в течение года на фоне увеличения выручки (в особенности рекламной). Сегменты «Образовательные технологии» и «Технологии для бизнеса» были едва прибыльными в 2022 г., за исключением 3К22, когда сегмент образования вышел в плюс благодаря мерам господдержки для ИТ-сектора. Сегмент «Новые бизнес-направления» в 2022 г. генерировал убыток. Крупнейшая статья операционных расходов VK — это затраты на персонал, которые за 2022 г. составили 38 млрд руб. или 47% от всех затрат. Вторая крупнейшая статья — вознаграждения агентам и партнерам (24 млрд руб. или 29%) и маркетинговые расходы (14 млрд руб. или 17%).

В дальнейшем мы ожидаем роста выручки VK среднегодовым темпом в 2023– 2026 гг. (CAGR) в 8% до 133 млрд руб. в 2026 г. (в том числе 81 млрд руб. от онлайн-рекламы, CAGR в 9%; 12 млрд руб. — от сегмента «Образовательные технологии», CAGR в 2%; 20 млрд руб. — от IVAS, GAGR в 5%). Прогнозируем некоторое давление на рентабельность и в дальнейшем — в связи с затратами на развитие и маркетинг новых продуктов и сервисов, которые, вероятно, увеличат расходы на персонал и маркетинговые расходы. Соответственно, по нашим оценкам, в совокупности операционные расходы станут расти в 2023– 2026 гг. среднегодовым темпом (CAGR) в 7% до 107 млрд руб. в 2026 г. со средней рентабельностью по EBITDA за период в 21,9% и скорректированной EBITDA 2026П в 32 млрд руб. (CAGR в 2023–2026 гг. в 12%).

Финансовое положение в целом устойчивое. По итогам 2022 г. чистый долг составлял 84 млрд руб. — адекватный уровень, если учесть средства, которые должны поступить от продажи My.Games(сделку мы считаем заключенной на привлекательных условиях) и от продажи акций, полученных от Prosus, компании «Сингулярити Лаб». С учетом этих корректировок чистый долг будет эквивалентен 1,0 от скорректированной EBITDA за последние 12 месяцев. Кроме того, отмечаем, что компания постепенно разрешает возникшие в результате приостановки торгов на LSE сложности с конвертируемыми облигациями (правом на досрочное погашение). По состоянию на выход отчетности за 4К22 VK выкупила 66% конвертируемых облигаций в свободном обращении.

Оценка стоимости. Мы используем DCF-модель для определения целевой цены акций VK при WACC в 15,8% и темпе роста в постпрогнозный период в 6%. Мы получили справедливую стоимость ключевого бизнеса VK в 84 млрд руб., что предполагает EV/EBITDA 2022 в 4,2 и EV/EBITDA 2023П в 4,1, то есть наша оценка сравнительно консервативна. Мы корректируем чистый долг компании на сумму продажи My.Games. Так, мы оцениваем долю VK в AliExpress Россия и участие в прочих бизнесах в 35 млрд руб. на основе мультипликатора EV/GMV у Ozon и с применением 20%-ного дисконта с учетом более слабой позиции AER на рынке. Мы делаем корректировку на средства от сделки с Сингулярити Лаб по продаже акций, полученных от Prosus, вместе с тем применяя дисконт в 20% с учетом низкой прозрачности транзакции. В результате наша оценка справедливой стоимости собственного капитала — 99 млрд руб. или 438 руб. на акцию. Это выражается в целевой цене на горизонте 12 месяцев в 520 руб. за акцию, что предполагает 7%-ный потенциал роста с текущих уровней — ниже стоимости акционерного капитала, поэтому мы присваиваем акциям компании рейтинг «Держать».

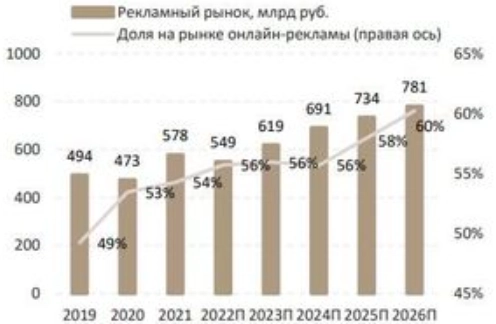

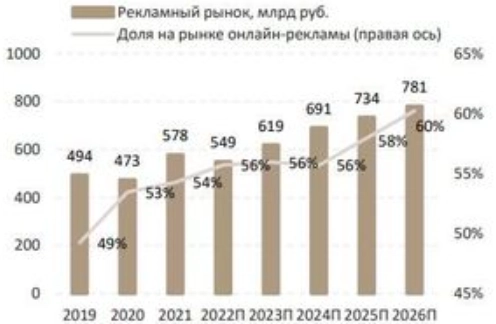

Рынок онлайн-рекламы: неопределенность сейчас, но перспективы роста. Реклама вносит существенный вклад в выручку онлайн-медиа. Обычно стимулами для рекламного рынка выступают ожидания относительно экономики и тенденций в потреблении — это приводит к более быстрому падению или восстановлению этого рынка по сравнению с экономикой в целом. В 2022 г. российский рекламный рынок оказался под существенным давлением, поскольку экономическую неопределенность усугубил уход из России ряда глобальных производителей товаров повседневного спроса, которые традиционно были крупнейшими рекламодателями. В результате, по данным АКАР, совокупная рекламная выручка за 9М22 упала на 6% г/г до 380 млрд руб. В 2К22 отрицательное воздействие на показатель было самым мощным, снижение выручки составило 17%. Дополнительный спрос на рекламу могут создать российские производители, которые хотели бы предложить замену товарам или услугам, ранее поставлявшимся глобальными компаниями, ушедшими с рынка РФ: таким производителям нужно развивать собственные бренды. Вместе с тем с учетом крайне неопределенной ситуации на рынке влияние на спрос будет, скорее всего, ограниченным, и стимулов для развития брендов будет меньше. Многим таким компаниям недостает финансовых ресурсов, чтобы найти полноценную замену рекламным бюджетам глобальных лидеров отрасли.

АКАР, традиционно обеспечивающая наиболее точные оценки размера рынка, не представила разбивки по сегментам ни за 1П22, ни за 9М22, упомянув лишь, что динамика онлайн-сегмента в 3К22 оказалась на уровне «менее пессимистичных» ожиданий. Исходя из последних доступных данных, рынок онлайн-рекламы в России в 2021 г. составил 54% от всего рекламного рынка РФ или 313 млрд руб. На динамику сегмента сильно повлияло уменьшение рекламного инвентаря, поскольку многие глобальные платформы перестали работать в России или как минимум уменьшили возможности монетизации. Это стало основным катализатором роста для российских игроков, которые остались на рынке и получили выгоду от наращивания доли на нем. В результате и VK, и Yandex удалось существенно увеличить рекламную выручку в 2П22 и показать себя однозначно лучше рынка, который, скорее всего, либо стагнировал, либо снижался. Полагаем, такая тенденция преобладала и в начале этого года (и окажется доминирующей в первом квартале).

ИБ «Синара»

Источники: АКАР, ИБ Синара

Концентрация на том, что получается лучше всего. В прошлом году компания провела ряд сделок слияний и поглощений, в результате чего сконцентрировалась на контенте и социальных сетях как приоритетных направлениях деятельности. Такие шаги укладывались в общую тенденцию на рынке, где игроки стали уходить от большой диверсификации и интенсивных инвестиций для закрепления доли рынка и развивать специализацию, концентрируясь на экономической эффективности в краткосрочной перспективе. Так, VK вышла из СП со Сбером, избавившись от участия в бизнесах в области доставки и райдшеринга. Взамен компания получила контроль над сервисом «Новости» и платформой «Дзен», что должно позволить VK укрепить контент-бизнес. Компания продолжит наращивать монетизацию благодаря большой базе подписчиков. Осенью VK сообщила о продаже своего игрового дивизиона My.Games за $642 млн. Мы приветствуем эту сделку: развитие сегмента было бы сейчас затруднено, в связи с тем что деятельность My.Games и клиентская база были сосредоточены не в России. Цена в текущих условиях выглядит также привлекательной.

Уход глобальных платформ как возможность для российских игроков. VK занимается рядом новых инициатив, в том числе в рамках замены глобальных платформ, покинувших российский рынок. Так, компания развивает «VK Клипы», «VK Звонки», RuStore (магазин мобильных приложений для ОС Android), сервис объявлений «Юла», услуги B2B (включая облачные сервисы) и гейминговую платформу «VK Play». Недавно VK сообщила об инвестициях в такие области, как производство цифрового контента, что должно создать новые потоки выручки и позволить монетизировать огромную базу пользователей.

У VK также 25%-ная доля в

Россия (AliExpress — это ведущий мультинациональный игрок e-commerce, в России в 2022 г. оказавшийся на четвертом месте среди других представителей сектора). Развитию новых инициатив, в связи с тем что некоторые призваны заменить зарубежные решения, могут помочь и регулирование, и прямая либо непрямая господдержка.

Реклама — ключевой источник выручки. Продажи онлайн-рекламы — сейчас основной источник выручки для VK. Так, в 2022 г. они принесли ей 56 млрд руб. или 58% от всех доходов, показав рост в 29% г/г. Пользовательские платежи за социальные сервисы (IVAS), включая выручку от продажи подарков или музыки в социальных сетях, покупок, совершаемых пользователями игр в соцсетях, составили 17% от всей выручки или 17 млрд руб., снизившись на 5% г/г. Продажи в сегменте «Образовательные технологии» составили 11 млрд руб. или 11% от совокупного показателя, также показав рост на 5% г/г. Прочие продажи принесли компании 13% выручки. Продажи в сегменте «Социальные сети и контентные сервисы» в 2022 г. составили 77% в выручке VK (за исключением выручки от My.Games), в сегменте «Образовательные технологии» — 12%; еще 6% пришлось на сегмент «Технологии для бизнеса» и 5% – на «Новые бизнес-направления» и прочее.

Лидерство в образовательных технологиях. VK — один из лидеров на российском рынке образовательных технологий, где компания занимает 12%. Она предоставляет услуги в этой области на нескольких платформах, включая GeekBrains, Skillbox, Skillfactory и Uchi.ru. В совокупности количество обучающихся на платформах VK в 3К22 выросло в 1,4 раза в годовом сопоставлении до 12 млн, число платящих пользователей на конец квартала составило 475 тыс. чел. (выросло в 1,7 раза в годовом сопоставлении). Количество новых обучающихся за квартал составило 677 тыс. чел., включая 5 тыс. платящих клиентов. Основные доходы в этом сегменте — от обучающихся. Весь российский рынок образовательных технологий, по данным SmartRanking, вырос в 3К22 на 22% г/г до 22 млрд руб. Сегмент VK в 3К22 показал положительный показатель EBITDA в 459 млн руб., что частично было связано с государственной поддержкой ИТ-сектора. Вместе с тем за 9М22 сегмент образовательных технологий VK все еще приносил убыток на уровне EBITDA (335 млн руб.). С нашей точки зрения, компания хорошо позиционирована, для того чтобы оставаться лидирующим игроком на рынке в долгосрочной перспективе, с учетом большой аудитории ее соцсетей — но рынок крайне фрагментирован.

Структура акционеров. Большинство голосующих акций VK контролируются через МФ Технологии структурами, имеющими отношение к Газпромбанку и Газпрому. Сама компания «МФ Технологии» при этом владеет лишь 5% в капитале VK. У китайских компаний Tencent и Alibaba Group — доли в 7% и 10% соответственно, 53% акций — в свободном обращении. В ноябре 2022 г. Prosus (кросс-холдинг по отношению к Naspers), второй крупнейший акционер VK на тот момент, вслед за списанием доли в марте 2022 г. отказался от своей доли в компании, составлявшей 25,9%, в пользу VK. Эти акции позднее были проданы «Сингулярити Лаб», контролируемой некоторыми топ-менеджерами VK, за 24,8 млрд руб.

Риски. Ключевой экономический риск, с нашей точки зрения, — окупаемость инвестиций в новые инициативы. Для экономически ощутимого масштаба и предоставления качественных услуг могут потребоваться большие ресурсы, что способно негативно повлиять на рентабельность в краткосрочной и среднесрочной перспективе. Общая ситуация в экономике также может отрицательно сказаться на рекламном рынке, крайне чувствительном к темпам экономического роста, а значит, и на рекламной выручке компании. Также отметим, что VK зарегистрирована за рубежом (на Виргинских островах), а это тоже представляет угрозу в текущих условиях. При этом компания озвучила планы редомициляции в РФ, но сроки и условия пока непонятны. Менее значительные риски включают в себя рост расходов на персонал: сейчас большой спрос на ИТ-профессионалов во всех отраслях; также среди рисков — рост расходов на оборудование и его доступность, хотя мы считаем данные вопросы решаемыми

Волатильная рентабельность. Совокупная сегментная выручка VK за 2022 г. (исключая доходы от My.Games) выросла на 19% г/г до 98 млрд руб.; рост преимущественно обеспечили онлайн[1]реклама и, в меньшей степени, образовательные технологии. Вместе с тем скорректированный показатель EBITDA увеличился всего на 9% г/г до 20 млрд руб., что предполагает рентабельность по скорректированной EBITDA лишь в 20,4%. Показатель рентабельности в течение последних нескольких кварталов был крайне волатильным (9,6% в 1К22, 13,5% в 2К22, 30,6% в 3К22 и 15,2% в 4К22), что отражает и сезонность, и факторы, специфичные для прошедшего года.

После продажи My.Games сегмент социальных сетей и коммуникационных сервисов стал ключевым источником прибыли для компании. Так, за 2022 г. сегмент принес 25 млрд руб. скорректированной EBITDA, что предполагает рентабельность по скорректированной EBITDA в 33%, растущую в течение года на фоне увеличения выручки (в особенности рекламной). Сегменты «Образовательные технологии» и «Технологии для бизнеса» были едва прибыльными в 2022 г., за исключением 3К22, когда сегмент образования вышел в плюс благодаря мерам господдержки для ИТ-сектора. Сегмент «Новые бизнес-направления» в 2022 г. генерировал убыток. Крупнейшая статья операционных расходов VK — это затраты на персонал, которые за 2022 г. составили 38 млрд руб. или 47% от всех затрат. Вторая крупнейшая статья — вознаграждения агентам и партнерам (24 млрд руб. или 29%) и маркетинговые расходы (14 млрд руб. или 17%).

В дальнейшем мы ожидаем роста выручки VK среднегодовым темпом в 2023– 2026 гг. (CAGR) в 8% до 133 млрд руб. в 2026 г. (в том числе 81 млрд руб. от онлайн-рекламы, CAGR в 9%; 12 млрд руб. — от сегмента «Образовательные технологии», CAGR в 2%; 20 млрд руб. — от IVAS, GAGR в 5%). Прогнозируем некоторое давление на рентабельность и в дальнейшем — в связи с затратами на развитие и маркетинг новых продуктов и сервисов, которые, вероятно, увеличат расходы на персонал и маркетинговые расходы. Соответственно, по нашим оценкам, в совокупности операционные расходы станут расти в 2023– 2026 гг. среднегодовым темпом (CAGR) в 7% до 107 млрд руб. в 2026 г. со средней рентабельностью по EBITDA за период в 21,9% и скорректированной EBITDA 2026П в 32 млрд руб. (CAGR в 2023–2026 гг. в 12%).

Финансовое положение в целом устойчивое. По итогам 2022 г. чистый долг составлял 84 млрд руб. — адекватный уровень, если учесть средства, которые должны поступить от продажи My.Games(сделку мы считаем заключенной на привлекательных условиях) и от продажи акций, полученных от Prosus, компании «Сингулярити Лаб». С учетом этих корректировок чистый долг будет эквивалентен 1,0 от скорректированной EBITDA за последние 12 месяцев. Кроме того, отмечаем, что компания постепенно разрешает возникшие в результате приостановки торгов на LSE сложности с конвертируемыми облигациями (правом на досрочное погашение). По состоянию на выход отчетности за 4К22 VK выкупила 66% конвертируемых облигаций в свободном обращении.

Оценка стоимости. Мы используем DCF-модель для определения целевой цены акций VK при WACC в 15,8% и темпе роста в постпрогнозный период в 6%. Мы получили справедливую стоимость ключевого бизнеса VK в 84 млрд руб., что предполагает EV/EBITDA 2022 в 4,2 и EV/EBITDA 2023П в 4,1, то есть наша оценка сравнительно консервативна. Мы корректируем чистый долг компании на сумму продажи My.Games. Так, мы оцениваем долю VK в AliExpress Россия и участие в прочих бизнесах в 35 млрд руб. на основе мультипликатора EV/GMV у Ozon и с применением 20%-ного дисконта с учетом более слабой позиции AER на рынке. Мы делаем корректировку на средства от сделки с Сингулярити Лаб по продаже акций, полученных от Prosus, вместе с тем применяя дисконт в 20% с учетом низкой прозрачности транзакции. В результате наша оценка справедливой стоимости собственного капитала — 99 млрд руб. или 438 руб. на акцию. Это выражается в целевой цене на горизонте 12 месяцев в 520 руб. за акцию, что предполагает 7%-ный потенциал роста с текущих уровней — ниже стоимости акционерного капитала, поэтому мы присваиваем акциям компании рейтинг «Держать».

Рынок онлайн-рекламы: неопределенность сейчас, но перспективы роста. Реклама вносит существенный вклад в выручку онлайн-медиа. Обычно стимулами для рекламного рынка выступают ожидания относительно экономики и тенденций в потреблении — это приводит к более быстрому падению или восстановлению этого рынка по сравнению с экономикой в целом. В 2022 г. российский рекламный рынок оказался под существенным давлением, поскольку экономическую неопределенность усугубил уход из России ряда глобальных производителей товаров повседневного спроса, которые традиционно были крупнейшими рекламодателями. В результате, по данным АКАР, совокупная рекламная выручка за 9М22 упала на 6% г/г до 380 млрд руб. В 2К22 отрицательное воздействие на показатель было самым мощным, снижение выручки составило 17%. Дополнительный спрос на рекламу могут создать российские производители, которые хотели бы предложить замену товарам или услугам, ранее поставлявшимся глобальными компаниями, ушедшими с рынка РФ: таким производителям нужно развивать собственные бренды. Вместе с тем с учетом крайне неопределенной ситуации на рынке влияние на спрос будет, скорее всего, ограниченным, и стимулов для развития брендов будет меньше. Многим таким компаниям недостает финансовых ресурсов, чтобы найти полноценную замену рекламным бюджетам глобальных лидеров отрасли.

АКАР, традиционно обеспечивающая наиболее точные оценки размера рынка, не представила разбивки по сегментам ни за 1П22, ни за 9М22, упомянув лишь, что динамика онлайн-сегмента в 3К22 оказалась на уровне «менее пессимистичных» ожиданий. Исходя из последних доступных данных, рынок онлайн-рекламы в России в 2021 г. составил 54% от всего рекламного рынка РФ или 313 млрд руб. На динамику сегмента сильно повлияло уменьшение рекламного инвентаря, поскольку многие глобальные платформы перестали работать в России или как минимум уменьшили возможности монетизации. Это стало основным катализатором роста для российских игроков, которые остались на рынке и получили выгоду от наращивания доли на нем. В результате и VK, и Yandex удалось существенно увеличить рекламную выручку в 2П22 и показать себя однозначно лучше рынка, который, скорее всего, либо стагнировал, либо снижался. Полагаем, такая тенденция преобладала и в начале этого года (и окажется доминирующей в первом квартале).

В долгосрочной перспективе в нашей модели рекламный рынок представляет собой относительно стабильную долю ВВП, а онлайн-сегмент постепенно растет, занимая в 2026 г. 60% от всего рынка рекламы. Таким образом, мы ожидаем роста российского рекламного рынка в 2023–2026 гг. в номинальном выражении среднегодовым темпом в 9% (CAGR) до 781 млрд руб., а онлайн-сегмента — среднегодовым темпом в 11% (CAGR) до 470 млрд руб. за тот же период.Белов Константин

ИБ «Синара»

Источники: АКАР, ИБ Синара

21.03.2023

16:04

Страна

Инструменты

Раздел