МНЕНИЕ: Лукойл — понижаем целевую цену, но сохраняем позитивный взгляд на акции - Финам

Влияние налогового и санкционного давления на сектор в целом и «ЛУКОЙЛ» в частности оказалось умереннее ожиданий, хотя и привело к снижению акций нефтяников. В то же время «ЛУКОЙЛ» продолжает оставаться одной из наиболее дивидендных акций в секторе — наши прогнозы предполагают доходность финальных дивидендов за 2022 год 12,5% и выплат за 2023 год 13,4%. Мы считаем, что сочетание высокой дивидендной доходности, умеренной устойчивости к санкциям и сохраняющихся международных проектов развития делают акции «ЛУКОЙЛа» привлекательными для покупок в текущей ситуации.

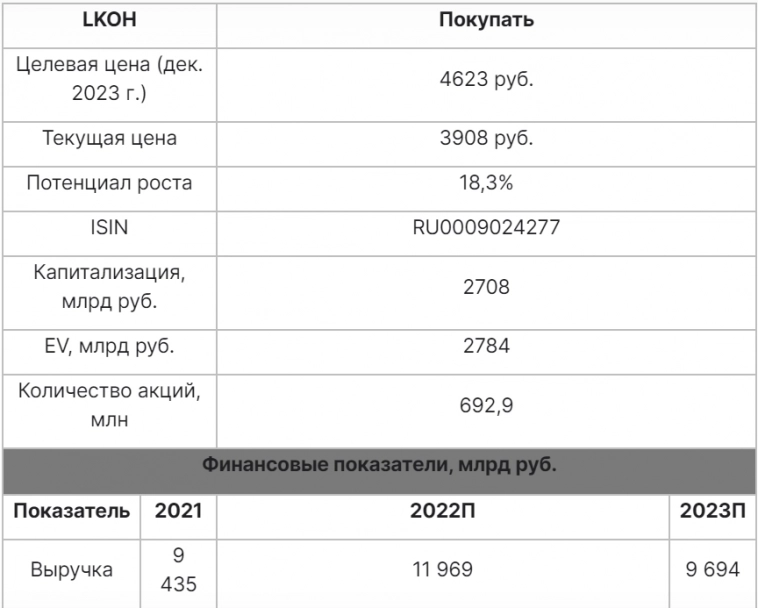

Мы снижаем целевую цену по акциям «ЛУКОЙЛа» с 5020 руб. до 4623 руб., но сохраняем рейтинг «Покупать». Апсайд на конец года составляет 18,3%. Снижение целевой цены преимущественно связано с коррекцией цен на нефть и повысившейся налоговой нагрузкой в секторе.Кауфман Сергей

ФГ «Финам»

«ЛУКОЙЛ» — вторая по объемам добычи и капитализации нефтяная компания в РФ, уступающая по этим параметрам лишь «Роснефти». Деятельность «ЛУКОЙЛа» охватывает добычу и переработку нефти и газа, сеть АЗС, нефтехимию, а также генерацию электроэнергии.

Ключевым положительным моментом в инвестиционной истории «ЛУКОЙЛа» являются дивиденды. На наш взгляд, на фоне низкой долговой нагрузки, продажи НПЗ на Сицилии и отсутствия планов по росту капитальных затрат компания может вернуться к практике выплат 100% скорректированного FCF в виде дивидендов. В таком сценарии финальные дивиденды за 2022 год могут, по нашим оценкам, составить 489 руб. на акцию (12,5% доходности), а дивиденды за 2023 год — 525 руб. на акцию (13,4% доходности).

Среди других сильных сторон «ЛУКОЙЛа» можно выделить наличие ряда международных проектов развития и собственного нефтетрейдера. Это позволит частично сохранить перспективы роста даже во время кризиса и упростить переориентацию экспорта.

Ключевые риски в нефтегазовом секторе пока не реализовались. Снижение добычи нефти в РФ с марта составит лишь 500 тыс. б/с — нижняя граница наших ожиданий. Рост налогов пока оказался умеренным — ограничения по дисконту на сорт Urals совпадают с его рыночным значением, а негативный эффект от корректировки демпфера не превышает 4% прогнозной EBITDA. При этом слова Минфина о том, что добровольный взнос не затронет нефтегазовый сектор, могут намекать на приостановку роста налоговой нагрузки в секторе.

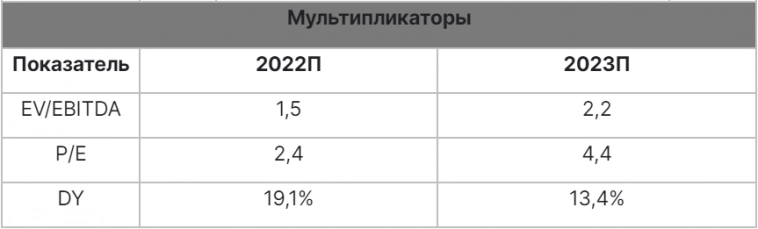

Для расчета целевой цены акций «ЛУКОЙЛа» мы использовали оценку по мультипликаторам P/E, EV/EBITDA, P/DPS 2023 г. относительно международных аналогов. При этом для учета санкционных рисков мы использовали дисконт 40%. Наша оценка подразумевает апсайд 18,3%.

Среди ключевых рисков для акций «ЛУКОЙЛа» можно выделить возможность снижения мировых цен на нефть, роста налоговой нагрузки в РФ и дальнейшего сокращения добычи в стране. Также отметим, что в негативном сценарии под риском санкций или даже национализации будут европейские НПЗ «ЛУКОЙЛа», на которые приходится около трети переработки нефтяника.

28.02.2023

21:56

Страна

Инструменты

Раздел