МНЕНИЕ: Евровый замещающий сегмент: вотчина Газпрома - Финам

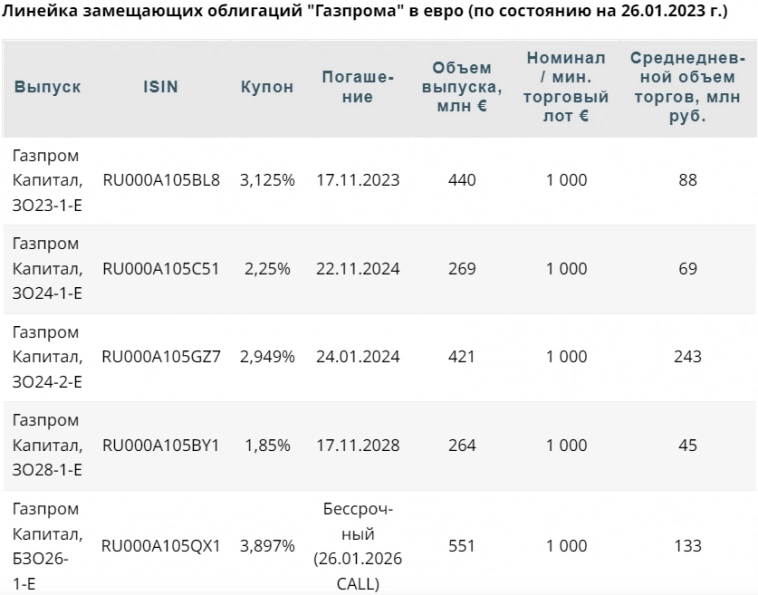

На этой неделе «Газпром» заместил еще два евробонда, номинированных в евро, доведя общее количество своих выпусков в этой валюте до шести. В частности, 24 января 2023 года были размещены бессрочные облигации серии БЗО26-1-Е на сумму 551,4 млн. евро по номинальной стоимости, что составляет 55,14% от общего объема займа. Оплата облигаций при их размещении осуществлялась денежными средствами, а также еврооблигациями Gaz Finance plc (ISIN XS2243636219), права на которые учитываются российскими депозитариями. 25 января «Газпром капитал» начал размещение облигаций серии ЗО27-1-Е. Датой окончания размещения облигаций является наиболее ранняя из следующих дат: 9 февраля 2023 года или дата размещения последней облигации. Эмитент может разместить до 1 млн облигаций номиналом 1 тыс. евро каждая. Параметры планируемого выпуска совпадают с находящимися в обращении еврооблигациями Gaz Finance plc с погашением 17 февраля 2027 года (ISIN XS2301292400)

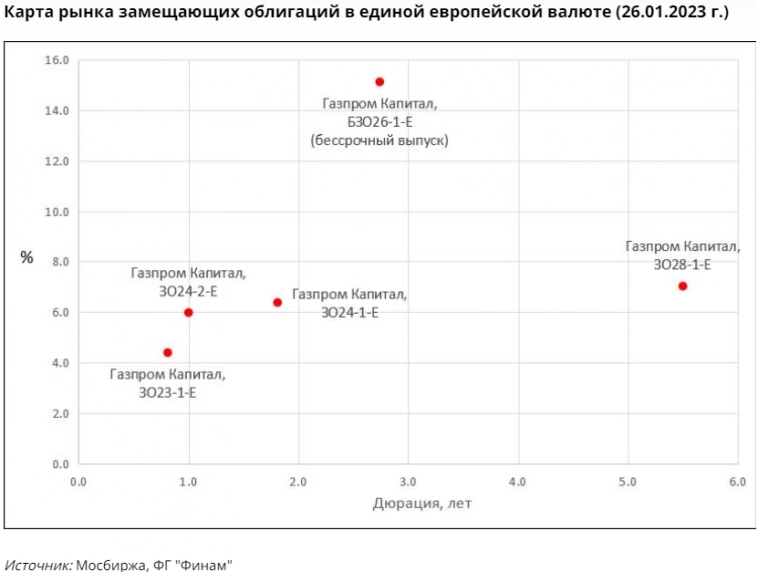

В целом «Газпром» остается не только главным закоперщиком процесса выпуска замещающих облигаций в РФ, но для еврового сегмента его роль еще более значима. По сути, выпуск евровых облигаций остается полной прерогативой газового концерна. Как видно на графике ниже, на рынке российских евровых замещающих облигаций в настоящее время представлен пока только один «Газпром».Ковалев Алексей

ФГ «Финам»

При этом, не исключен вариант, что данное положение дел кардинально не изменится и в перспективе. И дело не только в том, что «Газпром» занимал доминирующее положение на рынке российских корпоративных еврооблигаций, номинированных в единой европейской валюте (на долю компании приходилось 9 из 16 выпусков по состоянию на конец февраля 2022 года). Остальные эмитенты, прежде всего по санкционным причинам, пока не выбирают выпуск замещающих облигаций в качестве способа расчета с локальными держателями своих еврооблигаций. Они либо разделяют платежи в международную и российскую инфраструктуру («НЛМК»), либо – не имея возможности работать с евро – осуществляют платежи локальным держателям в рублях через НРД (МКБ, ВЭБ, «РЖД»).

Что касается госсегмента, то на текущий момент Минфин РФ располагает 4 выпусками, номинированных в единой европейской валюте. В настоящее время ведомство не рассматривает опции выпуска замещающих облигаций в отношении своих евробондов. Отдельно стоит отметить практически нулевую ликвидность суверенных выпусков, номинированных в евро, на Московской Бирже.

Таким образом, инвесторы, которые хотели бы получить экспозицию на евро во внутрироссийском периметре (а обслуживание как замещающих облигаций, так и суверенных евробондов осуществляется в рублях по курсу Банка России), в настоящее время фактически ограничены в своем выборе только линейкой «Газпрома». С учетом стремления газового монополиста заместить все свои евробонды, в перспективе мы ждем замещающих выпусков еще для двух бумаг с погашением в 2025 году и одной – с погашением в 2026 году.

С точки зрения парковки средств под интересную доходность нам кажется привлекательным ликвидный выпуск Газпром Капитал, ЗО24-2-Е с погашением ровно через год ‒ в январе 2024 года (YTM 6,0%, ISIN: RU000A105GZ7). Кроме того, мы рекомендуем бумаги со сроком погашения свыше 3 лет для того, чтобы претендовать на налоговую льготу на долгосрочное владение (она распространяется и на доход, полученный от валютной переоценки облигации). В этом контексте внимания заслуживает выпуск Газпром Капитал, ЗО28-1-Е с погашением в ноябре 2028 года (YTM 7,0%, ISIN: RU000A105BY1).