МНЕНИЕ: Справедливая стоимость акций JD.com примерно соответствует рыночным котировкам - Синара

Из-за ужесточения регулирования компаний в КНР, политики «нулевой терпимости» к COVID и сложной макроэкономической обстановки, а также опасений относительно делистинга китайских акций с американских бирж котировки JD.com за последний год упали на 34%. Примерно столько же потеряли в стоимости и акции ее основного конкурента — Alibaba. Мы считаем текущую цену бумаг JD.com справедливой. С одной стороны, база пользователей с высоким располагаемым доходом привлекательна для сторонних продавцов. С другой, ФРС продолжает увеличивать ставки, что делает компании технологического сектора менее интересными для инвесторов. При лучших, чем в среднем у конкурентов, перспективах роста прибыли в ближайшие пять лет JD.com торгуется с премией 8% по коэффициенту P/E 2023П. Мы присваиваем рейтинг «Держать» акциям и АДР эмитента, с целевой ценой HKD217 и $56 за штуку и расписку соответственно.

Оценка: по методу DCF с горизонтом 12 месяцев.

Риски: ухудшение ситуации с пандемией; ужесточение регулирования; потеря доли рынка.

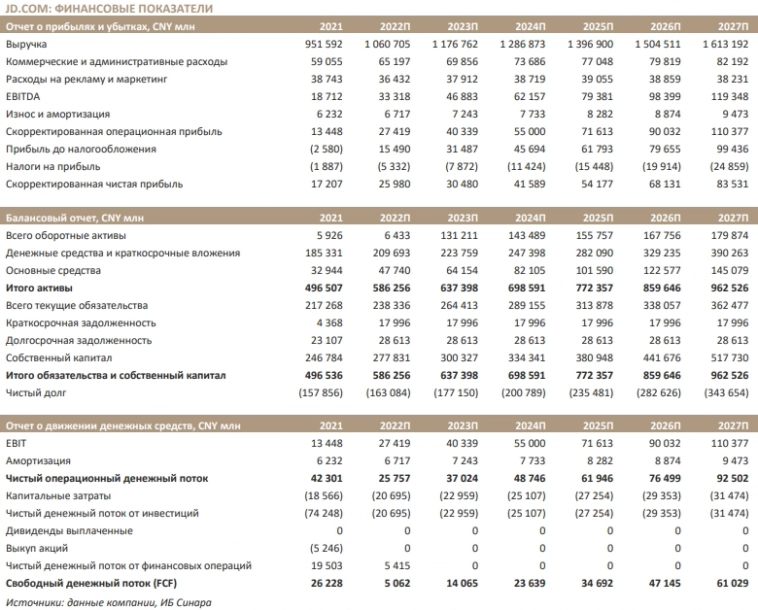

Значительный рост чистой прибыли в 2022–2026 гг. уже учтен рынком. По нашим оценкам, темпы роста чистой прибыли компании в 2022–2026 гг. составят 26% и окажутся гораздо выше темпов увеличения выручки. База пользователей JD.com с относительно высоким располагаемым доходом интересна сторонним продавцам, и компании удается сохранять долю на китайском рынке e-commerce. В 2021 г. рентабельность JD.com по EBITDA и чистой прибыли составляла всего 2,0% и 1,8% соответственно. Мы ожидаем, что к 2026 г. данные показатели вырастут до 7% и 6% соответственно благодаря масштабированию бизнеса и сокращению удельной доли в выручке затрат на обработку заказов, расходов на маркетинг и общехозяйственных расходов. Однако рынок также учитывает высокую вероятность роста рентабельности и ожидает темпов увеличения чистой прибыли в 2022–2026 гг. на уровне 28% (CAGR).

Политические риски по-прежнему актуальны. Избрание Си Цзиньпина на третий срок обеспокоило инвесторов, которые ожидают более жесткого регулирования экономики и продолжения ограничений, связанных с пандемией. В последнее время рост ВВП Китая замедлился, и страна не может достичь цели в 5% ежегодно. На наш взгляд, для правительства КНР идеология и национальная безопасность важнее роста экономики, поэтому политика «нулевой терпимости» к коронавирусу, скорее всего, сохранится. Кроме того, может усилиться, по нашему мнению, напряженность в отношениях между Китаем и США, что, вероятно, приведет к обострению торговой войны, начавшейся еще при президенте Трампе. Из-за странового риска инвесторы ориентируются на более высокую доходность, мы тоже используем повышенную ставку дисконтирования (11,8%), оценивая JD.com по модели DCF.

Справедливая стоимость акций JD.com примерно соответствует рыночным котировкам. Коэффициент P/E 2023П JD.com на 8% выше, чем у конкурентов, что отражает более высокие прогнозируемые темпы роста чистой прибыли в ближайшие четыре года (26% против 21% у компаний-аналогов). В рамках нашей DCF-модели справедливая стоимость акций JD.com составляет HKD217 за штуку ($56 за АДР), что предполагает нулевой потенциал роста от текущих уровней и рейтинг «Держать».Вахрамеев Сергей

Синара ИБ