МНЕНИЕ: Потенциал роста акций TechnipFMC, BP, PetroChina, Schlumberger, Occidental Petroleum и Apache >30% - ITI Capital

Наши ключевые прогнозы и тренды

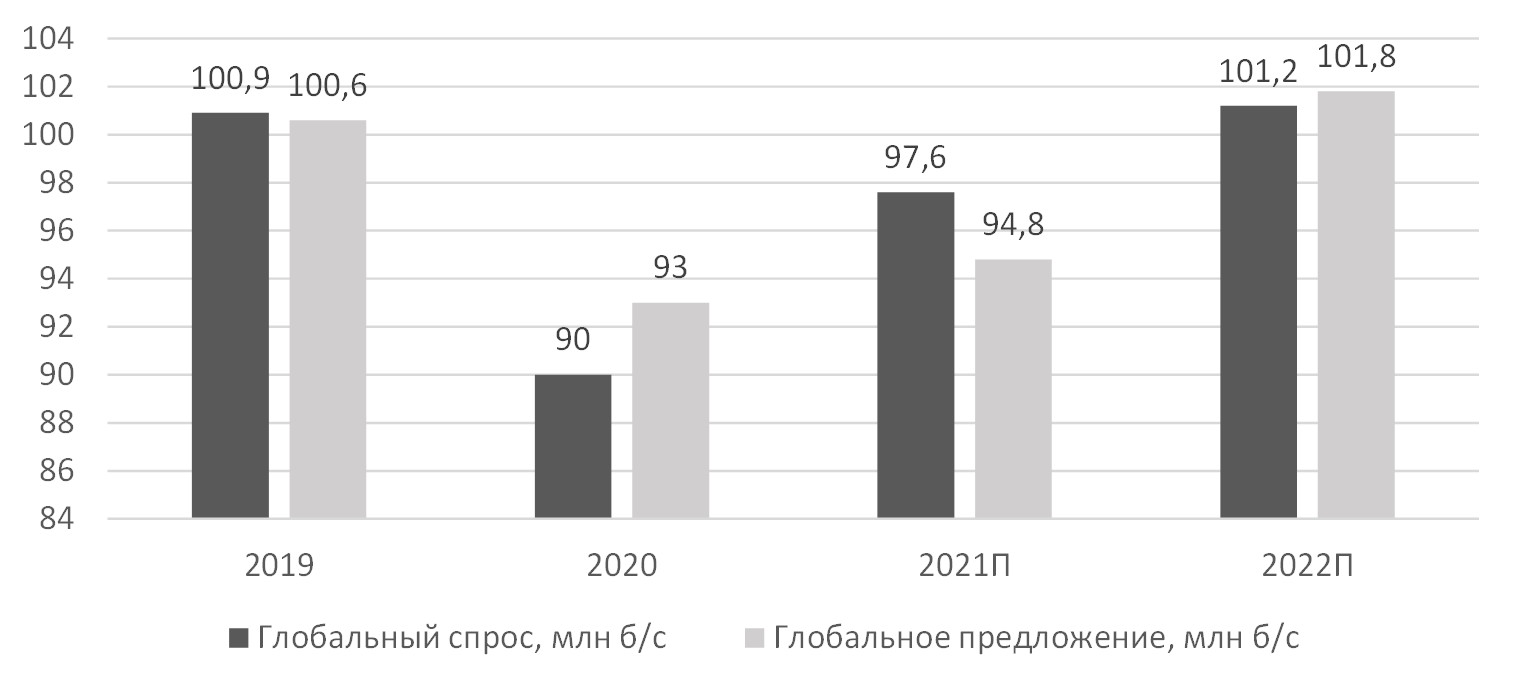

К концу 2021 г. мы ждем рекордного мирового дефицита нефтепродуктов и жидкого топлива в размере 2,8 млн б/с исходя из спроса в размере 97,6 млн б/с и предложения в размере 94,8 млн б/с. В 2020 г. избыток предложения составлял 3 млн б/с, предложение составляло 93 млн б/с, спрос — 90 млн б/с. По итогам 2022 г. мы ждем небольшого избытка — предложение составит 101,8 млн б/с, а спрос — 101,2 млн б/с. Наши ожидания также отражаются в последних прогнозах ОПЕК+, согласно которым до сентября 2022 г. на рынок поступят 55% оставшейся нефти, добыча которой была «заморожена». По итогам прошедшего 1 сентября заседания ОПЕК+ была достигнута договоренность об увеличении добычи на 400 тыс. б/с с начала сентября и до конца года.

Мы ожидаем, что в среднем по итогам 2021 г. цена нефти повысится на 65% г/г и не изменится в 2022 г/г.

Основной рост спроса пришелся на конец первого полугодия — начало июля 2021 г., (на 6 июля 2021 г. цена составила $77,53/барр.), в четвертом квартале 2021 г. ожидается рост цены до новых максимумов ($80+/барр).

Следовательно мы ждем дефицита на мировом рынке жидких углеводородов в размере более 1,2 млн б/с в следующем квартале и сокращения мировых запасов на 37 млн барр., уменьшения иранского экспорта до 1 млн б/с вместо 2 млн б/с и даже до меньшей величины в случае ужесточения санкций против Тегерана. Последний фактор станет дополнительным драйвером цен на нефть.

По итогам 2022 г. мировой рынок сбалансируется, что приведет к росту предложения. Мы ожидаем небольшого избытка предложения в размере 0,6 млн б/с. При этом средняя цена нефти в 2021 и 2022 гг. существенно не изменится, по нашему мнению, и составит порядка $70-71/барр.

Что будет с ценами на нефть?

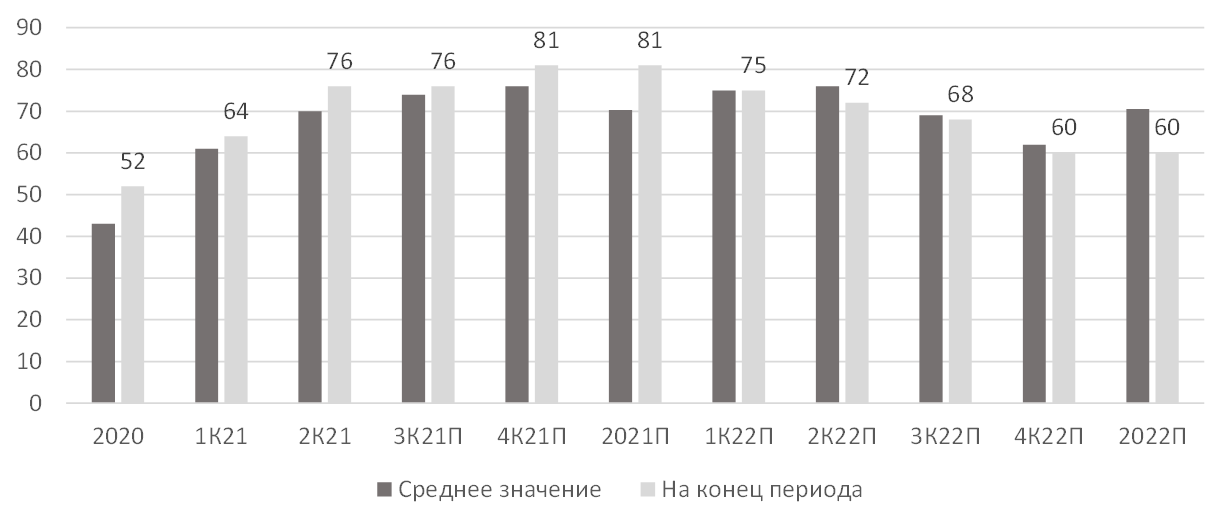

Основной рост цен ожидается в четвертом квартале 2021 г. и в первом полугодии 2022 г., после этого — падение до $62/барр. ближе к четвертому кварталу 2022 г. Максимальная цена ожидается в четвертом квартале 2021 г. — около $80-81/барр. После этого высокие цены сохранятся в первом полугодии 2022 г. — в диапазоне $75-76/барр.

Наши прогнозы цен на нефть Brent, $/барр.

Источник: ITI Capital, JPMorgan, Минэнерго США

Спрос и предложение на мировом рынке нефти, млн б/с

Источник: ITI Capital, JPMorgan, Минэнерго США

Динамика дефицита (-) и избытка предложения на рынке нефти, млн б/с

%20%D0%B8%20%D0%B8%D0%B7%D0%B1%D1%8B%D1%82%D0%BA%D0%B0%20%D0%BF%D1%80%D0%B5%D0%B4%D0%BB%D0%BE%D0%B6%D0%B5%D0%BD%D0%B8%D1%8F%20%D0%BD%D0%B0%20%D1%80%D1%8B%D0%BD%D0%BA%D0%B5%20%D0%BD%D0%B5%D1%84%D1%82%D0%B8-898.png)

Источник: ITI Capital, JPM, Минэнерго США

Динамика глобального спроса и предложения, млн б/с

Источник: ITI Capital, Минэнерго США

Основные риски

Повышение заболеваемости коронавирусом и замедление экономического роста как следствие падения спроса со стороны импортеров, хотя мы считаем, что этот риск — временный и, скорее всего, сойдет на нет в первом полугодии 2022 г., вакцинация ускорится.

Нарушение договоренностей крупнейшими экспортерами, добыча которых превысит квоты ОПЕК+.

Во втором полугодии 2022 г. мы ожидаем, что продолжающийся рост добычи нефти странами ОПЕК+ и ускоряющийся рост добычи нефти в США — наряду с другими факторами роста предложения — опередят замедляющийся рост мирового потребления нефти и будут способствовать снижению цен на нефть Brent до $60 к концу четвертого квартала 2022 г.

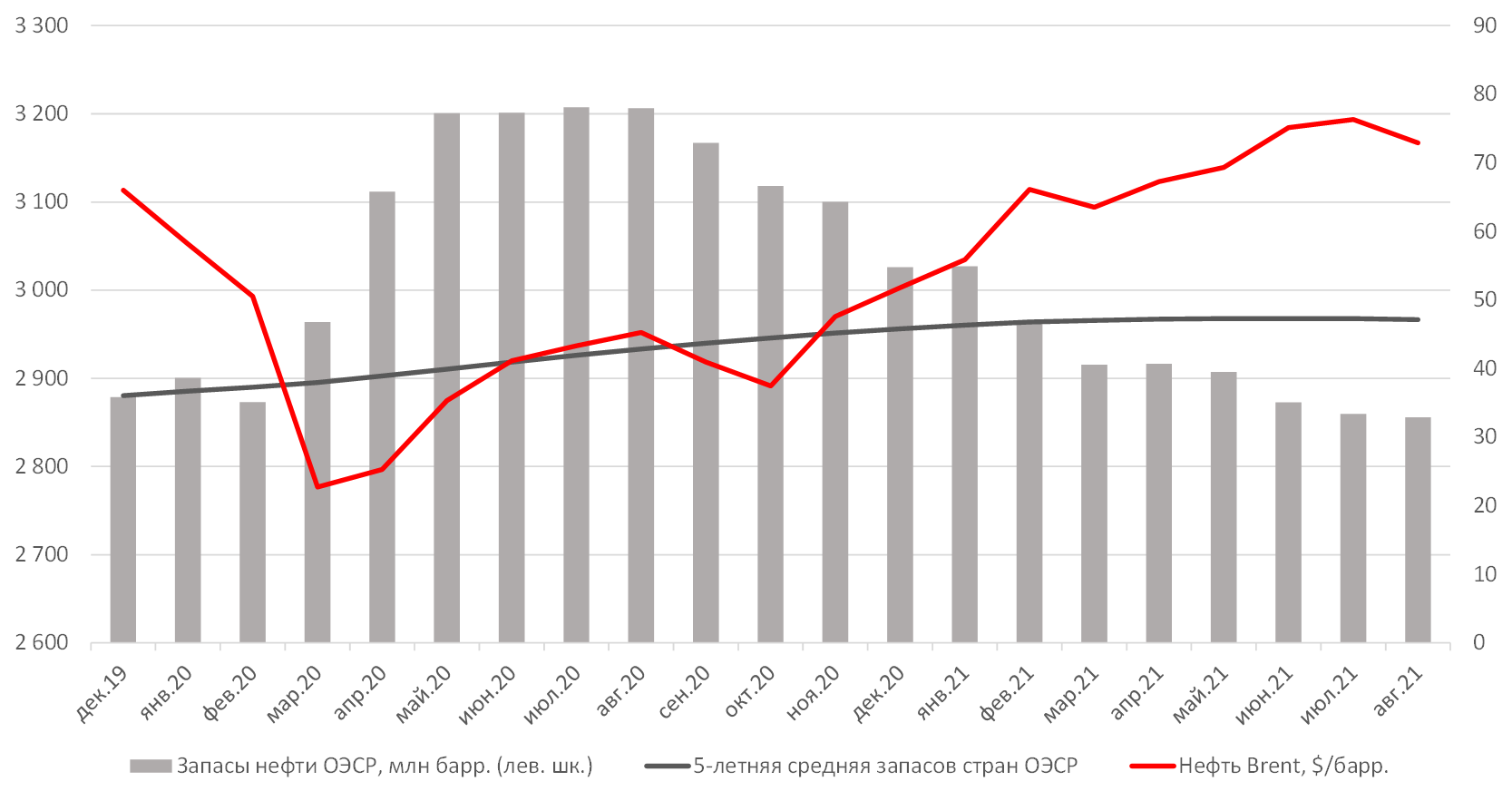

Мировые запасы нефти возвращаются к препандемическому уровню

Последние полгода мы наблюдаем значительное сокращение мировых запасов нефти, которые достигли уровня начала пандемии (ранняя весна 2020 г.). По данным аналитической компании Kayross, за прошедшие пять недель снижение лишь ускорилось и в среднем составляло порядка 18–20 млн б/н.

Актуальный объем запасов стран ОЭСР, куда входят США, но не входит Россия и ОАЭ, сократился до уровня марта 2020 г., т. е. на 344 млн барр. с пиковых значений июля 2020 г.

Актуальные запасы на 110 млн барр. ниже пятилетней средней запасов нефти стран ОЭСР. В целом рынок выглядит сбалансированным, но дефицит растет с февраля 2021 г. и во многом зависит от развития пандемии.

Мировые запасы нефти стран ОЭСР ниже пятилетней средней, млн барр.

Источник: Bloomberg, ITI Capital, Минэнерго США

Падение добычи в США частично стабилизировало мировой рынок

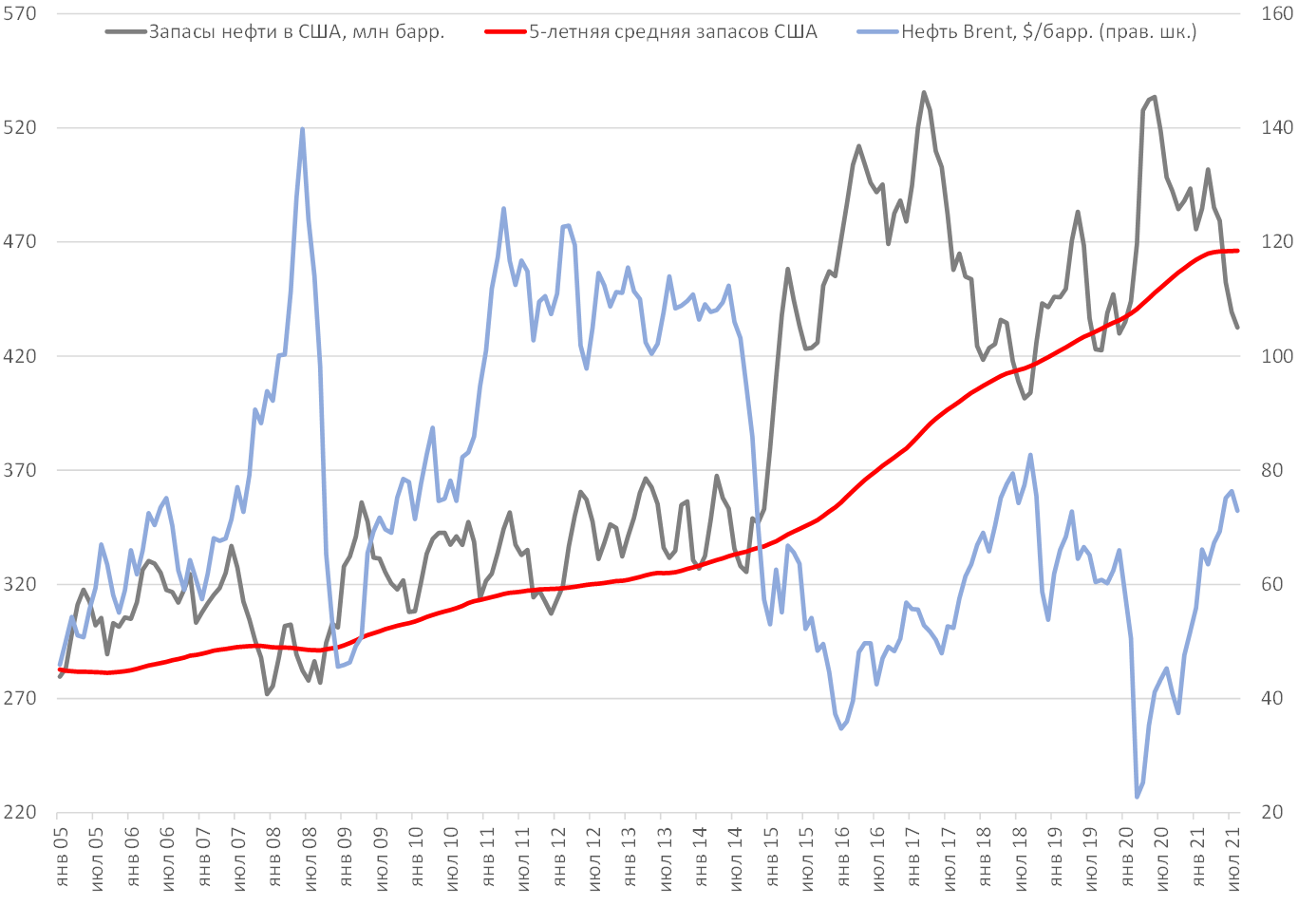

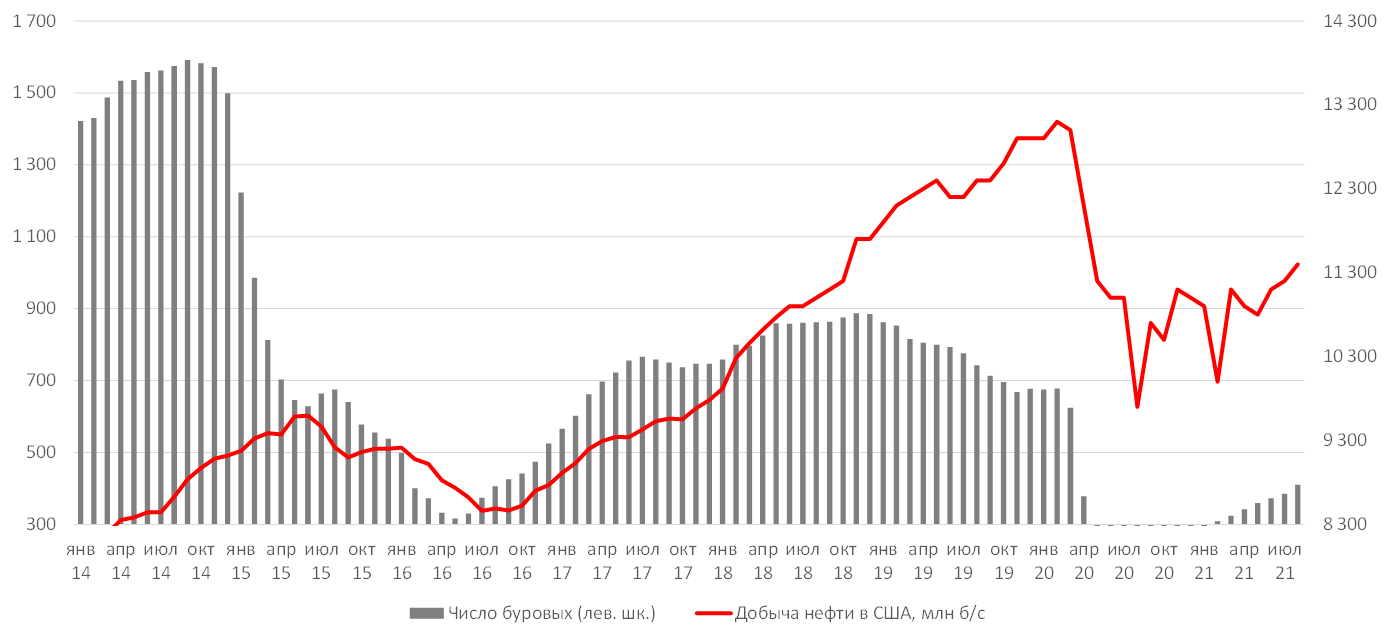

Запасы нефти и нефтепродуктов в США, за исключением керосина, уже приближаются к нижней границе пятилетнего среднего диапазона и на 13 млн барр. меньше среднего показателя. При этом, удивительным образом, американские производители не торопятся наращивать добычу.

Буровая активность растет, еженедельно число буровых установок увеличивается на пять единиц, снижается количество пробуренных, но неактивных скважин. Однако, это пока не приводит к значительному увеличению добычи — после падения в начале месяца показатель смог восстановиться лишь до 11,4 млн б/с. Спрос на нефть со стороны нефтеперерабатывающих заводов остается на относительно высоком уровне — 91,9% мощностей (увеличиваясь последние недели).

Динамика добычи нефти в США, млн барр.

Источник: Bloomberg, ITI Capital, Минэнерго США

Буровые установки и добыча нефти в США

Источник: Bloomberg, ITI Capital, Минэнерго США

Стоит отметить, что запасы в США сокращались за счет активного наращивания экспорта. Поэтому при сохранении такой динамики на местном рынке на определенном этапе может возникнуть дефицит. Более того, он может возникнуть в период перехода нефтеперерабатывающих заводов на производство зимнего вида топлива (что обычно повышает спрос на нефть — запасы бензина и дизеля в это время начинают расти при сокращении запасов нефти). Не лишним будет добавить, что Ливии из-за нехватки финансирования сегодня сложно поддерживать добычу на высоком уровне. Подводя итог, можно отметить значительное улучшение фундаментальных факторов. К негативным факторам можно отнести скопление большого числа судов у берегов КНР с иранской и венесуэльской нефтью, замедление роста китайской экономики и распродажу индийским правительством запасов нефти для снижения цен.

ОПЕК+ будет всячески поддерживать рынок

Дельта-штамм коронавируса может привести к снижению мирового спроса на нефть всего на 1 млн б/с и даже меньше, если вакцины окажутся эффективными и обеспечат уменьшение числа госпитализаций в развитых странах, на которые приходится большая часть роста спроса в летний период. Поэтому предполагаемое снижение спроса на 1 млн б/с в течение двух месяцев ввиду распространения дельта-штамма с лихвой компенсируется замедлением роста добычи ОПЕК+.

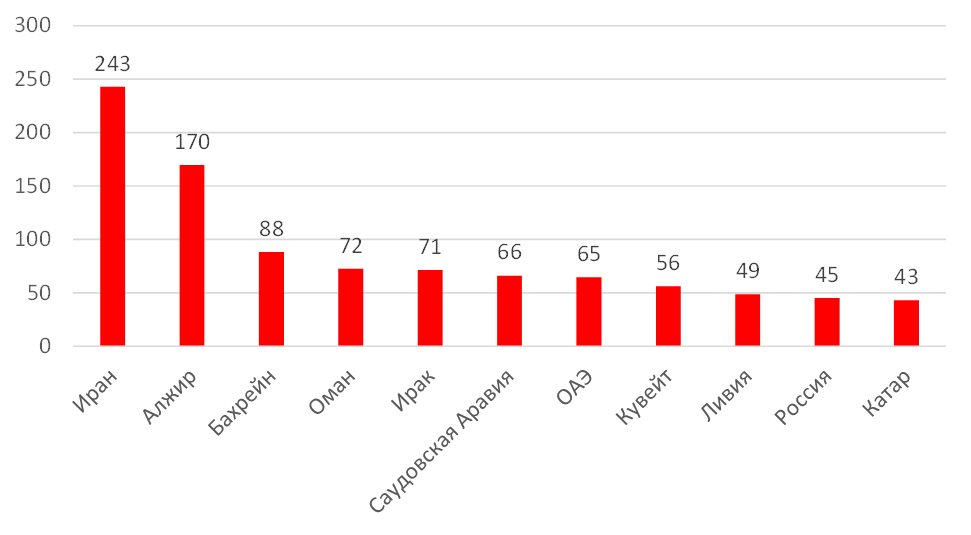

Другой важный аргумент — средняя цена нефти для бездефицитного бюджета стран-экспортеров Среднего Востока составляет $80+/барр., поэтому они очевидно заинтересованы в удержании стабильных мировых цен на нефть.

Цены на нефть, необходимые для бездефицитного бюджета крупнейших стран-экспортеров ОПЕК

Источник: МВФ, Bloomberg, ITI Capital

Что покупать?

В настоящее время акции американских нефтегазовых компаний торгуются на уровнях, когда нефть Brent стоила $52/барр. по сравнению с $71/барр., что подразумевает спред минимум 35–40%. Текущий разрыв в динамике роста — максимальный вопреки тому, что рост нефтегазового сектора с начала года превысил 30% — показатель существенно отстает от динамики базовых активов, чего нет на рынке других сырьевых активов, например металлов.

Среди международных нефтегазовых компаний нам нравятся TechnipFMC, BP, PetroChina, Schlumberger, Occidental Petroleum и Apache, их потенциал роста в ближайшие полгода превосходит 30%.

Относительная стоимость нефтегазовых компаний США и нефти

-695.png)

Источник: Bloomberg, ITI Capital, Минэнерго США