МНЕНИЕ: ОК Русал в понедельник, 24 октября, откроет книгу заявок на облигации в юанях сроком обращения 2,5 года - Синара

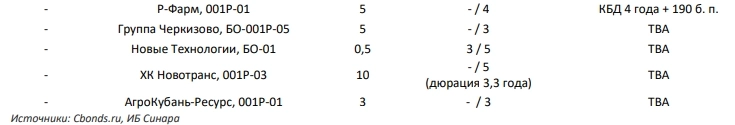

Предстоящие размещения

ОК РУСАЛ в понедельник откроет книгу заявок на облигации в юанях сроком обращения 2,5 года. Ориентир по ставке купона — не выше 3,8% годовых. Объем выпуска будет определен позднее. Расчеты по бумагам будут производиться в юанях с возможностью выплат в рублях по решению эмитента или по запросу инвесторов. Минимальная заявка — кратная 1 000 юаням, но не менее эквивалента 1,4 млн руб. Оферентами по выпуску выступят операционные компании группы — «РУСАЛ Красноярск» и «РУСАЛ Саяногорск».

У компании в обращении находятся два юаневых выпуска со ставкой купона 3,9% годовых, которые торгуются с доходностью около 3,7% годовых к оферте в августе 2024 г. С учетом небольшой разницы в дюрации, ориентир по купону для нового выпуска выглядит вполне справедливо.

Селигдар, одна из крупнейших российских золотодобывающих компаний и ведущий производитель олова, планирует 27 октября открыть книгу заявок на трехлетние облигации объемом 3 млрд руб. Ориентир доходности — значение КБД на сроке 3 года + не более 325–350 б. п.

На конец прошлой недели озвученный ориентир соответствовал доходности 11,59–11,84% годовых, что примерно на 100 б. п. превышало верхнюю границу для эмитентов, имеющих сопоставимые кредитные рейтинги (Эксперт РА: ruA+/стабильный).

На наш взгляд, с учетом довольно комфортного кредитного качества, даже при наличии премии за дебют, справедливый уровень доходности по облигациям Селигдара находится ближе к отметке 11% годовых.Афонин Александр

Синара ИБ