МНЕНИЕ: Российские еврооблигации: еженедельный дайджест - ITI Capital

Корпоративные эмитенты по-прежнему активно прибегают к размещению «замещающих» облигаций. Книги заявок на новые выпуски на прошлой неделе открыли Газпром (GAZPRU 34) и Совкомфлот (SCFRU 28). Мы ждем, что скоро аналогичные решения примут как минимум ММК и Сибур.

Таким образом, рынок валютных «замещающих» облигаций становится все более насыщенным и ликвидным (пока известно о «замене» бондов на сумму порядка $30 млрд). Для инвестирования в такие инструменты в последнее время стали создаваться отдельные фонды.

Российские суверенные выпуски, номинированные в валюте, на прошлой неделе колебались в рамках узкого ценового диапазона, без единой динамики.

Российские эмитенты еврооблигаций: главное за неделю

- Лукойл получил согласие держателей всех выпусков долларовых евробондов на использование альтернативных вариантов выплат (нейтрально). В частности, одобрено проведение прямых платежей отдельным категориям инвесторов и использование альтернативных валют. Эмитент в начале сентября предложил держателям всех пяти находящихся в обращении выпусков согласовать корректировку условий их обслуживания. Также компания предложила упрощение процедуры погашения еврооблигаций и отказ от права требований по ним в связи с любыми фактическими или потенциальными нарушениями условий выпусков. Помимо того, Лукойл в начале августа предложил держателям досрочный выкуп на $6,3 млрд. Дополнительно в октябре компания начала сбор заявок на «замещающие» облигации, на них можно обменять еврооблигации Лукойла, права на которые учитываются российскими депозитариями.

- Euroclear 11 октября получил средства для выплаты купона по долларовым еврооблигациям Газпрома с погашением в 2030 г. (GAZPRU 30) (позитивно). Выплаты купона по этому выпуску была назначена на 25 августа, однако в срок платеж не дошел. В конце сентября Euroclear отмечал, что находится в тесном контакте с Citibank, который на тот момент являлся основным платежным агентом по выпуску, по поводу выплаты купона. Средства были получены только 11 октября, депозитарий приступил к их распределению. Также 12 октября компания-эмитент евробондов Газпрома, Gaz Finance Plc, сообщила, что Citibank сложил полномочия по обслуживанию 10 выпусков еврооблигаций компании.

- Газпром начал размещение нового выпуска «замещающих» облигаций для нот GAZPRU 34 (позитивно). Эмитент сообщил, что будут предложены бумаги объемом $1,2 млрд. Дата открытия книги — 11 октября, окончание размещения — 24 сентября. Повторное голосование держателей выпусков GAZPRU 34, GAZPRU 23E, GAZPRU 24E, GAZPRU 24E 2.949 запланировано на 18 октября (прежняя дата — 30 сентября).

- Северсталь предложила держателям долларовых еврооблигаций с погашением в 2024 г. (CHMFRU 24) согласовать возможность осуществления рублевых выплат по ним (позитивно). Инвесторы, чьи права учитываются НРД или другими российскими финансовыми агентами, смогут получать рублевые выплаты по евробондам напрямую через российскую инфраструктуру. Инвесторы в иностранных депозитариях также смогут обратиться для получения прямых выплат в рублях. Если держатель евробондов, владеющий ими через иностранную инфраструктуру, не направит заявление на получение прямых платежей или не предоставит необходимые сопроводительные документы, то платежи в его адрес будут подлежать осуществлению в соответствии с первоначальными условиями выпуска. Такие платежи будут осуществляться только после того, как все необходимые регуляторные лицензии от компетентных иностранных и российских органов будут получены. Невыплаченные купоны, приходившиеся на 16 марта и 16 сентября, согласно предложениям компании, будут выплачены в день, следующий за датой принятия изменений. Собрание держателей еврооблигаций компании назначено на 3 ноября.

- Совкомфлот 11 октября начал размещение локальных облигаций для замещения выпуска долларовых евробондов с погашением в 2028 году (позитивно). Эмитент планирует разместить бумаги на сумму до $430 млн. Замещающие облигации можно оплатить евробондами с погашением в 2028 г. (SCFRU 28), а также передачей (уступкой) всех имущественных и других прав по таким евробондам. Ожидаемая дата окончания размещения — 24 октября.

- ВТБ 17 октября успешно осуществил погашение основного долга и выплату финального купона по еврооблигациям, выпущенным на $1,5 млрд (VTB 22) (позитивно). Денежные средства были перечислены в рублях через НРД.

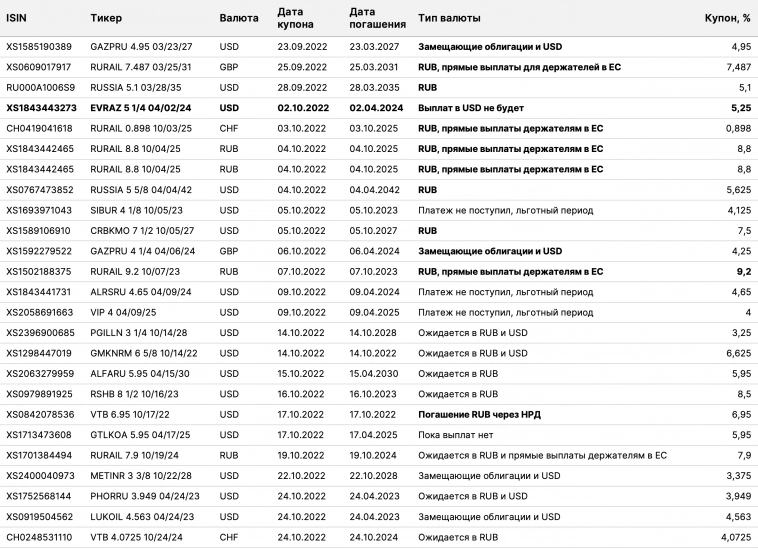

Выплаты по российским еврооблигациям

18.10.2022

16:44

Страна

Инструменты

Тип

Раздел