МНЕНИЕ: Юаневая облигация Полюса: возможность не думать о валютной переоценке - Финам

Текущая турбулентность на рынке позволяет зафиксировать интересный уровень доходности по 5-летней юаневой облигации «Полюса», торгующейся на Московской бирже.

Роль юаня в валютной диверсификации инвестиционного портфеля будет только возрастать. Важным трендом 2022 года стало довольно активное формирование нового сегмента российского долгового рынка. Речь о юаневых бондах, размещаемых отечественными заемщиками на Мосбирже. Выпуск «Полюса» — один из двух самых длинных юаневых облигаций, доступных самому широкому кругу отечественных инвесторов на текущий момент.

Кредитный риск одного из крупнейших в мире производителей золота. Хотя компания не избежала влияния санкций, ее фундаментальное преимущество, основой которого является низкая себестоимость добычи, осталось неизменным. К текущим вызовам «Полюс» подошел в хорошей форме: кредитный профиль остается сильным, а риски ликвидности на невысоком уровне.

Инструмент для получения налоговой льготы по валютной переоценке. «Дружественный» характер юаня как валюты тем не менее не снимает с повестки необходимость учета вопросов налогообложения. Потенциальное ослабление рубля создаст дополнительную налогооблагаемую базу и окажет негативное влияние на уровень ожидаемой отдачи от инвестирования. Пятилетняя облигация «Полюса» позволяет застраховаться от этого риска.

Не исключена нормализация доходностей в секторе в среднесрочной перспективе. Мы не исключаем расширения в будущем кредитной премии облигации «Полюса», притом что кредитное качество эмитента останется на текущем высоком уровне. Впрочем, негативное влияние данного фактора на цену облигации, по-видимому, будет смягчено отсутствием давления со стороны базового актива (ставок юаневых гособлигаций) по причине продолжения проведения стимулирующей процентной политики в КНР.

Хороший момент для открытия позиции. Текущая слабость российского рынка, связанная с очередным геополитическим обострением, позволяет зафиксировать довольно интересный уровень доходности по облигациям от высоконадежных российских эмитентов, в том числе и номинированных в инвалюте.

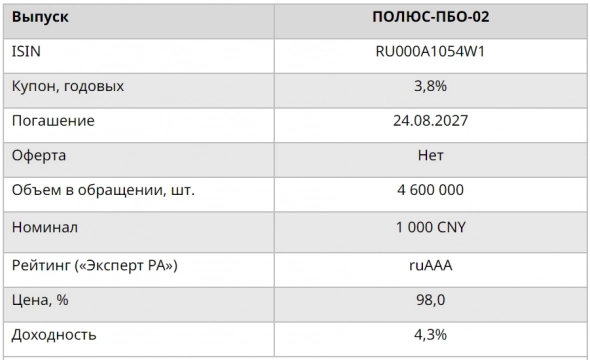

Мы рассматриваем 5-летний выпуск «Полюса» серии ПБО-02 как интересный инструмент для долгосрочного инвестирования в юань и присваиваем ему рейтинг «Покупать».Ковалев Алексей

ФГ «Финам»

Юаневый сегмент обретает контуры

Сектор номинированных в китайской валюте инструментов фиксированного дохода, торгующихся на Мосбирже, довольно активно набирает обороты. Надо сказать, что инвесторы и эмитенты облигаций просто нашли друг друга. Юань продолжает довольно активно входить во все сферы денежных отношений в РФ: от внешнеторговых операций до сбережений домохозяйств. Отражением данной тенденции является и рост торговых оборотов по китайской валюте на Московской бирже: обороты юанем уже сопоставимы с объемами торгов евро (отметим, что текущий всплеск геополитической напряженности привел к новым рекордам по обороту в паре CNY/RUB).

Переход на юани можно рассматривать в качестве альтернативы традиционным валютным инвестициям, при этом роль юаня в валютной диверсификации инвестпортфелей, по-видимому, будет только возрастать, принимая во внимание, что юань остается валютой, на которую не распространяются риски блокировки. Однако рост интереса к какой-либо валюте был бы неполным, если бы у инвесторов отсутствовали номинированные в ней инструменты фиксированного дохода.

Первыми юаневыми облигациями, доступными самому широкому кругу инвесторов, стали два выпуска компании «РУСАЛ», размещенные в начале августа 2022 года. В условиях практического отсутствия альтернатив и с учетом роста интереса к юаню они стали настоящими бестселлерами на российском рынке. Российская золотодобывающая компания ПАО «Полюс» стала вторым эмитентом, принявшим решение разместить юаневые бонды на внутреннем рынке. В отличие от выпусков «РУСАЛа», которые предусматривают 2-летнюю пут-оферту, 5-летняя бумага «Полюса» не предусматривает опции досрочного погашения. Эстафету «РУСАЛа» и «Полюса» подхватили «Металлоинвест» и «Роснефть», причем размещение последней стало крупнейшим в России, объемом 15 млрд юаней (примерно 120 млрд в рублевом эквиваленте). Возможность размещения долговых обязательств в китайской валюте до конца 2022 года допускают и другие отечественные эмитенты