МНЕНИЕ: Российский рынок акций. Возможность для покупки? Или что-то может пойти не так? - Синара

Рынок акций совершил одно из наиболее драматичных своих падений в 2022 г. вследствие паники среди инвесторов, которую вызвало объявление частичной мобилизации. Индекс МосБиржи опускался с недавних высот на ~20%, к уровням 24 февраля. Хотя котировки отыграли потом часть потерь, они все еще находятся на ~15% ниже отметок начала сентября. По нашему мнению, после волны продаж открываются хорошие возможности для покупки, ведь фундаментальные показатели большинства российских компаний остались неизменными, несмотря на некоторое ухудшение рискпрофиля. Мы подтверждаем цель в 3100 пунктов по индексу МосБиржи на горизонте 12 месяцев.

Катализаторы: промежуточные дивиденды, переток денег со срочных вкладов и из иностранных бумаг, девальвация рубля, рост цен на сырьевые товары.

Риски: новые санкции, расширение мобилизации.

Доходности облигаций выросли не так сильно и, скорее всего, снизятся обратно по мере понижения ключевой ставки. На рублевые облигации последние новости также оказали заметное влияние: доходности длинных ОФЗ подскочили на 80 б. п. до ~9,8%. Хотя мы используем эту метрику для расчета безрисковой ставки в рублях (сейчас установлена на уровне 9,0%), повышение представляется нам временным, поэтому мы оставляем допущения без изменений. Даже в пессимистическом сценарии, предполагающем рост WACC в среднем на 100 б. п., цель по индексу МосБиржи снизится до 2900 пунктов, на 30% выше текущего значения. Между тем мы считаем, что возможное ослабление внутреннего спроса в пользу сбережения может подтолкнуть Банк России к дальнейшему понижению ключевой ставки, что, в свою очередь, должно способствовать повышению котировок рублевых облигаций.

Возросла вероятность новых санкций, хотя они и не уходили с повестки. Как уже поспешили заявить официальные лица на Западе, ЕС в свете последних событий может рассмотреть вопросы введения новых санкций. На данный момент неясно, к каким последствиям они могут привести, однако такие риски никак не назовешь новыми, при этом почти весь оперативный арсенал средств, которые могли бы досадить экспортерам из РФ, уже задействовался в этом году. По нашим расчетам, расположенные за пределами России активы приносят всего 4,7% выручки крупным отечественным публичным компаниям. Следовательно, потенциальное замораживание активов также вряд ли заметно повлияет на ситуацию.

Экспортеры РФ могут даже выиграть в результате усиления геополитических рисков. Несмотря на все опасения, экспортеры, на долю которых приходится 2/3 индекса МосБиржи, могут даже оказаться в выигрыше. Во-первых, премия за геополитические риски может поддержать цены на сырьевые товары, особенно на нефть и газ, черные металлы и удобрения. Во-вторых, возросшая неопределенность может побудить население увеличить покупки иностранной валюты, как прежде происходило в таких ситуациях, а ослабление рубля, которого все заждались, должно стать движущей силой роста котировок производителей сырьевых товаров.

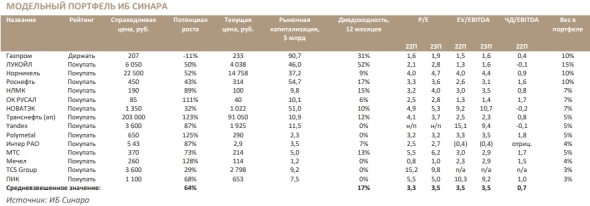

Наш список фаворитов не претерпел изменений, совокупная доходность на 12 месяцев вперед составляет 81%. После недавнего пересмотра структуры наш «Модельный портфель акций» примерно на 80% состоит из бумаг ориентированных на экспорт компаний, поэтому изменение ситуации почти не повлияло на него. Ориентированные на внутренний рынок эмитенты (16%) представлены главным образом бумагами Yandex (5%) и МТС (5%), чьи бизнесмодели представляются неплохо защищенными от турбулентности, особенно в свете объявленных мер по поддержке ИТ-отрасли. Такие компании, как TCS Group (3%) и ПИК-СЗ (3%), в большей степени зависят от внутреннего потребительского спроса, но расширение программ господдержки может, по нашему мнению, до некоторой степени компенсировать негативные факторы.

ВКРАТЦЕ О ПОСЛЕДСТВИЯХ ПО СЕКТОРАМ

Макроэкономика: дальнейшее снижение ставки представляется сейчас более вероятным

Частичная мобилизация, вероятно, серьезно скажется на денежно-кредитной политике и экономической активности — вначале негативно, поскольку потребители могут отложить дорогостоящие покупки, и это может привести к сокращению внутреннего спроса. Банк России поддержит экономику путем удержания процентных ставок на низком уровне. Мы ожидаем дальнейшего уменьшения ставок до конца года. В дальнейшем частичная мобилизация окажется позитивной для экономики, в центре которой окажется ОПК. Увеличится бюджетная поддержка, как и объем продуктов с добавленной стоимостью из смежных отраслей производства. В целом изменения стимулируют экономический рост в следующем году и помогут избежать рецессии. Частичная мобилизация, возможно, негативно скажется на курсе рубля (за последние два дня волатильность курса выросла), поскольку население может увеличивать сбережения в иностранной валюте, стремясь обезопасить себя в ситуации нарастания геополитического напряжения.

Нефтегазовый сектор: ЕС делает шаг к получению контроля над НПЗ

Шестой пакет санкций ЕС, включая эмбарго на поставки нефти (с 5 декабря) и нефтепродуктов (с 5 февраля) еще не вступил в силу; между тем Евросоюз приступил к действиям по национализации НПЗ российских компаний за рубежом (или заставляет их продать) с целью обеспечить заводы сырьем из других стран. На прошлой неделе немецкие активы Роснефти — доли в трех НПЗ (PCK Schwedt — 54%, MiRo — 24%, Bayernoil — 29%) — были переданы во внешнее (как утверждается, временно) управление регулятора. Итальянское правительство ищет покупателя НПЗ ЛУКОЙЛа на Сицилии. Отметим, что у Роснефти нет других НПЗ в недружественных странах. В данных юрисдикциях отсутствуют НПЗ у Татнефти и Сургутнефтегаза. У Газпром нефти 50%-ная доля в НПЗ в Сербии — страна не входит в Евросоюз, но является кандидатом в его члены. Наиболее чувствителен к данным шагам ЕС ЛУКОЙЛ, также обладающий нефтеперерабатывающими активами в Нидерландах, Болгарии и Румынии. Что касается газовых компаний, у НОВАТЭКа нет крупных активов в ЕС, а Газпром был подвержен ограничениям, будучи владельцем трейдиновых компаний и имея доступ к ПХГ.

Помочь в текущей ситуации может переориентация на морские терминалы. Пока неясно, как Роснефть и Германия станут взаимодействовать в сфере поставок нефти, сможет ли Роснефть получать прибыль во время доверительного управления или по истечении его срока и какую цену предложат ЛУКОЙЛу за итальянский завод. В худшем случае, если у компанийне будет экономической мотивации осуществлять поставки нефти на данные НПЗ, негативный эффект можно уменьшить перенаправлением как минимум части объемов на морские терминалы, чтобы снизить потери выручки (наибольший удар в 9% должен прийтись на ЛУКОЙЛ). Уход этих объемов России с глобального нефтяного рынка сам по себе будет способствовать росту цены продажи энергоресурсов российскими компаниями, даже если им не удастся перенаправить поставки.

Металлургия и горнодобывающая промышленность: ограниченное воздействие, за исключением роста налогов

Стартовавшая частичная мобилизация будет иметь ограниченный эффект на деятельность крупнейших компаний сектора. Однако просматриваются риски дальнейшего усиления налоговой нагрузки и повышения экспортных пошлин в дополнение к недавно введенным мерам, которые, как мы полагаем, уже учитываются в рыночных котировках. Так, на прошлой неделе в СМИ появились сообщения о возможном введении экспортных пошлин на все виды удобрений и угля для финансирования бюджетного дефицита в 2023 г. Мобилизация и продолжение военных действий могут привести к объявлению новых санкций и пополнению санкционного списка новыми именами, ранее избежавшими этого. В то же время внутреннее потребление стали может возрасти на фоне наращивания военных расходов и восстановления инфраструктуры, оказывая некоторую поддержку сегменту черной металлургии.

Финансовый сектор: существенного влияния не ожидается, самые страшные санкции уже введены

На данном этапе мы не ожидаем какого-либо существенного влияния на банковский сектор. Хотя задетой окажется, как мы полагаем, только небольшая часть населения, некоторое увеличение рисков возможно в сегментах кредитования физлиц и МСП. Часть рисков, которые связаны с кредитами, выданными мобилизованным гражданам, может взять на себя государство. Банки, по нашему мнению, могут ужесточить требования к заемщикам, что может еще больше сдерживать рост кредитования в дополнение к действиям Банка России, направленным на охлаждение сегмента высокорискованного розничного кредитования. Наиболее уязвимыми в этом отношении представляются позиции TCS Group с розничной специализацией и более молодой клиентской базой. Определенные риски для бизнеса представляет и мобилизация сотрудников, где выделим ИТ и инкассацию. Крупные госбанки уже находятся под самыми серьезными санкциями, и их зарубежные активы, которые еще функционируют, составляют малую часть бизнеса (1–2%). Зарубежный бизнес TCS Group можно вообще не рассматривать.

Что касается Мосбиржи, то максимальные риски, как мы считаем, связаны с сотрудниками, айтишниками в первую очередь, где велика доля молодых мужчин. Новые санкции угрожают бирже невозможностью осуществлять операции с некоторыми валютами, иное воздействие считаем маловероятным. В прошлом году за счет от операций с валютой биржа получала 10% комиссионного дохода, но в 1П22 доля выросла до 14% ввиду падения торговой активности в сегментах ценных бумаг и деривативов. В 1П22 доходы от операций с валютой покрывали 21% операционных расходов Мосбиржи.

Ретейл: ограниченное влияние на сектор при некоторой волатильности спроса на товары длительного пользования

Влияние на ретейлеров, скорее всего, окажется ограниченным и лишь косвенным, хотя есть вероятность колебаний спроса. В продовольственном ретейле ситуация вряд ли сильно поменяется, в непродовольственном спрос может оказаться под давлением в таких категориях, как товары длительного пользования, поскольку потребители могут сузить горизонт планирования для покупок, и доступность потребительского кредитования может несколько снизиться. С точки зрения операций некоторые сложности могут возникнуть с логистикой, если, например, действительно будут введены ограничения на перемещение граждан, находящихся в запасе внутри страны (как сообщают СМИ для некоторых регионов). Полагаем, подобные проблемы можно будет решить — они аналогичны перебоям с предложением ранее в этом году.

Сектор телекоммуникаций: незначительный эффект, в основном связанный с выручкой от роуминга

Мы ожидаем лишь незначительного влияния на сектор телекоммуникаций. На каком-то этапе может снизиться выручка от услуг роуминга, в случае введения ограничений на зарубежные поездки, но вряд ли это произойдет в ближайшем будущем, а положительно повлиять на этот вид выручки способна релокация некоторых абонентов. В целом спрос на телекоммуникационные услуги будет стабилен, в особенности в сегментах B2C и B2G. Прямое влияние на уровень расходов и операции мы оцениваем как незначительное.

Технологии: меры поддержки ИТ-специалистов должны погасить риски утечки персонала

Полагаем, что самый большой риск для технологических компаний связан с утечкой персонала, который важен как для текущей деятельности, так и для развития отрасли. Ранее государство предлагало такие варианты поддержки сектора, как отсрочка от призыва для ИТ-специалистов, но неясно, будут ли аналогичные меры применены в текущей ситуации. Также возможно некоторое негативное воздействие на спрос на некоторые услуги, такие как доставка еды.

Электроэнергетика: ограниченное воздействие ввиду «отечественной» природы бизнеса

Потребление электроэнергии остается стабильным, хотя крупные потребители сократили его примерно на 2%. Масштаб негативного воздействия на сектор зависит от уязвимости экономики в целом для потенциальных новых санкций. На фоне эскалации конфликта с Западом мы можем увидеть сложности с генерирующими компаниями, которые находятся под контролем западных акционеров. Во всех иных отношениях нарастающее дополнительное воздействие санкций на бизнес-модели окажется довольно слабым, так как компании сектора уже не получают выручки с западных рынков. В связи с ранее объявленными санкциями возможны такие проблемы, как ограниченная доступность запасных частей к западному оборудованию, а также отставание в отдельных сегментах энергетического машиностроения.

Девелоперы: в краткосрочной перспективе возможно ослабление спроса, но и дальнейшая поддержка

Повышенная неопределенность может вылиться в некоторое ослабление спроса на новое жилье в 4К22, так как часть потенциальных покупателей могут на время предпочесть копить деньги, а не совершать крупные покупки. Более того, банки могут ужесточить требования к заемщикам, особенно к тем, которых может коснуться мобилизация. Однако низкие ставки и программы господдержки, скорее всего, сохранятся, а ключевым фактором может стать политика Банка России в отношении развития рынка ипотеки. Продолжится, скорее всего, и процесс консолидации рынка, в свете чего в наименее уязвимом положении находятся девелоперы, активно работающие в Москве и области, такие как ПИК-СЗ и ГК Самолет.

Транспорт: ограниченное влияние в разных сегментах

Текущая ситуация по-разному влияет на сегменты в секторе транспорта. Так, авиакомпании уже находились под ударом, и мы не ожидаем ухудшения в случае новых санкций. Что касается морского транспорта, большинство судов Совкомфлота ходит не под российским флагом. Возможно, для компании станет еще затруднительнее продолжать бизнес. Наибольший риск для Globaltrans – включение в санкционный перечень, чего до сих пор ей удавалось избегать. Впрочем, компания в основном ведет бизнес в России, поэтому в случае ввода против нее санкций не должна сильно пострадать.Синара ИБ