МНЕНИЕ: Применение «валютной базуки» ЦБ отменяется или переносится? - ITI Capital

В четверг, 1 сентября, Bloomberg со ссылкой на источника сообщил, что во время стратегической сессии по развитию отечественной финансовой системы 30 августа с участием высших должностных лиц правительства и ЦБ, включая главу регулятора Эльвиру Набиуллину, было предварительно поддержано предложение о покупке валют «дружественных» стран на $70 млрд до конца года. К вечеру Интерфакс со ссылкой на источники в правительстве опубликовал опровержение, сообщив, что данная информация не соответствует действительности.

По нашему мнению, покупка валют «дружественных» стран неизбежна в рамках бюджетного правила, вернуться к которому планировалось в начале 2023 г. и параметры которого вероятно уже активно обсуждаются и прорабатываются. Президент давал поручение внести предложения по бюджетному правилу до конца июля. Вероятно точные параметры правила вскоре будут официально обнародованы.

Мы решили изучить вышедшие новости и представить наше видение.

Покупка валют «дружественных» стран в объеме $70 млрд до конца года технически невозможна, но за два-три года – вполне

Покупка юаней и других валют «дружественных» стран в объеме $70 млрд до конца года соответствует покупке в объеме $17,5 млрд в месяц, или $830 млн в день, по сравнению с покупкой валюты в среднем на $350 млн в день, когда ЦБ покупал валюту в рамках бюджетного правила за два месяца до начала спецоперации на Украине. На тот момент цены на нефть Brent были ниже нынешних примерно на 10-13%.

Мы предполагаем, что купить такой большой объем валюты до конца года невозможно. При этом данный объем существенно меньше объема валютной выручки за российский экспорт сырьевых товаров, который мы оцениваем примерно в $500 млрд по итогам года, или в $40 млрд в месяц. Официальный прогноз ЦБ экспорта товаров и услуг на 2022 г. составляет $593 млрд (т.е. $49,4 млрд в месяц).

С начала августа средний объем торгов на Мосбирже парой юань/рубль составил чуть более ₽50 млрд, парой USDRUB — более ₽102 млрд.

Что еще более важно — объем покупок валюты ($70 млрд) за столь короткий срок больше объема нефтегазовых доходов бюджета и установленного лимита бюджетного правила.

Наш основной вывод – покупку валют «дружественных» стран в объеме $70 млрд могут разбить максимум на три года, что вполне достаточно, чтобы вернуть курс рубля выше ₽70/$ и ₽12/¥.

Каким может быть месячный объем покупок Центробанком валют «дружественных» стран?

Чтобы ответить на этот вопрос, надо понимать актуальные возможности рынка. С конца июля среднедневной объем торгов парой юань/рубль составил 50 млрд руб., а торги парой рубль/доллар – $1,6 млрд (₽102 млрд руб.), которые видимо сменятся торгами юань/рубль и рубль/валюты других «дружественных» стран.

Следовательно, в текущих реалиях, пока не вырастет объем валютных торгов валют «дружественных» стран, более вероятно, что покупку валюты объемом $70 млрд разобьют на три года, до 2025 г. включительно.

При таком сценарии ежегодный объем покупок валют «дружественных» стран составит $23 млрд, т.е. $2 млрд в месяц, или >$94 млн в день.

Объем торгов пары юань/рубль на Мосбирже превзойдет 10% дневного оборота валютных торгов, что чуть ниже среднего показателя (13%) покупки валюты до начала спецоперации, когда цены на нефть были на 10-13% ниже нынешних, а ЦБ по поручению Минфина приобретал валюту в рамках бюджетного правила. На протяжение долгого времени курс рубля стабильно удерживали выше ₽70/$ в рамках бюджетного правила.

Пока не вырастет объем торгов юанями и прочими валютами «дружественных» стран, ЦБ и Минфин могут растянуть покупки «мягкой» валюты объемом $70 млрд на более долгий срок или, наоборот, ужать. С конца июля объемы валютных торгов парой юань/рубль удвоились, но все еще малы в масштабе денежного рынка.

В четверг, 1 сентября, Мосбиржа сообщила, что 12 сентября добавит расчеты в юанях на рынке кредитов, депозитов и репо с центральным контрагентом (ЦК) и также междилерском репо.

Источник: Банк России, ITI Capital

На сколько реалистична покупка валюты «дружественных» стран объемом $70 млрд?

Сумма амбициозная, но отражает примерный среднемесячный уровень дополнительных нефтяных доходов в долларах США, который может поступать в бюджет России, т.е. ₽300-350 млрд ($5-6 млрд) в месяц.

Как мы видим, с начала года дополнительные нефтегазовые доходы превосходили этот показатель, и уже составили по июль включительно ₽3 653 млрд, или $50 млрд, при среднем курсе ₽73/$, что обеспечило рекордный счет текущих операций, составивший за этот период $167 млрд. Но эти рекордные цифры, ставшие следствием высоких цен на нефть, которые уже упали на 30% с пиковых значений, останутся в прошлым.

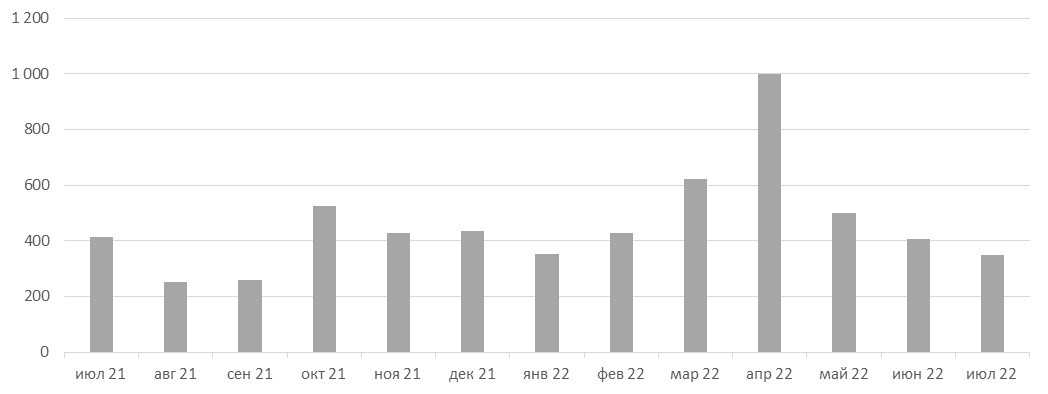

Дополнительные нефтегазовые доходы по оценке Минфина России, ₽ млрд

Источник: Минфин России, ITI Capital

С покупками какой валюты «дружественных» стран возможны технические сложности?

Даже покупка валют «дружественных» стран проблематична, так как продажа юаней требует отдельного соглашения с Китаем, которого будет трудно, но возможно достичь в условиях кризиса. Другие валюты, в частности дирхам (ОАЭ), подвержены «высоким политическим рискам», поскольку правительства третьих стран могут изменить свою политику, а турецкой лире грозят серьезные риски девальвации и валюта отличается максимальной волатильностью среди валют G20.

Следовательно, юань будет ключевым объектом покупки валют «дружественных» стран.

Что будет с международными валютными резервами ЦБ?

Если это произойдет, то в результате покупок доля юаней в российских резервах увеличится с 17,1%, или $100 млрд, до $180 млрд (с учетом ранних покупок), или 32% международных валютных резервов, и станет ключевой резервной валютой Банка России.