МНЕНИЕ: Китай как защита от волатильности в США - ITI Capital

За неделю европейский газ подорожал на 25%, до $3,5 тыс. куб. м, что на 40% выше максимумов марта 2022 г. Цены выросли в условиях сокращения поставок Газпрома.

Цены на нефть повысились более чем на 5% после того, как на прошлой неделе Саудовская Аравия заявила о возможности сокращения добычи Организацией стран-экспортеров нефти и ее партнерами. Кроме того, оператор терминала для экспорта казахстанской нефти сообщил о сбоях в работе.

Акции бразильских нефтегазовых компаний и китайских провайдеров второстепенных товаров и услуг выросли за неделю более чем на 5%.

Бумаги китайских компаний активно восстанавливались на прошлой неделе после новостей о том, что Вашингтон и Пекин достигли знакового соглашения об аудите китайских компаний с листингом на американских биржах. Первый отчёт о проделанной работе ожидается в декабре. Это первый случай, когда КНР взяла на себя конкретные обязательства, которые позволят Совету по надзору за бухгалтерским учетом публичных компаний США (Public Company Accounting Oversight Board, PCAOB) проводить проверки и анализ по американским стандартам. Американские чиновники подчеркнули, что соглашение является лишь первым этапом договоренностей с Китаем. PCAOB потребуется большое инспекторов, а аудиторские проверки отдельных компаний могут занять месяцы.

За неделю российские суверенные 10-летние еврооблигации подорожали на 13%. Российский рынок акций вырос на 1% благодаря тому, что ЦБ ограничил продажу российских акций, полученных по депозитарным распискам, на уровне 0,2%.

В число аутсайдеров вошли акции IT-компаний, интернет-компаний и фармкомпаний S&P 500 (-5%), Nasdaq упал на 4%, а S&P 500 – на 4%, европейские акции снизились на 3%, а в целом мировые акции потеряли 1,6%.

Наконец-то хорошие новости из Китая!

Комиссия по регулированию рынка ценных бумаг Китая допустила, что делистинга акций компаний страны с американских бирж можно избежать, если сотрудничество с США удовлетворит обе стороны.

По условиям достигнутого соглашения, китайская сторона будет оказывать аудиторские услуги китайским компаниям, зарегистрированным в США, а аудиторские документы будут храниться в гонконгских офисах компаний. Обе стороны будут заранее согласовывать анализ деятельности компаний. Любые аудиторские документы, доступ к которым потребуется американским регулирующим органам, им будет передавать китайская сторона. Китайская сторона будет содействовать контактам с сотрудниками аудиторских фирм.

В последнее время из Китая поступали позитивные новости. ЦБ страны объявил о снижении однолетней и пятилетней базовых процентных ставок до 3,65% и 4,3% соответственно, чтобы поддержать ипотечное кредитование. Кроме того, Народный банк Китая и Министерство жилищного строительства недавно объявили, что банки будут выдавать целевые кредиты операторам строительных проектов, которые сталкиваются с задержкой поставок, для защиты прав покупателей жилья.

Китай выделил еще 1 трлн юаней ($146 млрд) на стимулирование экономики, в основном на инфраструктурные расходы, но этого объема средств, скорее всего, окажется недостаточно, чтобы противостоять ущербу, нанесенному экономике политикой «нулевой терпимости к коронавирусу», и спаду на рынке недвижимости.

Пауэлл удивил «ястребиной» риторикой

В пятницу на мировом рынке акций произошел разворот после того, как на симпозиуме в Джексон-Хоул глава ФРС Джером Пауэлл сообщил о том, что регулятор продолжит повышать ставки и удерживать их на высоком уровне до тех пор, пока не будет уверен в том, что инфляция находится под контролем. Это негативная новость по сравнению с прежней умеренной политикой сдерживания инфляции.

Потребительские расходы в США немного выросли в июле, но инфляция значительно замедлилась, что дало инвесторам надежду на то, что ФРС увидит предпосылки для более умеренного повышения ставок.

В этих условиях потребители должны готовиться к финансовым трудностям, так как повышение ставок и ухудшение ситуации на рынке труда скажется на них напрямую.

Пауэлл отметил, что при достижение долгосрочной нейтральной ставки в 2,5% – не повод приостанавливать реализацию нынешней политики или отказываться от нее. Глава надзорного органа уточнил, что июньские прогнозы ФРС предполагают повышение ставок почти до 4% к концу 2023 г., а прошлая статистика служит предостережением от слишком быстрого смягчения политики.

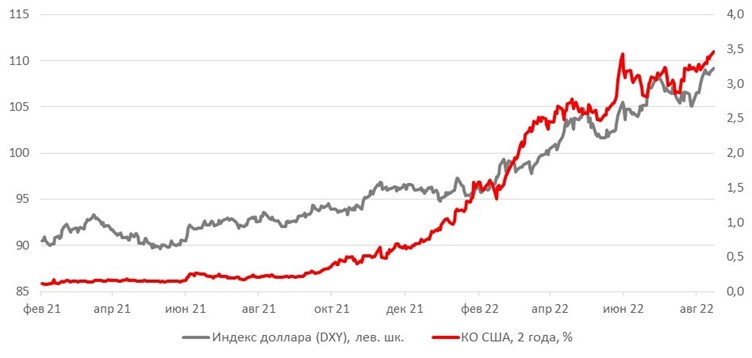

Инвесторов застали врасплох, и комментарии Пауэлла вызвали падение Dow Jones на 1000 п., а S&P 500 и Nasdaq Composite еще больше ушли в минус. Доходность двухлетних облигаций США выросла на 6 п.п., до 3,46%, максимума с ноября 2007 г., инверсия достигла 35 б.п., максимума с 2000 г., а индекс доллара достиг 110 п. и сейчас находится на уровне июня 2002 г.

Мы считаем, что инвесторы чрезмерно остро отреагировали на комментарии Пауэлла – окончательное решение о повышении ставки будет зависеть от данных по ИПЦ и занятости в несельскохозяйственном секторе США, которые выйдут в эту пятницу.

Мы по-прежнему ждем, что ФРС замедлит повышение ставок – регулятор поднимет бенчмарк на 50 б.п. в сентябре и на 25 б.п. – в ноябре и декабре, поэтому к концу года показатель достигнет 3,25-3,5%.

В то же время мы считаем, что появилось больше предпосылок для более резкой траектории ставки в краткосрочной перспективе и для более высокой ставки к концу года.

Негативно для рынков

- «Ястребиная» риторика ФРС

- Снижение ставки в 2023 г. пока не рассматривается

- Снижение ставки возможно, когда ФРС обеспечит целевой уровень инфляции в 2% в долгосрочной перспективе

- В сентябре инвесторы ждут повышения ставки на 75 б.п. вместо 50 б.п.

- Прогнозная ставка на конец года выросла с 3,25% почти до 4%, и предпосылки для ее дальнейшего повышения сохраняются

Позитивно для рынков

- Окончательное решение ФРС все еще зависит от данных по индексу потребительских цен за август и данных по занятости в начале сентября

- ФРС по-прежнему считает повышение ставки на 75 б.п. «необычно большим» шагом и отмечает, что рост экономики «явно замедлился»

- Цель ФРС – восстановление баланса спроса и предложения не в условиях рецессии, а в условиях, когда рост отстает от потенциального

- Дезинфляционная динамика макроэкономических данных может существенно изменить «ястребиную» риторику ФРС

- Прогнозная ставка на конец года повысилась с 3,25% до 3,75%, но все еще ниже 4%, так что повышение бенчмарка на 125 б.п. приведет к тому, что ставка вырастет до 3,75%. При таком сценарии ФРС повысит ставку на 75 б.п. в сентябре, на 25 б.п. – в ноябре и 25 б.п. – в декабре.

Доллар тянется за доходностью КО США, %

Источник: Bloomberg, ITI Capital

Зарубежные рынки – предстоящая неделя

Плохие экономические данные хороши для американского фондового рынка

Инвесторы ждут выхода данных о занятости в несельскохозяйственном секторе США за август в пятницу, 2 сентября. Продолжение роста макроэкономических показателей может ослабить опасения по поводу рецессии и позволить ФРС продолжить резко повышать процентные ставки, и наоборот, если экономические данные ухудшатся. Число занятых в несельскохозяйственном секторе США в августе, как ожидается, увеличится на 300 тыс., а безработица останется у пятилетнего минимума – 3,5%.

Вторник, 30 августа

- Еврозона: индекс делового доверия, индекс доверия потребителей

- Германия: ИПЦ

- Мексика: золотовалютные резервы, безработица

- Испания: PMI

- США: индекс доверия потребителей CB

Среда, 31 августа

- США: данные по запасам нефти от Минэнерго (EIA)

- Китай: композитный индекс PMI

- Еврозона, Франция, Италия, Польша, Кения, Шри-Ланка: ИПЦ

- Канада, Финляндия, Франция, Индия, Сербия, Турция: ВВП

- Германия: безработица

- · Япония: промышленное производство, розничные продажи, индекс доверия потребителей

Четверг, 1 сентября

- Австралия, Еврозона, Франция, Индия, Индонезия, Малайзия, Мьянма, Филиппины, Южная Африка, Тайвань, Таиланд, Великобритания: S&P Global PMI

- · Китай: индекс деловой активности в производственном секторе (PMI) от Caixin

- Еврозона: безработица

- Германия: индекс деловой активности в производственном секторе (PMI) от S&P Global/BME

- США: расходы на строительство, PMI обрабатывающих отраслей от ISM, число первичных заявок на получение пособия по безработице

Пятница, 2 сентября

- США: уровень безработицы

- Бразилия: промышленное производство

- Еврозона: индекс цен производителей

- Испания: безработица

- Южная Корея: ИПЦ

- США: объем промышленных заказов, безработица, заказы на товары длительного пользования, изменение числа занятых в несельскохозяйственном секторе США

Российский рынок за неделю

На прошлой неделе рубль ослаб к доллару и к евро до 60,5 руб. и 60,7 руб., соответственно. Индекс Мосбиржи повысился на 3,36%, РТС — на 1,07%.

Лидеры и аутсайдеры

-139.png)

Источник: ITI Capital

Лидерами роста стали НКНХ (+12,9%), X5 Group (+9,38%), Ozon (+9,08%), Яндекс (+8,44%), Алроса (+7,83%), ТГК-1 (+6,9%), ТМК (+6,83%).

В число аутсайдеров вошли Headhunter (-6,05%), Softline (-4,87%), Сургутнефтегаз (ао: -3,05%), Россети (ао: -2,84%), TCS Group (-2,59%), Мечел (ап -2,44%), М.Видео (-2,19%).

Новости

Ozon Положительные результаты за 2К22: оборот (GMV) во 2К22 вырос на 92% г/г, до 170,6 млрд руб., при том, что скорректированная EBITDA впервые вышла в незначительный плюс: +0,2 млрд руб. ср. -9,1 млрд руб. во 2К21. Компания подтвердила прогноз по росту GMV на 2022 г.: рост более чем на 80% г/г.

В целом акции ретейлеров сейчас выглядят относительно более защитными и привлекательными. Сильный рубль при прочих равных повышает прибыльность бизнеса импортеров, часто использующих сеть Ozon для доступа к конечным покупателям, при прочих равных.

Алроса Алроса восстановила объемы продаж практически до уровня, предшествующего 24 февраля 2022 г., сообщил Bloomberg.

Компания снова продает алмазов более чем на $250 млн в месяц (лишь на $50–100 млн в месяц ниже досанкционного уровня).

Алроса продавала алмазы покупателям в Индии и Европе в основном за рупии, писал Bloomberg. При этом, как отмечает агентство, ничто не свидетельствует о том, что продажи нарушали санкции или законы.

Причиной возобновления продаж стало более спокойное отношение некоторых индийских банков к транзакциям в валютах, отличных от долларов США.

Индия является одним из основных покупателей алмазов, в первую очередь мелкого алмазного сырья из России, и крупнейшим в мире центром производства бриллиантов. В этой стране ограняется 95% всех бриллиантов в мире.

Фосагро Европейские производители удобрений начали останавливать заводы из-за резкого роста цен на газ, себестоимости продукции.

Крупнейший производитель азотных удобрений в странах Балтии и крупнейший потребитель газа в Литве, Achema, приостановит работу 1 сентября.

В августе об остановке заводов по производству азотных удобрений сообщили польские польская ANWIL и Grupa Azoty (второй по величине производитель удобрений в ЕС после норвежской Yara).

Мощности по производству азотных удобрений в Европе находятся на уровне 18,1 млн т, польские и литовские производители в общеевропейском выпуске занимают около 4–5%, писали Ведомости.

Но остановка работы и других производителей возможна в ближайшем будущем, так как из-за высоких цен на газ производимые компанией удобрения становятся неконкурентоспособными по сравнению с продукцией из России и США.

Гендиректор Achema заявил, что в такой ситуации на рынке большая часть западных производителей вынуждены останавливать свои заводы. В июле 2022 г. производство азотных удобрений было остановлено или существенно сокращено на 10 предприятиях Европы, писал Bloomberg. В итоге производство аммиака в Европе сократилось на 20% г/г.

Рост цен на удобрения может позитивно сказаться на акциях Фосагро и Акрона, но российские компании вряд ли в полной мере смогут воспользоваться ситуацией. В России до конца 2022 г. действуют квоты на экспорт удобрений: с 1 июля до 31 декабря можно будет вывезти 8,3 млн т азотных удобрений и 5,9 млн т сложных (NPK).

Газпром, Новатэк Цена газа в Европе превысила $3200 за тыс. куб. м ср. $1764 за тысячу куб. м. в среднем в июле и историческим максимумом в $3898 (цена апрельского фьючерса в марте 2022 г.), сообщал Интерфакс.

Газпром остановит единственный рабочий газоперекачивающий агрегат компрессорной станции магистрали Северный поток-1 КС Портовая с 31 августа по 2 сентября на трое суток для проведения технического обслуживания.

Нельзя исключать, что ситуация может заставить стороны обсуждать запуск готового к эксплуатации Северного потока — 2.

М.Видео опубликовала нейтральные результаты за 1П22:

- Общие продажи (GMV) выросли на 2% г/г, до 262,2 млрд руб. с НДС, общие онлайн-продажи на – 1% г/г, до 176,3 млрд руб. с НДС (67,3% от GMV), в том числе оборот мобильной платформы вырос на 12% г/г, до 122 млрд руб. с НДС.

- Выручка выросла на 2% г/г, до 218,8 млрд руб.

- Валовая прибыль увеличилась на 16% г/г, до 45 млрд руб., валовая маржа увеличилась на 2,6 п.п., до 21,6%, несмотря на общую волатильную макроэкономическую ситуацию.

- EBITDA выросла на 51%, до 7 млрд руб., рентабельность по показателю составила 3,2%.

- Чистый убыток увеличился на 31% г/г, до 3,7 млрд руб., за счёт роста процентных расходов.

- Показатель чистый долг/скорр. EBITDA на конец 2К22 составил 2,3х против 5,3х во 2К22.

- Трафик, включая онлайн и магазины, несмотря на общее снижение спроса на рынке электроники во 2К22, вырос на 2% г/г, до 641 млн посещений.

Новатэк СД рекомендовал выплатить дивиденды за 1П22 в размере 45 руб. на акцию (дивдоходность – 3,9%). Общий размер выплат может составить 136,634 млрд руб.

Решение предстоит утвердить акционерам на внеочередном собрании 28 сентября.

Реестр для получения дивидендов закрывается 9 октября.

Segezha объявила о положительных результатах за 1П22:

- Выручка увеличилась на 48% г/г, до 63,3 млрд руб., за счет повышения средних цен реализации продукции компании, а также эффекта от консолидации активов НЛХК и Интер Форест Рус, вошедших в состав группы в 3К21 и 4К21 соответственно.

- OIBDA выросла на 34% г/г, до 17,7 млрд руб., рентабельность по OIBDA составила 28%.

- Чистая прибыль увеличилась на 58% г/г, до 12 млрд руб., на фоне роста операционной прибыли, а также положительного эффекта от курсовых разниц и валютно-процентных свопов.

- Чистый долг на конец 1П22 увеличился в 3,3 раза г/г, до 95,2 млрд руб., за счет реализации инвестиционной программы, выплатам по M&A-сделкам с ИФР и НЛХК, а также промежуточных и финальных дивидендов.

- САРЕХ составил 6,4 млрд руб. (-25% г/г) на фоне корректировки программы инвестиций в период высокой макроэкономической неопределенности.

Менеджмент компании заявил, что финансовые результаты компании по итогам 2022 г. с высокой долей вероятности будут не хуже, чем в 2021 г. В компании рассчитывают на постепенное ослабление курса рубля к концу 3К22 — началу 4К22. Также было отмечено, что компания намерена и далее публиковать свои результаты по МСФО.

Менеджмент пока сохраняет планы по выплате дивидендов в соответствии с утвержденной дивидендной политикой. Дивидендная политика Segezha предусматривает выплаты в размере от 3 млрд до 5,5 млрд руб. в год до 2023 г. включительно, с 2024 г. по 2026 г. — направление на дивиденды 75–100% скорректированного FCF. Компания ранее заявляла, что планирует производить выплаты дважды в год.

Совокупный размер дивидендов за 2022 г. может составить от 0,19 руб. до 0,32 руб. на акцию (дивдоходность – 2,5–4,2%). В 2021 г. совокупный размер дивидендов значительно превысил предусмотренный дивполитикой объем – за девять месяцев компания выплатила 6,59 млрд руб. (0,42 руб. на акцию), затем дополнительно за весь год — 10,041 млрд руб. (0,64 руб. на акцию).

Самолет Совет директоров рекомендовал за 1П22 дивиденд в размере 41 руб./акция, подразумевая дивидендную доходность в 1,4%.

Дата, на которую определяются право на получение дивидендов, — 12 октября.