МНЕНИЕ: Предстоящие размещения облигаций российских эмитентов - Синара

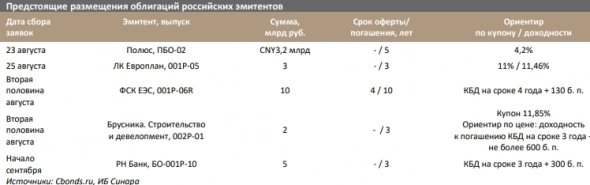

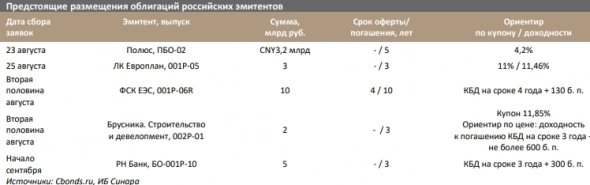

Полюс планирует 23 августа открыть книгу заявок на пятилетние облигации серии ПБО-02 на сумму не менее 3,5 млрд юаней. Ориентир по ставке купона — не выше 4,2% годовых. Расчеты по облигациям при размещении, выплате купонов и погашении — в юанях, с возможностью выплаты в рублях по курсу Банка России на дату выплаты по решению компании или по запросу инвесторов.

Полюс (Эксперт РА — «ruAAA») — крупнейший производитель золота в России и одна из пяти ведущих глобальных золотодобывающих компаний. Полюс обладает крупнейшими запасами золота в мире (доказанные и вероятные запасы по международной классификации составляют 104 млн унций). Основные предприятия компании расположены в Красноярском крае, Иркутской и Магаданской областях, а также в Республике Саха (Якутия) и включают пять действующих рудников, золотоносные россыпи и ряд проектов в стадии строительства.

Ориентир по ставке может показаться довольно низким, однако стоит учесть, что благодаря дефициту подобных инструментов спрос на бумаги в юанях находится на высоком уровне. Об этом свидетельствует недавнее размещение облигаций РУСАЛа, который установил по облигациям купон 3,9% годовых, снизив его с первоначального ориентира 5% и вдвое увеличив объем размещения. Сейчас эти бумаги торгуются с доходностью 3,4% годовых к оферте в 2024 г.

Синара ИБ

Лизинговая компания Европлан 25 августа будет собирать заявки на облигации серии 001Р-05 сроком обращения 3 года на сумму 3 млрд руб. По бумагам предусмотрен ежеквартальный купон и амортизация номинала — по 25% в даты выплаты 9-го – 12-го купонов. Ориентир по ставке купона установлен на уровне 11% годовых (эффективная доходность — 11,46% годовых).

За счет структуры погашения номинала предполагаемый срок до погашения бумаг составит примерно 2,3 года. На рынке торгуются два выпуска с близкой к этому значению дюрацией, 001Р-03 и БО-05 с доходностями 11,4% и 11,6% годовых соответственно. На этом фоне ориентир по новому выпуску выглядит вполне справедливо.

ФСК ЕЭС планирует во второй половине августа открыть книгу заявок на облигации серии 001P-06R на сумму не менее 10 млрд руб. Срок обращения облигаций — 10 лет, предусмотрена оферта через 4 года. Купонный период — 91 день. Ориентир по доходности — КБД на сроке 4 года + 130 б. п.

Премии крупных государственных компаний относительно кривой госбумаг сейчас опустились немногим ниже 100 б. п. С учетом того что столь качественных эмитентов уже давно не было на рынке, спрос на выпуск, весьма вероятно, окажется довольно высоким и доходность будет установлена существенно ниже озвученного ориентира. Мы видим справедливую доходность бумаг ФСК ЕЭС на уровне 90–100 б. п.

Брусника. Строительство и девелопмент во второй половине августа планирует открыть книгу заявок на дополнительный выпуск облигаций серии 002Р-01 объемом не более 2 млрд руб. Срок обращения — 3 года. Купонный период — 91 день. Все купоны до погашения установленына уровне 11,85% годовых. Ориентир цены размещения — КБД на сроке 3 года + не более 600 б. п. По выпуску предусмотрена амортизация — по 25% от номинальной стоимости в даты выплат 11-го – 14-го купонов.

Бумаги серии 002Р-01 сейчас торгуются по цене около 99,3% с доходностью 12,7% годовых, что соответствует премии к кривой ОФЗ примерно 500 б. п. По сравнению с другими бумагами девелоперов в сопоставимой рейтинговой категории текущие уровни выглядят вполне справедливо. Это дает нам основание предположить, что в ориентир заложена премия около 100 б. п., которая, весьма вероятно, будет понижена в процессе сбора заявок. С другой стороны, мы не исключаем, что для повышения интереса участников размещение пройдет с небольшой премией относительно вторичного рынка.

РН Банк уточнил планы по выпуску облигаций: книгу заявок на трехлетние облигации серии БО-001Р-10 объемом 5 млрд руб. откроют в начале сентября, а ориентир по доходности установлен на уровне КБД на сроке 3 года + премия не более 300 б. п.

Ликвидные выпуски банка торгуются с премией относительно ОФЗ 160– 200 б. п., которая выглядит достаточно большой для эмитента с кредитным рейтингом уровня AAA. Однако, на наш взгляд, сейчас высокие доходности бумаг банка в большей степени обусловлены общей экономической обстановкой и резким падением продаж автомобилей и в меньшей степени — его кредитным рейтингом, который в значительной степени зависит от поддержки акционеров — UniCredit S.p.A., RCI Banque S.A. (дочерняя компания Renault S.A.) и Nissan Motor Co., Ltd. (в текущих условиях их готовность оказывать содействие банку под вопросом).

Полюс (Эксперт РА — «ruAAA») — крупнейший производитель золота в России и одна из пяти ведущих глобальных золотодобывающих компаний. Полюс обладает крупнейшими запасами золота в мире (доказанные и вероятные запасы по международной классификации составляют 104 млн унций). Основные предприятия компании расположены в Красноярском крае, Иркутской и Магаданской областях, а также в Республике Саха (Якутия) и включают пять действующих рудников, золотоносные россыпи и ряд проектов в стадии строительства.

Ориентир по ставке может показаться довольно низким, однако стоит учесть, что благодаря дефициту подобных инструментов спрос на бумаги в юанях находится на высоком уровне. Об этом свидетельствует недавнее размещение облигаций РУСАЛа, который установил по облигациям купон 3,9% годовых, снизив его с первоначального ориентира 5% и вдвое увеличив объем размещения. Сейчас эти бумаги торгуются с доходностью 3,4% годовых к оферте в 2024 г.

Мы считаем, что облигации Полюса могут быть размещены с доходностью около 3,5% годовых.Афонин Александр

Синара ИБ

Лизинговая компания Европлан 25 августа будет собирать заявки на облигации серии 001Р-05 сроком обращения 3 года на сумму 3 млрд руб. По бумагам предусмотрен ежеквартальный купон и амортизация номинала — по 25% в даты выплаты 9-го – 12-го купонов. Ориентир по ставке купона установлен на уровне 11% годовых (эффективная доходность — 11,46% годовых).

За счет структуры погашения номинала предполагаемый срок до погашения бумаг составит примерно 2,3 года. На рынке торгуются два выпуска с близкой к этому значению дюрацией, 001Р-03 и БО-05 с доходностями 11,4% и 11,6% годовых соответственно. На этом фоне ориентир по новому выпуску выглядит вполне справедливо.

ФСК ЕЭС планирует во второй половине августа открыть книгу заявок на облигации серии 001P-06R на сумму не менее 10 млрд руб. Срок обращения облигаций — 10 лет, предусмотрена оферта через 4 года. Купонный период — 91 день. Ориентир по доходности — КБД на сроке 4 года + 130 б. п.

Премии крупных государственных компаний относительно кривой госбумаг сейчас опустились немногим ниже 100 б. п. С учетом того что столь качественных эмитентов уже давно не было на рынке, спрос на выпуск, весьма вероятно, окажется довольно высоким и доходность будет установлена существенно ниже озвученного ориентира. Мы видим справедливую доходность бумаг ФСК ЕЭС на уровне 90–100 б. п.

Брусника. Строительство и девелопмент во второй половине августа планирует открыть книгу заявок на дополнительный выпуск облигаций серии 002Р-01 объемом не более 2 млрд руб. Срок обращения — 3 года. Купонный период — 91 день. Все купоны до погашения установленына уровне 11,85% годовых. Ориентир цены размещения — КБД на сроке 3 года + не более 600 б. п. По выпуску предусмотрена амортизация — по 25% от номинальной стоимости в даты выплат 11-го – 14-го купонов.

Бумаги серии 002Р-01 сейчас торгуются по цене около 99,3% с доходностью 12,7% годовых, что соответствует премии к кривой ОФЗ примерно 500 б. п. По сравнению с другими бумагами девелоперов в сопоставимой рейтинговой категории текущие уровни выглядят вполне справедливо. Это дает нам основание предположить, что в ориентир заложена премия около 100 б. п., которая, весьма вероятно, будет понижена в процессе сбора заявок. С другой стороны, мы не исключаем, что для повышения интереса участников размещение пройдет с небольшой премией относительно вторичного рынка.

РН Банк уточнил планы по выпуску облигаций: книгу заявок на трехлетние облигации серии БО-001Р-10 объемом 5 млрд руб. откроют в начале сентября, а ориентир по доходности установлен на уровне КБД на сроке 3 года + премия не более 300 б. п.

Ликвидные выпуски банка торгуются с премией относительно ОФЗ 160– 200 б. п., которая выглядит достаточно большой для эмитента с кредитным рейтингом уровня AAA. Однако, на наш взгляд, сейчас высокие доходности бумаг банка в большей степени обусловлены общей экономической обстановкой и резким падением продаж автомобилей и в меньшей степени — его кредитным рейтингом, который в значительной степени зависит от поддержки акционеров — UniCredit S.p.A., RCI Banque S.A. (дочерняя компания Renault S.A.) и Nissan Motor Co., Ltd. (в текущих условиях их готовность оказывать содействие банку под вопросом).

22.08.2022

22:30

Страна

Теги

Раздел