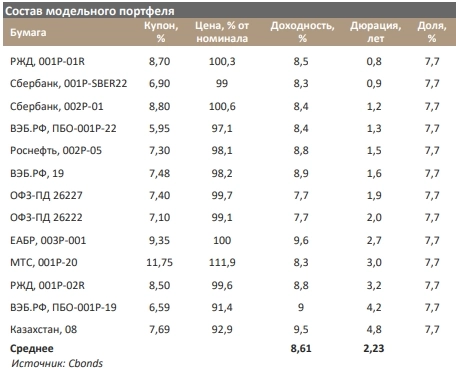

МНЕНИЕ: Модельный портфель рублевых облигаций - Синара

В июле наш модельный портфель продолжил расти. Решение ЦБ РФ о снижении ставки до 8% подтолкнуло к снижению доходностей, которое в большей степени проявилось в коротких бумагах. Мы исключаем из модельного портфеля облигации Почты России и ОФЗ 26223 и включаем размещенные недавно бумаги ЕАБР.

Рынок позитивно отреагировал на снижение ключевой ставки. В июле ЦБ РФ еще раз понизил ключевую ставку — на 150 б. п. до 8% годовых, что было воспринято рынком весьма оптимистично. По итогам месяца доходности ОФЗ на коротком участке опустились на 110–130 б. п. до 7,3–7,5%. В сегменте корпоративных облигаций цены росли опережающими темпами, и в результате спреды в первом эшелоне сузились до уровней конца прошлого года.

Первичный рынок. Снижение ключевой ставки ЦБ РФ подстегнуло эмитентов к выходу на первичный рынок, где многие размещения проходили с премиями. Наше внимание привлек выпуск облигаций Евразийского банка развития, который предложил инвесторам 5-летние бумаги серии 003Р-001 со ставкой купона 9,35% годовых. C учетом международного статуса организации и ее высоких кредитных рейтингов («BBB-» от S&P) премия к кривой госбумаг нам представляется довольно интересной.

Динамика портфеля. За последний месяц наш модельный портфель прибавил 1,8% в абсолютном значении, а с момента его формирования доходность составила 11%. Как мы отмечали ранее, он немного уступает по динамике индексам государственных и корпоративных облигаций Московской биржи из-за нашего более консервативного подхода к выбору бумаг как по дюрации, так и по кредитному качеству.

Изменения в портфеле. Мы исключаем бумаги Почты России БО1Р03 и ОФЗ серии 26223, поскольку считаем их потенциал роста ограниченным, и включаем размещенный недавно выпуск ЕАБР 003Р-001, который вышел на вторичный рынок и торгуется в районе номинала с доходностью около 9,6% годовых к погашению в 2025 г.Афонин Александр

Синара ИБ