МНЕНИЕ: Роснефть опубликовала сильные результаты за 2 квартал - Атон

Результаты за 2К21 лучше консенсуса, дивидендная доходность за 1П21П порядка 3.1%

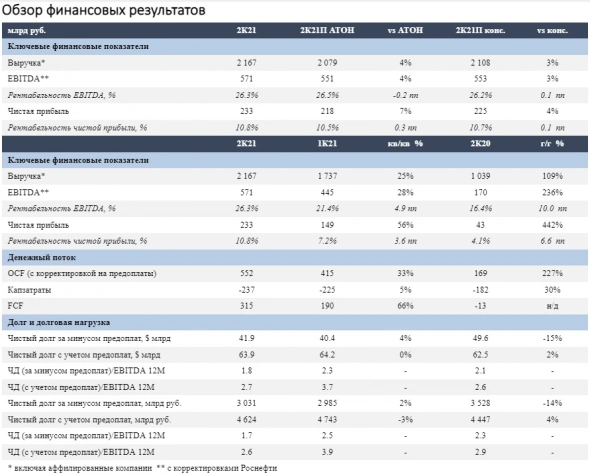

Роснефть опубликовала сильные результаты за 2К21, поддержанные благоприятной ценовой конъюнктурой и улучшением операционных показателей благодаря смягчению ограничений ОПЕК+ и росту добычи газа на проекте Роспан. (Выручка, EBITDA и чистая прибыль оказались на 3-4% выше консенсуса). Сильный денежный поток от операционной деятельности способствовал существенному росту FCF до 315 млрд руб.Атон

Роснефть остается одним из наших фаворитов с точки зрения долгосрочных инвестиций в российский нефтяной сектор, поскольку мы ожидаем, что рынок будет все больше учитывать проект Восток Ойл. Мы считаем потенциальную продажу долей в проекте важнейшими катализаторами для динамики акций. Продажа 5% Vitol и Mercantile & Maritime, как ожидается, будет финализирована осенью.

В настоящий момент Роснефть торгуется с мультипликатором EV/EBITDA 2021П 4.6x – в рамках показателей российских нефтегазовых аналогов и на 2% ниже ее 2-летнего среднего.

Роснефть опубликовала сильные результаты за 2К21, поддержанные улучшением макроэкономической конъюнктуры и смягчением ограничений ОПЕК+ на добычу. Выручка (2 167 млрд руб., +25% кв/кв) оказалась выше консенсуса и оценок АТОНа на 3% и 4% соответственно на фоне роста цен реализации (средняя цена реализации нефти на внутреннем рынке выросла на 9.4%; на зарубежных рынках – на 14.5%), а также более высоких, чем ожидалось нами, объемов добычи. Суточная добыча углеводородов выросла на 4.4% кв/кв, жидких углеводородов – на 4.0% кв/кв, газа – на 6.1% кв/кв. Рост добычи ЖУВ преимущественно объясняется наращиванием добычи после ослабления ограничений ОПЕК+, а сильный рост добычи газа в основном связан с увеличением добычи на проекте Роспан после запуска первого комплекса по подготовке и переработке газа и конденсата на Восточно-Уренгойском лицензионном участке. Показатели переработки оказались стабильными кв/кв на уровне 26.36 млн т: более низкие объемы переработки на российских НПЗ (-2.5% кв/кв) из-за плановых ремонтных работ были компенсированы ростом объемов на европейских НПЗ (+26.9% кв/кв) на фоне увеличения спроса после ослабления локдаунов.

EBITDA (571 млрд руб., +28% кв/кв) оказалась выше наших оценок и оценок рынка на 4% и 3% соответственно и была поддержана эффективным контролем над затратами – операционные расходы в сегменте добычи на бнэ остались неизменными кв/кв на уровне 194 руб./бнэ. Рентабельность EBITDA на уровне 26.3% в целом совпала с нашими ожиданиями. В сегменте добычи EBITDA, скорректированная на затраты, связанные с COVID-19, выросла на 12.8% кв/кв до 527 млрд руб. при рентабельности 39% (против 41% в 1К21), в то время как в сегменте переработки EBITDA увеличилась до 65 млрд руб. против 1 млрд руб. в 1К21. Роснефть отчиталась о чистой прибыли в размере 233 млрд руб. во 2К21 (+56% кв/кв) – это выше прогнозов, чему способствовало, в том числе, снижение чистых финансовых расходов кв/кв (24 млрд руб. против 30 млрд руб. в 1К21 из-за переоценки деривативов) и прибыль от курсовых разниц в размере 13 млрд руб. (против 5 млрд руб. в 1К21). Исходя из результатов за 1П21 и коэффициента выплат 50%, мы предполагаем, что Роснефть может предложить дивидендную доходность порядка 3.1% за 1П21П ( расчетные дивиденды, по нашим оценкам, 18.02 руб. на акцию, что составляет 40% от наших годовых прогнозов). FCF составил 355 млрд руб., увеличившись на 66% на фоне сильного денежного потока от операционной деятельности (552 млрд руб., из них на высвобождение оборотного капитала пришлось 30 млрд руб.). Капзатраты во 2К21 составили 237 млрд руб., что на 5% выше кв/кв. Чистый долг, включая предоплаты, остался неизменным кв/кв в долларовом выражении, а соотношение чистый долг/ EBITDA снизилось до 2.7x за счет более сильных показателей EBITDA за последние 12М.

Телеконференция – основные моменты

Роснефть сообщила, что продажа 5% в Восток Ойл консорциуму Vitol и Mercantile & Maritime будет завершена осенью этого года. Переговоры о продаже дополнительных пакетов акций продолжаются.

Газовые проекты. Роснефть отметила, что рост добычи газа благодаря запуску Роспана может составить 2-3 млрд куб. м. в 2021, а в 2022 году, когда Роспан выйдет на полную мощность и будет запущено в коммерческую эксплуатацию Харампурское месторождение, рост добычи газа может составить 10 млрд куб. м.

Затраты. Роснефть объяснила, что неизменные в квартальном сопоставлении операционные расходы на бнэ, несмотря на укрепление рубля и рост добычи (что означает, что к добыче также добавляются баррели с более низкой рентабельностью) были достигнуты благодаря продаже малорентабельных активов в прошлом году, а также ведущейся оптимизации затрат на электроэнергию на бнэ добычи. Несмотря на быстрый рост затрат на металлургическую продукцию, которые составляют в среднем 20-30% капзатрат Роснефти, компания не ожидает, что эта статья затрат будет расти быстрее инфляция в стране, благодаря долгосрочному характеру контрактов.

13.08.2021

22:24

Страна

Инструменты

Раздел