МНЕНИЕ: Юань/рубль: Сейчас привлекательные уровни для покупки - ITI Capital

Резюме

Курс юаня всего в 8% от исторического минимума (₽7,57/¥), до конца года валюта вероятно укрепится до ₽12–13/¥, что позволяет хорошо заработать на курсовой разнице.

Юань станет ключевой резервной валютой России, его доля в структуре золотовалютных резервов страны существенно увеличится с текущих 17,2% (за год до этого выросла на 5%) – это неизбежно, особенно в условиях предстоящей трансформации российской экономики.

Сейчас Китай и Индия занимает 23% в структуре морского экспорта российской нефти и нефтепродуктов, полгода назад этот показатель не превышал 10%.

Если бы не санкции, Минфин за полгода смог бы увеличить долларовые резервы страны на $90 млрд, но экспортерам приходится конвертировать валюту в рубли.

Рубль укрепляется к юаню и доллару, во многом благодаря вынужденной продаже рекордного объема экспортной выручки, который за первое полугодие составил $138,5 млрд, а в июне примерно – $25 млрд. Экспортеры опасаются накапливать валюту и вынуждены ее продавать во избежание «заморозки» валютных активов, по сути, на рынке валюту продают лишь системно значимые банки.

Минфин спешит на помощь, но с опозданием

Последним вербальным интервенциям финансовых властей не сопутствовали конкретные меры, и рубль продолжил органически укрепляться к ведущим мировым валютам вопреки удорожанию доллара на мировом рынке, который находится у 20-летнего максимума из-за завышенных рисков инфляции и рецессии в США.

На прошлой неделе Минфин внес на обсуждение вопрос введения нового бюджетного правила, а во вторник, 19 июля, Минфин предложил модифицировать бюджетное правило, где цена отсечения возможно будет повышена до $60/барр. нефти Urals (сейчас Urals стоит $74/барр.) с $44/барр. нефти Urals. Кроме того, министерство предложило закрепить в бюджетном правиле объем добычи на уровне 9,5 млн б/с (текущий уровень – 10,8 млн б/с) по сравнению с прежней прогнозной добычей в 10,5 млн б/с.

При таком сценарии и прогнозируемых Минфином нефтегазовых доходах объем покупок валюты может составить минимум $5 млрд в месяц в эквиваленте валют «дружественных» стран, что заметно ослабит рубль до целевых ₽75/$ и ₽13/¥ и, следовательно, повысит дивергенцию с кросс-курсом.

Без применения бюджетного правила для обеспечения бездефицитного бюджета нефть Urals должна стоить значительно выше текущей спотовой цены, порядка $80+/барр. нефти Urals по сравнению с $74/барр. сейчас и, следовательно, рублевая цена нефти при приемлемом курсе в ₽75/барр. должна быть не ниже ₽6 000/барр. вместо ₽4120, что на 30% меньше.

Когда покупать юани и когда ждать финальных параметров бюджетного правила?

Как мы ранее указывали в нашем обзоре, укрепление рубля в отсутствие интервенций неизбежно на фоне существенного объема выпадающих на июль налоговых и дивидендных выплат. Самая доходная валюта против рубля: юань или доллар? 11.07.2022 (iticapital.ru)

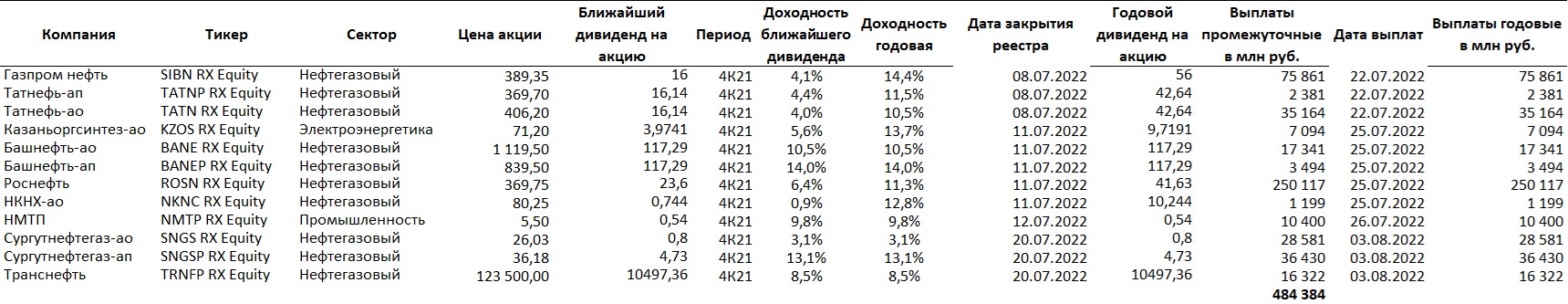

По нашим расчетам, объём таких выплат в ближайшие 10 дней составит ₽1,7 трлн (из них ₽1,2 трлн – налоги, ₽0,5 млрд – дивиденды). Большая часть таких выплат (>70%) выпадает на 25 июля, после чего объем продажи валюты заметно сократится. После этой даты рубль потеряет поддержку, но параметры интервенций могут объявить в любое время.

О параметрах нового бюджетного правила могут сообщить уже в августе (традиционно самый волатильный месяц для рубля), но до его вступления в силу в начале 2023 г. должны состояться тестовые сделки по продаже валюты.

Без интервенций вероятно укрепление рубля до ₽8,1/¥ и до ₽51/$. Нынешний курс рубля грозит катастрофой российскому бюджету, тем более что экспорт нефти и нефтепродуктов сократится по итогам второго полугодия, в частности из-за санкций, которые вступят в силу в декабре 2022 г.

Мы считаем, что нужно покупать юани по текущему курсу, что позволит за квартал получить доход более 30% при достижении юанем целевого диапазона – ₽12–13/¥.

Дивидендные выплаты за 2021 г.

Юань/рубль: отличный уровень для покупки

-828.jpg)