МНЕНИЕ: КИВИ Финанс, 001Р-01: ставка на низкий долг и высокую платежеспособность - Финам

Снижение доходностей по депозитам и ОФЗ заставляет инвесторов направить взор на корпоративные облигации, где еще можно найти достаточно привлекательные доходности. Мы считаем, что одной из интересных бумаг по соотношению риска и доходности является выпуск КИВИ Финанс, 001Р-01, поскольку эмитент обладает прочным финансовым положением и, самое главное, отличным запасом ликвидности. Дополнительным фактором привлекательности данных облигаций является широкий ковенантный пакет.

QIWI — ведущий провайдер современных платежных и финансовых сервисов в России и СНГ. Компания развивает экосистему, расчетным центром которой является КИВИ Банк, оператор электронного QIWI-кошелька. Помимо этого, QIWI принадлежит платежная система CONTACT, факторинговая компания ROWI, маркетинговая облачная SaaS-платформа Flocktory и ряд других сервисов. У компании есть рейтинг от агентства «Эксперт Ра» на уровне ruA с развивающимся прогнозом. В своем релизе аналитики обращали внимание на высокие финансовые результаты, низкую долговую нагрузку, хорошую ликвидность, однако была отмечена и неопределенность в отношении работы на рынке беттинга и скорости восстановления трансграничных платежей.

Действительно, QIWI сталкивалась с определенными проблемами из-за регуляторных ограничений: в конце 2020 года ЦБ оштрафовал КИВИ Банк и выдал предписание, ограничивающее на шесть месяцев проведение большинства видов платежей в адрес иностранных интернет-магазинов (вероятно, запрет был связан с борьбой регулятора с незаконными транзакциями), в августе 2021 года компания лишилась возможности обрабатывать букмекерские ставки через центр учета переводов интерактивных ставок (ЦУПИС). Тем не менее QIWI удалось избежать серьезного снижения финансовых показателей (предполагалось, что компания может лишиться до 25% выручки), а также начать восполнение потерь. Однако при публикации финансовой отчетности по МСФО за I квартал 2022 года, компания воздержалась от прогнозов на год, при этом менеджмент отметил, что текущая ситуация практически не влияет на бизнес, а в какой-то степени и вовсе открывает новые возможности.

Так или иначе, какими бы ни были прогнозы о дальнейшей судьбе бизнеса QIWI, стоит отметить, что при инвестировании в облигации ключевым риском все же является кредитный риск, то есть вероятность, что эмитент не сможет обслуживать свой долг, а в этом плане у QIWI все в порядке: очень крепкие балансовые показатели, большое количество денежных средств на счетах, отрицательный чистый долг и отличная ликвидность. Таким образом, проблем с обслуживанием обязательств у QIWI в ближайшее время мы не ожидаем, тем более с выплатами по выпуску облигаций КИВИ Финанс, ввиду его краткосрочности.

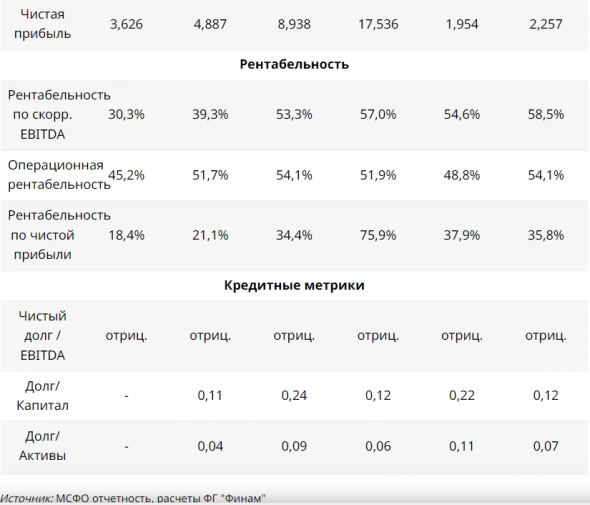

Рассмотрим более подробно финансовые показатели компании. В конце мая QIWI опубликовала отчетность за I квартал 2022 года, согласно которой чистая выручка в годовом выражении увеличилась на 22,2%, до ₽ 6,3 млрд, а скорректированный показатель EBITDA вырос на 30,7% г/г, до ₽ 3,7 млрд. У компании стабильно очень высокая рентабельность по скорр. EBITDA (58,5% в I квартале 2022 года и 57% по итогам 2021 года).

Что касается долговой нагрузки, то у QIWI отрицательный чистый долг, то есть объем денежных средств на счетах превышает обязательства. Доля краткосрочного долга составляет всего 8,1%, а в целом риск ликвидности минимален ввиду опять же большого количества денежных средств и эквивалентов на балансе и накопленной нераспределенной прибыли. Чтобы не создавать дополнительных рисков, средства компании размещаются преимущественно на счетах ЦБ, в крупнейших банках и в ОФЗ. Дальнейший рост долга вполне вероятен в связи с развитием новых направлений деятельности, однако у компании огромный запас прочности, в том числе по ковенанту, предусмотренному по выпуску облигаций, согласно которому соотношение «Долг / Скорр. EBITDA» не должно превышать 2х (согласно отчетности за I квартал 2022 года, показатель «Долг / Скорр. EBITDA LTM» находился на уровне 0,4х).

Облигации были выпущены с целью повышения эффективности структуры капитала группы. По словам бывшего финансового директора, на момент размещения была отличная рыночная конъюнктура для привлечения долга. CFO пояснила: «На данном этапе для нас это гораздо выгоднее, чем фондировать рост портфеля за счет собственных средств». На фоне выпусков компаний из IT-сектора облигации КИВИ Финанс смотрятся интересно. Сейчас имеется возможность зафиксировать доходность на уровне 12,5% годовых, что транслируется в премию к безрисковым ставкам в размере 413 б. п., что выше докризисных значений и среднего показателя по бумагам второго эшелона (G-Spread индекса Cbonds-CBI RU BB/ruBBB сейчас находится на уровне 346,59 б. п.).

Выпуск может быть использован при формировании сбалансированного портфеля с целью удержания до погашения.Козлов Алексей

ФГ «Финам»

* Рыночные данные указаны на время подготовки материала, выпущенного 08.07.2022.