МНЕНИЕ: Модельный портфель рублевых облигаций - Синара ИБ

В июне рынок показал положительную динамику благодаря замедлению инфляции и снижению ключевой ставки ЦБ РФ. Первичный рынок продолжил оживать, предлагая интересные размещения. Мы включаем в портфель облигации Казахстана — эмитента с высокими кредитными рейтингами, предлагающего хорошую премию к ОФЗ.

В июне долговой рынок продолжил уверенно расти. На фоне решения о снижении ключевой ставки ЦБ и замедления инфляции, перешедшей в дефляцию к концу июня, доходности на рынке госбумаг снизились с 10% годовых до 8,5% на коротком участке и с 9,5% до примерно 8,7% в дальнем конце. Рынок корпоративных бумаг в меньшей степени реагировал на снижение ставок, создавая тем самым возможности для инвесторов.

Первичный рынок. Одним из наиболее интересных предложений на первичном рынке за прошедший месяц стало размещение облигаций Почты России в начале июня с купоном 11,4% годовых, что, по нашей оценке, соответствовало весьма щедрой премии к ОФЗ — порядка 200 б. п. Ближе к концу месяца премии на аукционах начали сокращаться, но пока еще остаются выше в сравнении с прошлогодними.

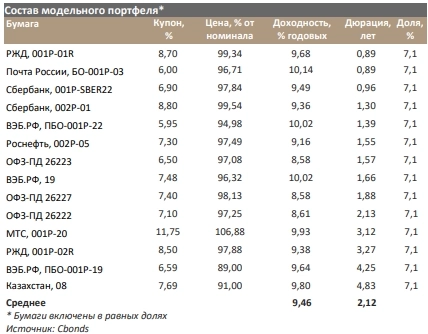

Динамика портфеля. Прирост стоимости модельного портфеля с даты выхода нашего первого обзора составил 9,2%, несколько уступив индексам государственных облигаций и корпоративных облигаций Московской биржи. Это объясняется более консервативным подходом к выбору бумаг с нашей стороны как по дюрации, так и по кредитному качеству.

Изменения в портфеле. Мы включаем в портфель облигации Казахстана — качественного эмитента, сохранившего рейтинги инвестиционного уровня от трех ведущих рейтинговых агентств, при этом его бумаги дают премию к ОФЗ порядка 150 б. п. В прошлом году премия составляла в среднем 50 б. п., что, на наш взгляд, было интересно с учетом сопоставимых кредитных рейтингов. Мы считаем, что премия должна сократиться с текущих 150 б. п. как минимум до 100 б. п.Афонин Александр

Синара ИБ