МНЕНИЕ: Рынок акций РФ: Диверсифицируем портфель на фоне укрепления рубля - Синара

Стремительно меняющиеся экономические условия вновь заставляют нас пересмотреть оценку российских публичных компаний. Приняв во внимание новые макроэкономические допущения и недавние корпоративные события, мы продолжаем видеть потенциал роста российских акций и отдавать преимущество экспортерам. Вместе с тем полагаем, что пришло время разбавить их долю в портфеле несколькими эмитентами, ориентированными на внутренний рынок: их акции торгуются с большим дисконтом, несмотря на то что компании выигрывают от более низкой, чем ожидалось, инфляции и стоимости капитала. Теперь наш целевой индекс МосБиржи на 12 месяцев — 3 000, что предполагает привлекательный потенциал роста 30%, при этом общая совокупная доходность (СД) нашего «Модельного портфеля» составляет 62%.

Катализаторы: дивидендные отсечки, притоки с депозитов, деэскалация в геополитике.

Риски: санкции, продажа «расконвертированных» акций, падение цен на сырье, курс USD/RUB ниже 60.

Более низкие ставки и инфляция смягчают негативные последствия укрепления рубля. В новом макропрогнозе мы пересмотрели ожидаемый средний курс USD/RUB за 2022 г. (75 против 88 ранее). Сильный рубль оказывает негативное воздействие на финансовые показатели экспортеров; с другой стороны, мы ожидаем более низкую в сравнении с прошлым прогнозом инфляцию (18% против 27%) и снижаем безрисковую ставку для дисконтирования (10,5% против 14%). Они в большой степени компенсируют снижение прибылей в нашем прогнозе и повышают оценки компаний, ориентированных на рынок РФ (таких как Yandex, Магнит, ПИК).

Дивиденды по-прежнему на повестке дня, особенно в нефтегазе и электроэнергетике. Несмотря на сомнения, с начала марта более 20 публичных российских компаний подтвердили намерение выплатить дивиденды со средней дивдоходностью 8% (исключая промежуточные выплаты). Наиболее высокая доходность по дивидендам — в секторах нефтегаза и электроэнергетики, наиболее низкая (в основном отсутствующая) — в металлургии, у банков и ретейлеров. Вместе с тем мы предполагаем, что количество компаний, производящих выплаты, в перспективе вырастет, по мере того как компании начнут адаптироваться к новым экономическим условиям; конечные бенефициары могут рассмотреть перенос оффшорных SPV в Россию или «дружественные» юрисдикции.

Отток из депозитов и иностранных акций профинансирует приток в российские акции. За последние недели волатильность на российском рынке немного улеглась, а инвесторы стали проявлять особый интерес к компаниям с высокой дивдоходностью. Мы считаем, что стремительно снижающиеся процентные ставки могут побудить российских вкладчиков диверсифицировать активы путем инвестиций в акции. Также «оншорные» частные инвесторы могут начать перекладываться из западных акций в российские, с учетом возросших рисков, связанных с валютой и трейдингом. Приток «новых» средств, а также предстоящие даты закрытия реестров по дивидендам (в основном все они приходятся на июль) могут стать драйвером роста котировок российских бумаг.

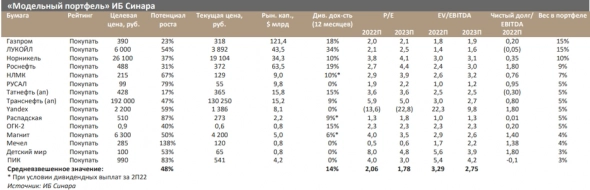

«Модельный портфель» предполагает СД в 62% за год, уже обыграв индекс на 5 п. п. Индекс РТС практически достиг нашего предыдущего целевого значения — 1 350. В наших фаворитах по-прежнему экспортеры, занимающие существенную долю на глобальном рынке. Их бумаги составляют около 75% в нашем портфеле (против 100% ранее); остальные акции принадлежат представителям других секторов, способным выиграть от более низких ставок и замедления инфляции (электроэнергетика, ретейлеры, девелоперы) при стабильных фундаментальных показателях бизнеса.Синара ИБ