МНЕНИЕ: Акции Mastercard выглядят фундаментально привлекательными для инвесторов - Синара

Мы начинаем анализ Mastercard, присваивая акциям рейтинг «Покупать» при целевой цене в $400 за штуку, предполагающей потенциал роста 19%. Несмотря на то что формально Mastercard относится к технологическому сектору, ее бумаги представляют собой симбиоз «акций роста» и «акций стоимости». Компания показывает двузначный рост выручки и генерирует стабильный денежный поток, обеспеченный комиссией, а не выпуском карт, предоставлением кредитов или уровнем процентных ставок. Благодаря этому котировки компании относительно устойчивы в периоды нестабильности: с начала года стоимость акций Mastercard снизилась на 6,5%, тогда как индекс S&P 500 упал на 17,7%. Мы считаем, что по текущим ценам акции Mastercard выглядят фундаментально привлекательными для инвесторов.

Оценка: по методу DCF с горизонтом 12 месяцев.

Риски: рост конкуренции и появление финтех-компаний, использующих новые технологии; возникновение новых вариантов COVID-19.

Катализаторы роста стоимости акций: объявление об увеличении дивидендных выплат и выкупе акций.

Восстановление международных операций после пандемии. Объем трансграничных операций в 1К22 вырос на 53% г/г (в местной валюте). Отметим, что по состоянию на март количество международных поездок во всем мире впервые с начала пандемии превысило уровень 2019 г. и превзошло наши ожидания. В оптимистичном сценарии при полном снятии ограничений, связанных с COVID-19, выручка от международных транзакций уже в 2022 г. окажется выше уровня 2019 г. Мы ожидаем, что даже в базовом сценарии этот сегмент деятельности Mastercard опередит другие по среднему темпу роста выручки, который должен составить 18% г/г, а также внести 18%-ный вклад в прирост годовой выручки Mastercard в 2022 г.

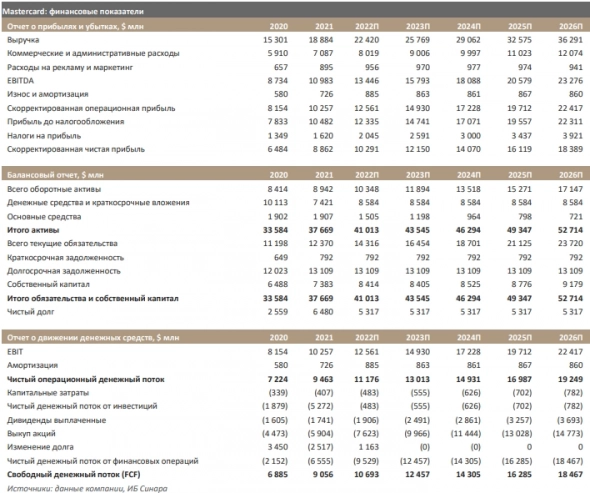

Рост операционной рентабельности благодаря эффекту масштаба. В ближайшие пять лет мы ожидаем повышения операционной рентабельности на 150 б. п. ежегодно за счет снижения отношения себестоимости, коммерческих и административных расходов, а также расходов на рекламу к выручке. Благодаря этому при прогнозируемых на ближайшие пять лет темпах увеличения выручки ежегодно на 14% (CAGR 2021–2026) мы ожидаем опережающего роста чистой прибыли на 15,7%. На наш взгляд, рынок недооценивает эффект масштаба, влияющий на показатели компании. Мы предполагаем рост капзатрат пропорционально выручке (на 14% ежегодно) и, за счет операционного левериджа, чуть более высокие годовые темпы роста FCF — на 15,3% (CAGR 2021–2026). Соответственно, по нашим оценкам, Mastercard заслуживает мультипликатор P/E 2023П в размере 29,5.

Более быстрое, чем ожидалось, развитие сегмента корпоративных платежей. Mastercard сообщила о новых партнерствах и запуске продуктов для банковских услуг, платежей B2B и оплаты счетов потребителями в различных регионах. Потенциальный объем рынка платежей в корпоративном (B2B) сегменте, по данным McKinsey, — $135 трлн, при этом компания нацелена на часть рынка в размере $50 тлрн. Около 28% рынка приходится на обработку сделок в торговых точках ($14 трлн). Доля сегмента B2B составляет всего 7% в общей выручке Mastercard, однако он показывает нормализованные темпы роста 13%. Экономисты, на наш взгляд, недооценивают перспективы сегмента. Мы считаем, что его потенциал огромен и в оптимистичном сценарии темпы роста выручки и прибыли Mastercard в сегменте B2B составят 18% и 21% соответственно в ближайшие четыре года (консенсус-прогноз Yahoo Finance — 15,0% и 14,9%).

Мы видим 19%-ный потенциал роста стоимости акций Mastercard. Мультипликатор P/E 2023П Mastercard находится на уровне 27,1, что на 11,5% выше, чем у Visa (P/E 2023П = 24,3), но это оправдано, поскольку ожидаемые темпы роста чистой прибыли Mastercard в 2022–2026 гг. на 2,3% выше, чем у конкурента. Исходя из нашей DCF-модели (при средневзвешенной стоимости капитала в 8,6%), целевая стоимость акций Mastercard составляет $400 за штуку, что предполагает потенциал роста 19% от текущих уровней и рейтинг «Покупать».

Бизнес

Mastercard — технологическая компания, работающая в сфере глобальных платежей и объединяющая потребителей, финансовые учреждения, продавцов, правительства и другие организации, позволяя им использовать электронные формы оплаты вместо наличных и чеков. В течение 2021 г. Mastercard обработала 112 млрд платежей и транзакций с наличностью. За этот же период общий объем платежей и операций с наличными средствами Mastercard составил $7,7 трлн.

Бизнес компании состоит из четырех основных сегментов:

1. Доходы от обработки данных: авторизация, клиринг, расчеты, доступ к платежной сети и другие услуги по техническому обслуживанию и поддержке (36% от выручки за 2021 г.).

2. Доходы от предоставления платежных услуг (27% от выручки за 2021 г.).

3. Доходы от международных транзакций и конвертации валюты (16% от выручки за 2021 г.).

4. Прочие доходы, которые включают в себя плату за ИТ-решения, аналитику данных, консультации, программы лояльности и поощрений и т. д. (21% от выручки за 2021 г.).

Рынок и основные тренды в отрасли

Mastercard имеет меньшую долю в комбинированном объеме покупок по всем видам карт на рынке США (25,7%), чем Visa (61,6%). Доля по данному показателю на рынке США у обеих компаний с 2019 г. практически не поменялась. Согласно агентству Nilson, в 2021 г. объем покупок по кредитным картам Visa вырос в США на 24,1% до $2,405 трлн. Объем покупок по кредитным картам Mastercard увеличился за тот же период на 29,0% до $1,085 трлн. Однако объем платежей по дебетовым картам и картам предоплаты Visa увеличился в 2021 г. на 25,8% г/г до $2,805 трлн, тогда как у Mastercard он вырос на 20,6% г/г до $1,091 трлн.

С другой стороны, у Mastercard быстрее растет выручка в Европе и других странах. Например, в 1К22 у компании на долю США пришлось всего 33% от общей выручки, тогда как у Visa — 43%. В итоге темп роста выручки у Mastercard в 2017– 2021 гг. составил 10,9% (CAGR), а у Visa — 7,7%. Мы ожидаем, что за счет более быстрой международной экспансии выручка Mastercard станет и дальше расти более быстрыми темпами, чем доходы Visa.

Согласно данным McKinsey, в 2020 г. доходы платежных систем во всем мире составили $1,9 трлн, что на 5% выше, чем в 2019 г.; с 2014 по 2019 г. темпы роста этого рынка составляли в среднем 7%. По прогнозам консалтинговой компании, ежегодные темпы роста мировой выручки платежных систем быстро восстановятся до этого уровня, компенсируя спад в 2020 г., и выручка достигнет примерно $2,5 трлн к 2025 г.

Мы ожидаем, что тренд замещения наличных продолжится, и вклад этого фактора в прирост выручки Mastercard в ближайшие пять лет составит более 50%.

Риски

Основной угрозой является появление альтернативных платежных систем, которые проводят платежи без использования карт. Так, мобильные кошельки WeChat Pay и Alipay — одни из самых популярных способов оплаты в Азии.

Оценка стоимости

Мы ожидаем, что чистая прибыль Mastercard станет увеличиваться в среднем на 15,7% ежегодно (CAGR 2021–2026 гг.). В рамках нашей DCF-модели целевая стоимость акций Mastercard составляет $400 за штуку, что предполагает потенциал роста в 19% от текущих уровней и рейтинг «Покупать».Вахрамеев Сергей

Синара ИБ