МНЕНИЕ: Boston Scientific - один из лидеров на рынке кардиологического оборудования - Синара

Проникновение в быстрорастущие сегменты

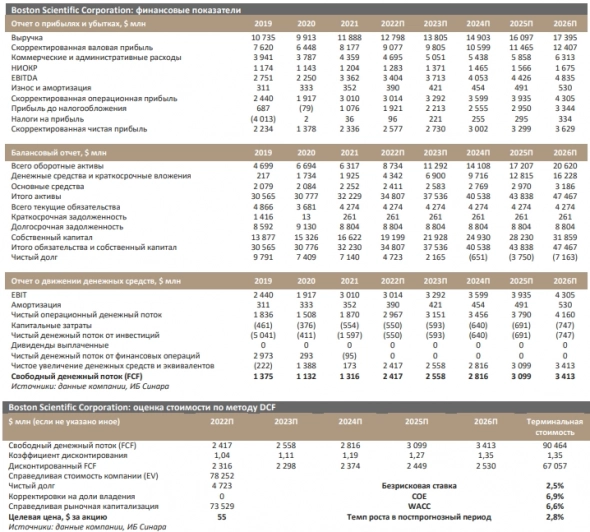

Мы начинаем анализ Boston Scientific и присваиваем акциям компании рейтинг «Покупать» при целевой цене в $55 за штуку, предполагающей потенциал роста в 26%. Рост выручки Boston Scientific ускорится благодаря увеличению в ее структуре доли быстрорастущих сегментов. Операционная рентабельность улучшится, а по завершении пандемии COVID-19 компания должна получить значительную выгоду, так как многие пациенты откладывали операции и лечились в основном от вируса. Boston Scientific, на наш взгляд, справится с высокой инфляцией, поскольку за счет сильного бренда и значительной доли на рынке может перекладывать растущие издержки в конечные цены на производимое оборудование.

Оценка: по методу DCF с горизонтом 12 месяцев.

Риски: дефекты устройств или отзыв продукции, судебные иски.

Катализаторы роста стоимости акций: публикация отчетности за 1К22 (27 апреля), объявление о выплате дивидендов и выкупе собственных акций.

Акцент на новых технологиях и переход в быстрорастущие сегменты. Boston Scientific стремительно уходит от зависимости выручки от традиционного сегмента продаж оборудования для управления сердечным ритмом. Этот рынок в настоящее время уже зрелый, и темпы его роста невысокие (<4%). Поэтому компания сосредоточилась на новых технологиях и осваивает быстрорастущие сегменты, такие как интервенционная кардиология и нейромодуляция. Доля таких сегментов (с темпом роста CAGR более 7%) в выручке компании вырастет, по нашим оценкам, с 35% в 2021 г. до 40% в 2024 г. За счет роста и проникновения на новые рынки емкость общего адресного рынка (TAM), где работает Boston Scientific, за тот же период увеличится с $51 млрд до $61 млрд. Таким образом, внедряя новые продукты, Boston Scientific не только сохранит свои сильные позиции на рынке, но и превзойдет конкурентов по темпам роста прибыли.

Рост операционной рентабельности благодаря интеграции приобретенных компаний и повышению эффективности. В ближайшие 4 года мы ожидаем повышения операционной рентабельности на 30 б. п. ежегодно за счет снижения отношения себестоимости, коммерческих и административных расходов к выручке. Благодаря этому при прогнозируемых на ближайшие 4 года темпах увеличения выручки в 8,0% (CAGR 2022–2026) мы ожидаем опережающего роста EBITDA на 9,3% ежегодно, тогда как участники рынка предполагают всего 5,8%. На наш взгляд, рынок недооценивает влияние оптимизации коммерческой модели и повышения эффективности дистрибуции и обслуживания клиентов на показатели компании. Мы предполагаем рост капзатрат пропорционально выручке (на 8% ежегодно) и, за счет операционного левериджа, чуть более высокие темпы роста свободного денежного потока — на 9% (CAGR 2022–2026).

Продолжение восстановления финансовых показателей в 2022 г. после COVID. После вспышки «омикрона» число заболевших коронавирусом в США резко уменьшилось в феврале – апреле по сравнению с январем 2022 г. COVID очень сильно влияет на финансовые показатели компании. По итогам 2022 г. мы прогнозируем органический рост выручки вблизи верхней границы озвученного менеджментом компании диапазона (6–8%), и средний темп, по нашей оценке, останется на уровне 8% до 2026 г. В результате в ближайшие 5 лет рост выручки без учета сделок слияний и поглощений, а также курсовых разниц превысит нормализованные темпы (2021 г. к 2019 г.) 6–7%.

Потенциал роста стоимости акций Boston Scientific — 26%. Коэффициент P/E 2022П Boston Scientific равен 24,3, что соответствует медианному уровню конкурентов. Однако рынок ожидает на следующие 3 года темпы роста чистой прибыли Boston Scientific на 3 п. п. выше медианного значения компанийаналогов. Таким образом, справедливым нам представляется значение P/E в районе 30,0 и 27,4 на 2022 и 2023 г. соответственно. Исходя из нашей DCFмодели, при средневзвешенной стоимости капитала (WACC) равной 6,6% справедливая стоимость акций Boston Scientific составляет $55 за штуку, что предполагает потенциал роста в 26% от текущих уровней и рейтинг «Покупать».

Бизнес

Boston Scientific занимается разработкой, производством и продажей медицинской техники, которая широко используются в интервенционной медицине.

Boston Scientific входит в тройку основных производителей кардиологических устройств с долей на рынке около 23% (второе место). А вместе Boston Scientific, Medtronic и Abbott занимают, по нашим оценкам, более 90% мирового рынка кардиологического оборудования.

Кроме того, компания лидирует в основных растущих сегментах рынка медицинского оборудования.

Большое преимущество Boston Scientific обеспечивает наличие множества патентов на различные продукты. Хотя права на объекты интеллектуальной собственности не блокируют на долгие годы конкуренцию, как в случае с фармацевтическими препаратами, патенты гарантируют неплохую защиту от нее и позволяют держать высокие цены на продукцию. Помимо прочего, в деятельности Boston Scientific помогает обширная сеть практикующих специалистов, с которыми компания поддерживает отношения.

Компания занимает лидирующие позиции в производстве стентов и устройств в таких областях, как кардиология, электрофизиология, эндоскопия, урология, нейромодуляция, интервенционная онкология.

Рынок и основные тренды в отрасли

Журнал Fortune Business Insights прогнозирует рост мирового рынка медицинской техники с $455 млрд в 2021 г. до $658 млрд в 2028 г. при среднегодовом темпе в 5,4%. Объем рынка, на котором работает Boston Scientific, достигает $51 млрд, а темп роста целевого рынка, по оценкам самой компании, составит 6% (CAGR 2021–2024).

Индустрия кардиологического оборудования структурирована таким образом, что появление новых участников, которые могли бы вытеснить Boston Scientific с рынка, маловероятно. Любой стартап, скорее всего, станет объектом покупки для более крупного игрока, если технология окажется удачной. Олигополия дополнительно усиливается за счет клиентской базы Boston Scientific в США, где она более фрагментирована, а больницы не способны оказывать сильное влияние на производителей кардиологической техники.

Риски

В краткосрочной перспективе наибольший риск для Boston Scientific заключается в сроках ограничений из-за пандемии на проведение процедур, не связанных с COVID-19. Если больницы продолжат резервировать места под пациентов с COVID-19 или произойдет очередной всплеск числа заболеваний, перспективы Boston Scientific в 2022 г. с точки зрения финансовых показателей заметно ухудшатся.

Производители медицинской техники нередко сталкиваются с претензиями на дефекты оборудования или вынуждены отзывать продукцию. Соответственно, мы не исключаем вероятность судебных исков против компании и списания ею больших сумм.

Оценка стоимости

Мы прогнозируем, что Boston Scientific покажет рост чистой прибыли в среднем на 9,3% в год (CAGR 2021–2026). В рамках нашей DCF-модели справедливая стоимость акций Boston Scientific составляет $55 за штуку, что предполагает потенциал роста в 26% от текущих уровней и рейтинг «Покупать»Вахрамеев Сергей

Синара ИБ