МНЕНИЕ: Худшее для акций ВТБ, возможно, уже позади - Финам

ВТБ попал под наиболее жесткий вариант западных санкций против фининститутов РФ, в связи с чем его акции стали одними из главных аутсайдеров в ходе падения российского фондового рынка, начавшегося в конце февраля. Большие риски связаны и с общим резким ухудшением экономической ситуации в РФ, которое будет оказывать сильное давление на банковский сектор.

В то же время ВТБ за последние годы существенно повысил операционную эффективность, в том числе за счет значительных вложений в цифровизацию бизнеса, активно развивает экосистему, уделяет большое внимание защите от кибератак. Кроме того, будучи системно значимым банком с преобладающей долей государства, ВТБ может рассчитывать на прямую поддержку со стороны основного акционера.

Мы полагаем, что банк сможет пройти нынешние трудные времена без критических потерь, хотя его докапитализация в той или иной форме вполне вероятна. На наш взгляд, весь негатив для ВТБ уже в значительной степени отражен в текущих котировках его бумаг, и они в среднесрочной перспективе продолжат двигаться вместе с «широким» рынком. В связи с этим мы присваиваем акциям ВТБ рекомендацию «На уровне рынка».

Структура капитала

Главным акционером ВТБ является Росимущество, которому принадлежит 60,9% обыкновенных акций банка. Долю обыкновенных акций в свободном обращении можно оценить примерно в 27%.

Между тем особенность ВТБ в том, что значительная часть его капитала существует в виде привилегированных акций двух типов. «Префы» первого типа на сумму 214 млрд руб. размещены в пользу Минфина в рамках конвертации суборда, выданного банку в кризис 2009 года из средств ФНБ. А «префы» второго типа объемом 307,4 млрд руб. выпущены в пользу Агентства по страхованию вкладов (АСВ) в рамках программы докапитализации в 2014–2015 гг. С учетом привилегированных акций под государственным контролем находится 92% акционерного капитала ВТБ.

Такая сложная структура капитала представляет собой определенную проблему. Дело в том, что дивиденды по привилегированным акциям являются переменной величиной и определяются каждый год отдельно, кроме того, наличие неторгующихся «префов» затрудняет расчет ряда финансовых мультипликаторов. Все это отрицательно сказывается на инвестиционной привлекательности обыкновенных акций.

Влияние санкций

Банковский сектор РФ стал одной из главных целей санкционного давления на страну со стороны Запада в связи с конфликтом на Украине. При этом ВТБ вместе с рядом других ведущих кредиторов страны попал под наиболее жесткий, блокирующий вариант санкций. Активы банка на территории США, Великобритании и государств ЕС были «заморожены», гражданам и юрлицам данных стран запрещено иметь любые дела с ВТБ, они должны прекратить с банком любые экономические отношения. Кроме того, банк был отключен от системы SWIFT. Таким образом, ВТБ фактически оказался отрезан от международных операций, хотя и продолжает осуществлять деятельность внутри РФ в полном объеме.

Между тем Банк России с конца февраля активно реализует меры по стабилизации финансовой системы страны, которая оказалась под сильным ударом в результате санкций. Центробанк на регулярной основе предоставляет банкам необходимые объемы ликвидности посредством аукционов «тонкой настройки», ввел ряд послаблений для них по расчету нормативов, что позволило сектору высвободить часть капитала, повысил ключевую ставку до 20% годовых, сделав привлекательным размещение средств на депозитах. В свою очередь правительство приняло ряд антикризисных программ льготного кредитования малого и среднего бизнеса, анонсировало другие меры по поддержке реального сектора экономики и занятости.

Данные шаги уже принесли свои плоды, в значительной степени успокоив ситуацию в финансовой системе. В частности, в начале апреля банковский сектор впервые с 24 февраля перешел в состояние структурного профицита ликвидности по операциям с ЦБ, а рубль смог отыграть практически все падение к основным валютам.

За последние годы российские банки накопили существенный запас прочности (запас капитала в секторе на 1 января, согласно данным ЦБ, составлял 6,1 трлн руб.) и сейчас выглядят гораздо сильнее, чем в ходе кризиса 2014 года. При этом лидеры сектора, включая ВТБ, существенно повысили операционную эффективность, в том числе за счет значительных вложений в цифровизацию бизнеса, активно развивают собственные экосистемы, уделяют большое внимание защите от кибератак. Благодаря этому, а также эффекту масштаба они выглядят более стабильными и, вероятно, выиграют от притока клиентов более мелких игроков.

Учитывая поддержку со стороны правительства и ЦБ, мы рассчитываем, что объявленные санкции не приведут к потере устойчивости в секторе, хотя, безусловно, окажут негативное воздействие на бизнес банков.

Финансовые результаты

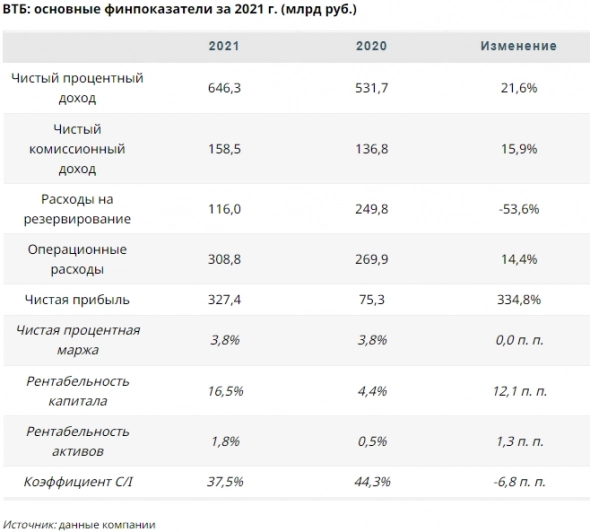

Финансовый отчет ВТБ за 2021 год был сильным и показал, что банк стал одним из главных бенефициаров экономического восстановления в РФ после спада в пандемийном 2020 году. Чистая прибыль ВТБ подскочила в 4,3 раза, до рекордных 327,4 млрд руб., при этом рентабельность собственного капитала (ROE) составила 16,5%. Хороший результат был обусловлен позитивной динамикой показателей по основным направлениям деятельности, кроме того, стабилизация качества кредитного портфеля позволила банку существенно сократить расходы на кредитный риск. Также повысилась операционная эффективность банка, о чем говорит заметное снижение коэффициента Cost/Income (C/I).

Объем активов ВТБ на конец 2021 года достиг 20,9 трлн руб., увеличившись за год на 15%, при этом кредитный портфель банка вырос на 11,6%, до 14,7 млрд руб., в значительной степени благодаря существенному подъему розничного кредитования. Качество кредитного портфеля улучшилось — доля NPLs (просрочка 90 дней и более) уменьшилась до 4% с 5,7% в начале прошлого года. Норматив общего уровня достаточности капитала ВТБ (Н20) за год повысился на 0,2 п.п. до 12,2% (при минимуме 11,5% для системно значимых банков).

Количество розничных клиентов ВТБ за прошлый год выросло почти на 2 млн и превысило 16 млн, а число клиентов малого и среднего бизнеса подскочило на 35%, до 858 тыс.

Перспективы

В условиях разворачивающегося экономического кризиса строить финансовые прогнозы довольно сложно, однако нынешний год для российских банков, судя по всему, окажется очень сложным. По разным оценкам, ВВП РФ в 2022 году может сократиться на 8–10%, и банковский сектор, являющийся цикличным, будет испытывать серьезное давление. В условиях резко выросших процентных ставок можно ожидать заметного ослабления кредитования, а также снижения процентной маржи из-за опережающего роста стоимости фондирования. 8 апреля ЦБ внепланово снизил ключевую ставку и заявил о возможности ее дальнейшего понижения на ближайших заседаниях, поэтому мы рассчитываем, что ситуация с кредитованием со временем нормализуется. Кроме того, негативными факторами для прибыли сектора станут вероятное повышение расходов на резервирование, а также отрицательная переоценка ценных бумаг на балансе банков.

Впрочем, объявленные ЦБ и правительством меры по стабилизации ситуации в финансовой системе и экономике должны будут смягчить указанные негативные эффекты. Кроме того, будучи системно значимым банком с преобладающей долей государства, ВТБ может рассчитывать на прямую поддержку со стороны основного акционера. И мы полагаем, что банк сможет пройти нынешние трудные времена без критических потерь, хотя его докапитализация в той или иной форме вполне вероятна.Додонов Игорь

ФГ «Финам»

Недавно правительство РФ заявило, что будет рекомендовать банкам с госучастием не выплачивать дивиденды за 2021 год. В текущей обстановке такое решение было ожидаемым и вполне логичным, поскольку позволит госбанкам направить заработанную в прошлом году большую прибыль на поддержку капитала. Мы не ожидаем существенного негативного влияния данной новости на акции представителей сектора, в том числе и ВТБ.

Акции на фондовом рынке

Поскольку против ВТБ с самого начала были введены наиболее жесткие санкции, его акции оказались среди главных аутсайдеров в ходе падения российского фондового рынка, начавшегося в конце февраля.

24 марта после долгого перерыва торги на рынке акций РФ возобновились, хотя по-прежнему с некоторыми ограничениями. Открытие рынка прошло довольно позитивно, резкого обвала, которого многие опасались, не произошло, чему во многом поспособствовали меры властей (запрет «шортов», мораторий на продажи со стороны нерезидентов, обещания правительства направить 1 трлн руб. из ФНБ на покупку российских акций и облигаций и др.). При этом динамика акций ВТБ примерно соответствует динамике индекса МосБиржи и отраслевого индекса. На наш взгляд, весь негатив для ВТБ уже в значительной степени отражен в текущих котировках его бумаг, и они в среднесрочной перспективе продолжат двигаться вместе с «широким» рынком. В связи с этим мы присваиваем акциям ВТБ рекомендацию «На уровне рынка».