МНЕНИЕ: Сильный бренд Coca-Cola - защита от высокой инфляции - Синара

Мы начинаем анализ Coca-Cola и присваиваем акциям компании рейтинг «Покупать» при целевой цене в $74 за штуку, предполагающей потенциал роста 23%. Coca-Cola получит значительную выгоду после открытия стадионов, ресторанов и кафе с завершением пандемии Covid. Компания, на наш взгляд, выиграет в условиях высокой инфляции, поскольку за счет сильного бренда способна легко переложить расходы в цену продукта. Кроме того, диверсификация (развитие таких новых направлений бизнеса, как кофе, вода, энергетические напитки) в долгосрочной перспективе значительно повысит финансовые показатели Coca-Cola.

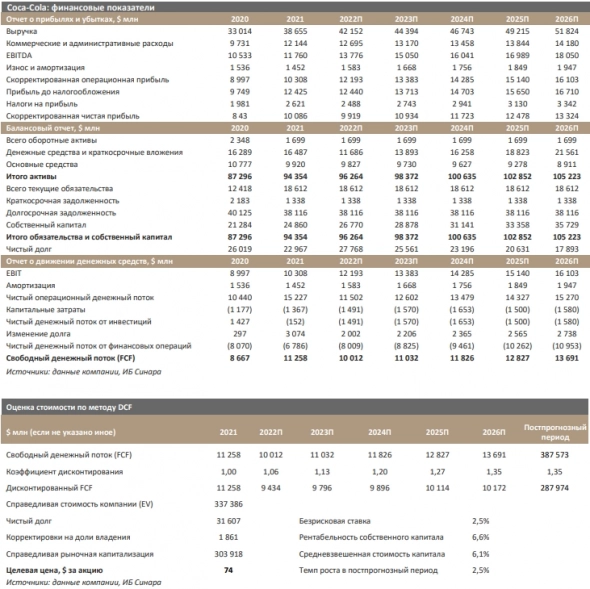

Оценка: по методу DCF с горизонтом 12 месяцев.

Риски: изменение потребительских предпочтений, претензии со стороны налоговой службы.

Катализаторы роста стоимости акций: публикация отчетности за 1К22 (19 апреля), объявление о повышении дивидендов, выкуп акций.

Открытие экономики после пандемии COVID ускорит органические темпы роста выручки. Компания очень сильно зависит от каналов продаж вне дома, которые приносят ей около половины выручки по всему миру. Однако тренд на открытие экономики уже начался. Показатели компании за 4К21 превзошли наши ожидания: выручка прибавила 10% г/г благодаря сопоставимому росту цен и улучшению ассортимента. Негативное влияние распространения омикрон-варианта в январе, по нашему мнению, не отразится в результатах за год. По мере открытия кафе и стадионов, организации массовых мероприятий органический темп роста выручки компании ускорится, по нашим оценкам, до 7–8%, что станет выше долгосрочного прогноза 4–6%, который закладывает менеджмент.

Повышение рентабельности по мере завершения трансформации бизнеса. За последние несколько лет бизнес был существенно перестроен: компания улучшила портфель продаж путем рефранчайзинга и консолидации активов по розливу, создала новые системы закупок в США и сместила акцент с увеличения объемов на рост стоимости. По нашим оценкам, за счет положительных результатов реструктуризации бизнеса отношение коммерческих, общих и административных расходов к выручке снизится с 31,4% в 2021 г. до 27,4% в 2026 г. Благодаря этому при прогнозируемых на ближайшие пять лет темпах увеличения выручки в 6,0% (CAGR 2021–2026 гг.) мы ожидаем опережающего роста операционной прибыли на 9,3% ежегодно, тогда как консенсус-прогноз Bloomberg предполагает темпы роста 7,2%. На наш взгляд, рынок недооценивает влияние реструктуризации на показатели компании.

Денежные потоки Coca-Cola гораздо стабильнее, чем у конкурентов, благодаря сильному бренду. В финансовый кризис 2008–2009 гг. динамика финансовых показателей Coca-Cola оказалась лучше большинства прямых конкурентов. Например, скорректированная чистая прибыль Coca-Cola в 2008 г. снизилась всего на 3% г/г, тогда как у PepsiCo и National Beverage она стала ниже на 9%, у Monster Beverage упала на 28%, а Keurig Dr Pepper и вовсе показала убыток. Устойчивость финансовых показателей компании трансформируется в низкую волатильность котировок, и акции демонстрируют лучшую доходность относительно индекса при его снижении. В частности, котировки Coca-Cola с учетом дивидендов за период с 9 октября 2007 г. (локальный максимум S&P 500) по 9 октября 2009 г. остались на одном уровне, тогда как индекс снизился за это время на 18%. Если инфляция в США останется высокой или экономика страны впадет в стагфляцию, акции Coca-Cola, по нашему мнению, станут одним из самых надежных активов на рынке акций.

Потенциал роста стоимости акций Coca-Cola составляет 23%. Мультипликатор P/E Coca-Cola на 2023 г. равен 24. При этом более высокая, чем у конкурентов, стабильность денежных потоков Coca-Cola отражается в низких коэффициенте «бета» и ставке дисконтирования. По нашим оценкам, справедливый уровень P/E Coca-Cola на 2023 г. составляет 27,8 при средневзвешенной стоимости капитала равной 6,1% (WACC). Исходя из нашей DCF-модели, справедливая стоимость акций Coca-Cola составляет $74 за штуку, что предполагает потенциал роста в 23% от текущих уровней и рейтинг «Покупать».

Бизнес

У Coca-Cola есть долгосрочное конкурентное преимущество в стабильной отрасли. Трудно назвать компанию, сопоставимую по размерам с Coca-Cola и точно так же продающую неизменный продукт более 100 лет. За последние годы линейка продуктов Coca-Cola расширилась, но по-прежнему на основной бренд приходится 42% продаж в натуральном выражении в США и 48% за пределами США.

Продажи газированных напитков составляют 69% в общей выручке компании. На США приходится всего 17% от общих объемов продаж компании в натуральном выражении. Во всем мире Coca-Cola продает около 50% всех безалкогольных газированных напитков. Эта доминирующая доля позволит компании с помощью обширной дистрибьютерской сети увеличивать в долгосрочной перспективе цены на свою продукцию выше уровня инфляции.

Поскольку компания еще не вполне освоила рынки Латинской Америки, Африки и Азии, мы считаем, что международный бизнес Coca-Cola станет в течение следующих пяти лет расти намного быстрее, чем бизнес в Соединенных Штатах.

Развитие новых направлений существенно увеличит целевой рынок CocaCola. В 2021 г. она получила за $5,6 млрд полный контроль над BodyArmor, доля которой в сегменте спортивных напитков составляла 18%. Таким образом Coca-Cola укрепилась в сегменте, который, по нашим расчетам, станет расти темпами в 1,5 раза выше, чем продажи газированных напитков (6–7% против 4–5%). В 2018 г. компания купила вторую по величине в мире сеть кофеен — Costa — за $5 млрд, зайдя в еще один растущий сегмент.

Рынок и основные тренды в отрасли

Общий объем рынка горячих и холодных напитков, на который нацелена Coca-Cola, огромен — $1,5 трлн, тогда как выручка компании составляет всего лишь около $39 млрд. Темпы роста рынка, по оценкам агентства GlobalData, составят в 2022–2025 гг. 4–5%.

У Coca-Cola преобладающая доля в сегменте газированных напитков, при этом есть большой потенциал развития сегментов соков, бутилированной воды, кофе, энергетических и горячих напитков.

Доля на рынке холодных напитков в общем объеме потребления развивающихся странах очень низка (всего 16%), тогда как в развитых странах она составляет 46%. На наш взгляд, этот показатель станет хотя и медленно, но увеличиваться до уровня развитых стран. Даже если на развивающихся рынках структура потребления изменится всего на 1% в пользу газированных холодных напитков, это увеличит розничную выручку на $45 млрд.

Риски

Изменение предпочтений, вкусов, а также образа жизни потребителей может сильно повлиять на бизнес Coca-Cola. Высокое содержание сахара в продуктах компании чревато риском для здоровья, из-за чего спрос на некоторые из них может снизиться. Нехватка воды и низкое ее качество могут повысить затраты и снизить производительность Coca-Cola. Поскольку вода становится дефицитным ресурсом, а качество доступной воды ухудшается, компания может столкнуться с ростом производственных затрат или ограничениями мощностей, а это способно снизить операционную прибыль Coca-Cola в долгосрочной перспективе.

Изменения в структуре розничной торговли или потеря ключевых клиентов в этой сфере или сфере общественного питания могут негативно повлиять на финансовые показатели компании.

Оценка стоимости

Мы ожидаем, что Coca-Cola покажет рост чистой прибыли в среднем на 9,3% в год (CAGR 2021–2026 гг.). В рамках нашей DCF-модели справедливая стоимость акций Coca-Cola составляет $74 за штуку, что предполагает потенциал роста в 23% от текущих уровней и рейтинг «Покупать».Вахрамеев Сергей

Синара ИБ