МНЕНИЕ: Потенциал роста акций Alphabet составляет более 28% - Синара

Ставка на будущее

Мы начинаем анализ Alphabet и присваиваем акциям компании рейтинг «Покупать» при целевой цене в $3500 за штуку, предполагающей потенциал роста 28%. Alphabet, по нашему мнению, продолжит получать максимальную выгоду в связи с увеличением доли интернет-рекламы в общем объеме рекламного рынка. Компания постоянно внедряет инновации в своем рекламном бизнесе, достигая повышения рентабельности рекламы в поиске и на YouTube. Alphabet активно развивает направления, не связанные с рекламой, такие как Cloud & Play, и делает большую ставку на Waymo (технологии беспилотного управления), что в долгосрочной перспективе должно принести значительные доходы.

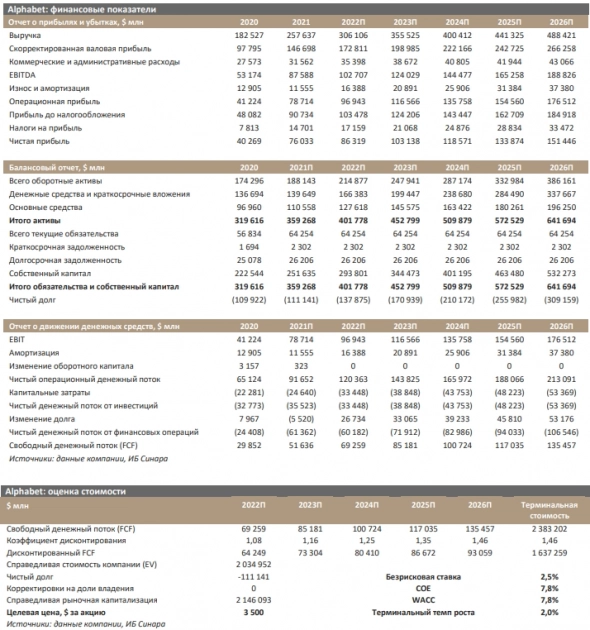

Оценка: по методу DCF с горизонтом 12 месяцев.

Риски: концентрация доходов в одном сегменте (81% выручки — от рекламы), усиление антимонопольного регулирования, штрафы со стороны регуляторов.

Катализаторы роста стоимости акций: публикация 27 апреля 2022 г. отчетности за 1 кв. 2022 ф. г., дробление акций 20:1, выкуп акций.

Рост Google Cloud опережающими темпами. Рынок облачных сервисов, на котором доминируют всего трое основных игроков, в ближайшие 5 лет продемонстрирует двузначные темпы роста. Сегмент растет быстрее других бизнесов Alphabet (+47% г/г в 2021 г. против +43% у Google Search, где наблюдались аномально высокие темпы роста). По темпу роста в 2021 г. направление Google Cloud на 10% превзошло лидера отрасли Amazon Web Services (37% г/г) и на 20% — Azure (27% г/г) в составе Microsoft. Мы ожидаем, что в ближайшие 5 лет Google Cloud вырастет в 2,3 раза сильнее, чем Google Search. В будущем рыночная доля Google Cloud продолжит возрастать, если учесть увеличение капитальных затрат компании на развитие своей облачной инфраструктуры и активные действия на рынке. В результате данный сегмент внесет 16%-ный вклад в прирост выручки компании в ближайшие 5 лет.

Повышение рентабельности по мере роста бизнеса. По нашим оценкам, за счет масштабируемости бизнеса отношение административных и коммерческих расходов, а также расходов на маркетинг к выручке снизится с 14% в 2021 г. до 5% в 2026 г. Благодаря этому при прогнозируемых на ближайшие 5 лет темпах роста выручки в 13,6% (CAGR 2021–2026) ожидается опережающий по сравнению с ней рост EBITDA (16,6% в год) и операционной прибыли (17,5% по нашим расчетам или 14,8% по консенсус-прогнозу Bloomberg).

Монетизация новых направлений Alphabet в ближайшее время. Инвестиции в новые направления, на которые делает ставку Alphabet, пока приносят убытки. Так, сегмент Other Bets принес операционный убыток и в прошлом году ($4,8 млрд), и в позапрошлом ($3,3 млрд). Однако стратегические инвестиции должны принести большие выгоды в будущем. Траты Alphabet на исследования и разработки за последние 5 лет составили $123 млрд, и компания заслуженно считается мировым технологическим лидером. В 2021 г. только инвестиции Amazon в НИОКР превысили расходы Alphabet ($56 млрд против $31,5 млрд). Это создает труднопреодолимый барьер для появления новых конкурентов и позволит Alphabet сохранять доминирующее положение на рынке. Только бизнес Waymo мы оцениваем в $100 млрд, а весь сегмент Other Bets можно оценить в $200 млрд. (что эквивалентно 11% капитализации Alphabet). Рынок не учитывает в полной мере влияние этого сегмента и ориентируется лишь на текущую выручку, которая составляет всего 0,2% в общей выручке компании.

Потенциал роста стоимости акций Alphabet на 28%. Мультипликатор P/E Alphabet на 2022 г. (21) на 33% ниже, чем у конкурентов (31), тогда как ожидаемый рост чистой прибыли в 2021–2025 гг. всего на 5 п. п. ниже медианного уровня. Исходя из нашей DCF-модели (при средневзвешенной стоимости капитала в 7,8%), справедливая стоимость акций Alphabet составляет $3500 за штуку, что предполагает потенциал роста в 28% от текущих уровней и рейтинг «Покупать».

Бизнес

Alphabet — это конгломерат множества компаний, крупнейшей из которых является Google. Компания отчитывается в разрезе трех сегментов: Google, Google Cloud и все прочие, не связанные с Google компании.

На сервисы Google (включая YouTube и Android) пришлось 92% общей выручки Alphabet за 2021 г. Бόльшая часть выручки данного сегмента — это доходы от рекламы, доля которых в общей выручке Alphabet достигает 81%. Компания успешно создает и продвигает новые продукты, помимо Google Search, такие как ОС Android, которая занимает 70% на рынке мобильных операционных систем, а доля ближайшего конкурента, iOS, составляет 30%.

На Google Cloud пришлось 7,5% от общей выручки компании в 2021 г., но доля сегмента растет (+47% г/г по итогам 2021 г. против +41% у Google Services).

На новые направления (Other Bets — «новые ставки» в терминах компании) приходится всего $753 млн (0,2% совокупной выручки). В прошлом году сегмент Other Bets принес операционный убыток в размере $4,8 млрд, в 2022 г. — $3,3 млрд, сократив операционную прибыль на 6% и 8% соответственно. Данный сегмент включает в себя такие компании, как Calico (основная цель биотехнологической компании — борьба со старением), Waymo (технологии для беспилотных автомобилей) и X (самоуправляемый автомобиль, очки дополненной реальности, доступ в Интернет с помощью воздушных шаров в стратосфере, обучаемые нейронные сети, а также Интернет вещей).

Несмотря на серьезные убытки сегмента, мы считаем, эти ставки окупятся (Waymo в первую очередь) и в перспективе принесут Alphabet большие доходы.

Рынок и основные тренды в отрасли

По данным агентства eMarketer, мировые расходы на цифровую рекламу в 2022 г. достигнут $571 млрд, а средние темпы роста рынка (CAGR 2021–2025) составят 12,4%. Доля расходов на цифровую рекламу в общем мировом рынке рекламы вырастет за период с 58,5 до 72%.

Доля Alphabet на рынке цифровой рекламы в США немного снизилась (с 31,6% в 2019 г. до 28,9% в 2020 г.) за счет роста доли Meta Platforms и Amazon. Однако мы считаем, что Alphabet в долгосрочной перспективе сохранит свое доминирующее положение на рынке онлайн-рекламы, так как Meta Platforms сталкивается с трудностями из-за обновления операционной системы Apple (темпы роста выручки Facebook и Instagram замедлятся). Amazon активно увеличивает долю на рынке, но мы все же считаем, что в случае Amazon рынок ограничен кругом людей, желающих найти определенный товар и купить его именно через площадку компании. Число пользователей Google в поиске любой информации гораздо больше, чем покупателей Amazon.

Тем не менее, после аномально высоких темпов роста выручки Alphabet (на 41% г/г в 2021 г.) мы ожидаем его замедления до 18,8% в 2022 г. и средних темпов (CAGR 2021–2026) на уровне 13,6%.

Риски

Компания сталкивается с острой конкуренцией и ей необходимо постоянно внедрять инновации. Значительную часть доходов Alphabet получает от рекламы, поэтому следует учитывать циклический, как правило, характер расходов рекламодателей.

Сохраняется давление на акции и из-за действий регуляторов. Однако это не новый фактор, и его действие продолжится в связи с сильным влиянием эмитента в сфере интернета. Мы не исключаем вероятность новых крупных штрафов.

Оценка стоимости

Мы ожидаем, что Alphabet покажет рост чистой прибыли в среднем на 14,8% в год (CAGR 2021–2026). В рамках нашей DCF-модели справедливая стоимость акций Alphabet составляет $3500 за штуку, что предполагает потенциал роста в 28% от текущих уровней и рейтинг «Покупать»Вахрамеев Сергей

Синара ИБ