Высокий интерес к акциям Snap поможет им уйти в районе $65-66 - Фридом Финанс

Мы ожидаем сильных показателей Snap за второй квартал и прогнозируем оптимистичную риторику менеджмента.

Ряд соглашений о партнерстве, о которых было объявлено в мае, обусловливают уверенные перспективы роста бизнеса в среднесрочной перспективе.

Техническая картина указывает на вероятность ралли.

Ранее мы уже позитивно отзывались о перспективах бизнеса Snap, являющейся разработчиком платформы Snapchat. Мы полагаем, что котировки компании могут продолжить укрепляться.

На проведенной 20 мая конференции Snap представила новые инструменты для создания контента внутри соцсети и дополнительные возможности, которые стали доступны пользователям благодаря применению AR-технологий. В настоящее время стратегическими целями компании являются улучшение перспектив монетизации, а также поддержание вовлеченности аудитории и ее рост в глобальном контексте: сейчас ежемесячный показатель по всем странам мира составляет 500 млн пользователей.

Кроме того, Snap также анонсировала ряд стратегических партнерств. В частности, мы выделяем партнерство с онлайн-ретейлером Poshmark. В рамках этого соглашения уже скоро будет запущено приложение Poshmark Mini на платформе Snapchat. Snap также представила функцию Map Layers, которую менеджмент компании называет «новым способом для партнеров привнести свои услуги в Snap Map». Компания также сотрудничает с сервисом Disney PhotoPass в рамках реализации проекта по применению камеры Snap на курорте Walt Disney World Resort через Camera Kit. Кроме того, пользователи сервиса для знакомств Bumble могут использовать AR-фильтры Snapchat для персонализации виртуального общения. Внимания заслуживает и Story Studio, новое приложение от Snap, которое предлагает инструменты редактирования при создании профессионального контента (вертикальных видеороликов) на мобильных устройствах.

Выручка компании по итогам первого квартала выросла на 66% г/г, до $770 млн (консенсус: $744 млн), при нулевой EPS (консенсус: убыток в размере $0,21). Потери по скорректированной EBITDA составили всего $1,7 млн, что лучше спрогнозированного рынком убытка в объеме $56 млн. Важно отметить, что впервые в своей истории компания продемонстрировала значительный положительный свободный денежный поток (FCF), составивший $126 млн (консенсус: $32 млн).

Во втором квартале компания ожидает выручку в объеме $820–840 млн. Текущий консенсус предполагает рост показателя до $844 млн. Мы отмечаем высокую вероятность того, что по итогам текущего отчетного периода компания продемонстрирует выручку выше прогнозов ввиду благоприятной ценовой конъюнктуры на рынке цифровой рекламы и уверенного роста активной аудитории соцсети.

Вследствие повышения расходов менеджмент прогнозирует скорректированную EBITDA в диапазоне от минус $20 млн до нуля. Несмотря на небольшие убытки, финансовое положение компании является устойчивым. Мы ожидаем, что Snap будет стабильно демонстрировать положительные значения EPS во втором полугодии 2022-го.

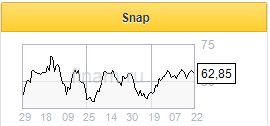

Все перечисленные выше факторы поддерживают интерес инвесторов к акциям компании. С технической точки зрения мы хотели бы увидеть прорыв области сопротивления в районе $65-66, который будет означать выход из фазы длительной консолидации. В этом случае отметка в $70 может быть достигнута достаточно быстро.Денисламов Михаил

Наша целевая цена по бумаге на горизонте двух месяцев – $71,5. Стоп-лосс рекомендуется установить на уровне $56.

«Фридом Финанс»