Роснефть опубликовала сильные результаты - Атон

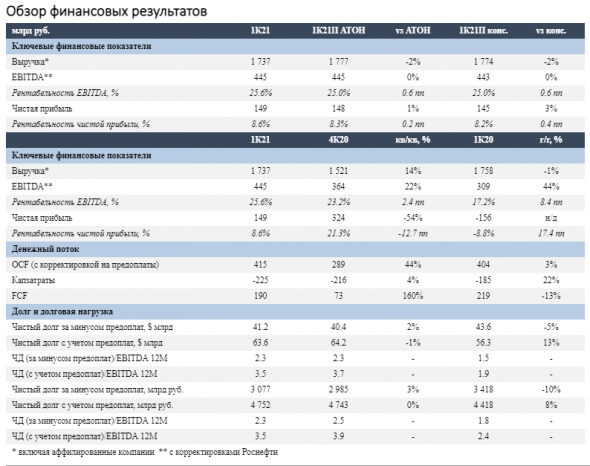

«Роснефть» опубликовала неплохие результаты – показатели за 1К21 были поддержаны благоприятной ценовой конъюнктурой, но отразили продажу малорентабельных активов (выручка оказалась на 2% ниже консенсуса, EBITDA совпала с ожиданиями, чистая прибыль превысила консенсус-прогноз на 3%). Высокий уровень операционного денежного потока обеспечил занчительный рост FCF (в 2.6 раза кв/кв).

«Роснефть» остается одним из наших фаворитов в секторе, поскольку мы ожидаем, что рынок будет уделять все большее внимания проекту Восток Ойл. Мы рассматриваем возможные сделки по продаже долей в проекте (которые могут состояться уже в этом году) в качестве важнейших катализаторов стоимости акций компании.Атон

В настоящий момент «Роснефть» торгуется с мультипликатором EV/EBITDA 2021П 4.7x, что соответствует среднему 2-летнему уровню и на 9% выше уровня сопоставимых российских нефтегазовых компаний.

«Роснефть» опубликовала сильные результаты, поддержанные ростом цен. Выручка (1 737 млрд, +14% кв/кв) оказалась чуть ниже консенсуса и оценок АТОНа – она была поддержана более высокими ценами на нефть (Urals +30% кв/кв в рублевом выражении), однако позитивный эффект был частично нивелирован ухудшением операционных показателей. Добыча углеводородов упала на 5.6%, добыча жидких углеводородов – на 5.9% кв/кв, а газа – на 4.8% кв/кв. Более низкие показатели объясняются продажей Роснефтью низкорентабельных активов в конце 2020, с корректировкой на которую добыча углеводородов выросла на 1% кв/кв. Показатели переработки, наоборот, оказались сильнее кв/кв: объемы переработки выросли на 2.1% кв/кв благодаря улучшению динамики на российских НПЗ (+4.5% кв/кв), тогда как объемы переработки на международных НПЗ сократились на 17.5% кв/кв, в основном из-за повторных локдаунов. EBITDA (445 млрд руб., +22% кв/кв) совпала с нашими оценками и была, в том числе, поддержана снижением операционных расходов в сегменте добычи (-1.5% кв/кв в руб./бнэ) за счет сезонных факторов и продажи активов с меньшей рентабельностью. Рентабельность EBITDA составила 25.6%. В сегменте добычи EBITDA была поддержана более низкими операционными затратами, однако отразила возросшую налоговую нагрузку (скоррект. EBITDA +16.5% кв/кв до 467 млрд руб., рентабельность 41% против 45% в 4К20), в то время как в сегменте переработки EBITDA вернулась в плюс, достигнув 1 млрд руб. против –27 млрд руб. в 4К20.

Чистая прибыль «Роснефти» в 1К21 составила 149 млрд руб., что практически совпало с нашими оценками, но соответствует снижению на 54% кв/кв, поскольку показатели за 4К20 отразили разовые статьи, включая признание прибыли от приобретения активов Таймырнефтегаза, а также обесценение активов. Более того, 1К21 был отмечен существенно более низким эффектом от курсовых разниц в размере 5 млрд руб. против 64 млрд руб. в 4К. FCF составил 190 млрд руб., увеличившись в 2.6 раза за счет сильной динамики операционного денежного потока (415 млрд руб., в том числе 25 млрд за счет высвобождения оборотного капитала). Величина капзатрат в 1К21 составила 225 млрд руб., показав рост на 4% кв/кв. Чистый долг, включая предоплаты, упал на 1% кв/кв в долларовом выражении, а соотношение ЧД/EBITDA составило 3.5x.

Телеконференция – основные моменты. «Роснефть» представила новые данные по проекту Восток Ойл, отметив, что была разработана программа опытно-промышленной эксплуатации, осуществление которой начнется в 2022. Кроме того, определены места расположения приоритетных для компании площадок кустов скважин для эксплуатационного бурения. Восток Ойл включает в себя 52 лицензионных участка и 13 открытых месторождений углеводородов. Группа ведет переговоры по проекту с потенциальными новыми партнерами – в этом году ожидается заключение новых сделок по продаже долей в проекте.

Газовые проекты. «Роснефть» сообщила о начале добычи газа в 1К21 на месторождении Роспан, в 2021 объем добычи должен достичь 14 млрд м³. Начало добычи на Харампурском месторождении, которое ранее было отложено, должно состояться в 3К22.

«Роснефть» не назвала точную сумму планируемых капзатрат на 2021, отметив, что она будет несколько выше уровня 2020 (785 млрд руб.). Согласно текущим консенсус-оценкам, капзатраты в 2021 ожидаются на уровне 955 млрд руб.). Более 90% общего объема капзатрат будет направлено на upstream-проекты (разведку и добычу).

14.05.2021

21:27

Страна

Инструменты

Тип

Раздел