Отчетность ВТБ за 1 квартал - сильные результаты без очевидных слабых мест - Финам

ВТБ представил сильный финансовый отчет за I квартал 2021 года. Чистая прибыль банка в январе-марте взлетела более чем в два раза в годовом выражении до 85,1 млрд руб., превысив консенсус-прогноз на уровне 79 млрд руб. При этом рентабельность собственного капитала (ROE) по итогам квартала составила значительные 19,2%. Сильный результат был обусловлен хорошей динамикой показателей по всем основным направлениям деятельности, кроме того, улучшение экономической ситуации в России позволило резко сократить расходы на кредитный риск.

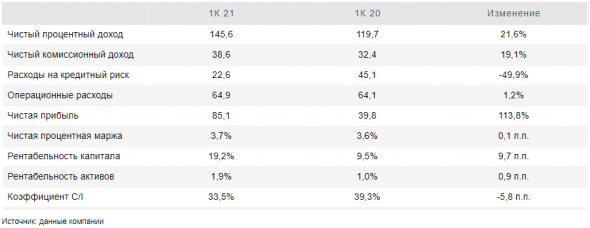

Чистый процентный доход ВТБ в I квартале вырос на 21,6% в годовом выражении до 145,6 млрд руб. на фоне роста объемов кредитования, а также увеличения чистой процентной маржи (на 10 базисных пунктов до 3,7%). Чистый комиссионный доход поднялся на 19,1% до 38,6 млрд руб. благодаря высокой транзакционной активности клиентов, а также стабильно увеличивающемуся объему комиссий за распространение страховых продуктов и комиссий в брокерском бизнесе.

ВТБ: основные финпоказатели за I квартал 2021 г. (млрд руб.)

Между тем, операционные расходы росли гораздо более сдержанными темпами по сравнению с доходами, чему способствовал строгий контроль над издержками. Они увеличились лишь на 1,2%, то есть меньше инфляции, до 64,9 млрд руб. Как результат, показатель операционной эффективности (отношение операционных расходов к операционным доходам, C/I) сократился на 5.8 п. п. по сравнению с аналогичным показателем прошлого года и составил 33,5%. Важным фактором роста прибыли также стало резкое сокращение расходов на кредитный риск до 22,6 млрд руб. против 45,1 млрд руб. в I квартале 2020 года, при снижении стоимости риска до 0,7% с 1,5%.

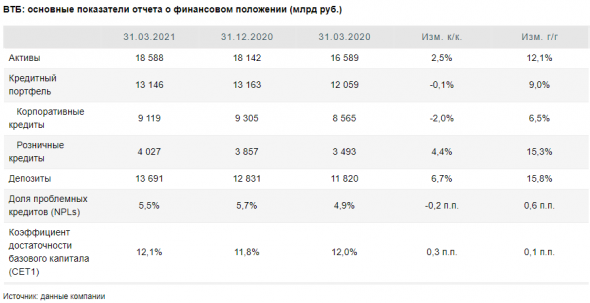

Объем активов ВТБ на конец I квартала 2021 года достиг 18,6 трлн руб., увеличившись на 2,5% относительно предыдущего квартала и на 12,1% за год. Розничный кредитный портфель за квартал увеличился на 4,4% до 4 трлн руб. на фоне сохранения устойчивого спроса на потребительское кредитование и автокредиты, а также продолжающегося роста ипотечного портфеля в связи с активным участием банка в госпрограмме льготной ипотеки. Объем корпоративных кредитов между тем опустился на 2% до 9,1 трлн руб. из-за отрицательной валютной переоценки, а также списания займов средним и малым предприятиям в рамках программ государственной поддержки бизнеса, пострадавшего в условиях пандемии Covid-19.

Что касается качества кредитного портфеля, доля NPLs (просрочка 90 дней и более) уменьшилась до 5,5% с 5,7% в конце прошлого года. В то же время, показатель по-прежнему остается ощутимо выше предкризисного уровня 4,7%. Норматив общего уровня достаточности капитала ВТБ (Н20) на конец I квартала составил 12,1% (улучшение на 30 базисных пунктов относительно предыдущего квартала) при минимуме 11,5% для системно значимых банков.

Из позитивных моментов отчетности отметим дальнейший прогресс банка в развитии платформы инвестиционных продуктов ВТБ Капитал Инвестиции. Объем активов под управлением ВТБ Капитал Инвестиции в I квартале вырос на 12% и достиг 3,8 трлн руб., при этом активы физических лиц под управлением выросли на 16% до 2,1 трлн руб. А общее количество клиентов платформы подскочило на 19% и превысило 1,4 млн физических и юридических лиц.

Кроме того, ВТБ продолжает активно работать над повышением уровня цифровизации своего бизнеса. Так, в последние месяцы банк существенно обновил свое флагманское приложение и интернет-банк ВТБ Онлайн, расширив набор функций и инвестиционных продуктов, доступных пользователям. По итогам I квартала клиенты совершили через ВТБ Онлайн 64 млн денежных переводов на сумму более 500 млрд руб., что вдвое больше результата того же периода прошлого года. Аудитория ВТБ Онлайн за квартал выросла на 500 тыс. до 10,6 млн активных пользователей, а в годовом выражении рост составил 26%.

В ВТБ продолжают весьма оптимистично оценивать перспективы банка в 2021 году в целом. Так, руководство прогнозирует рост чистой прибыли по МСФО до 250-270 млрд руб. и нормализацию стоимости риска на уровне 2019 года. В планах ВТБ – наращивать кредитование юридических лиц на уровне рынка, который, по прогнозам банка, вырастет в этом году на 5-7%. В части розничного кредитования прогноз был повышен до 12-14% с ожидавшихся ранее 10%, банк при этом намерен расти быстрее рынка. Ожидания по чистой процентной марже – 3,5% против 3,8% в 2020 году.

Нормализованная стоимость риска с учетом резервов по итогам 2021 года, прогнозируют в ВТБ, опустится до «менее 1%» с 1,9% в прошлом году. Показатель NPLs к концу года должен будет составить «чуть выше 5%» против 5,7% по итогам 2020 года.

В руководстве ВТБ также ожидают, что в этом году темпы роста операционных расходов ускорятся до 10% (против роста на 6,2% в 2020 году) из-за повышенных трат на цифровую трансформацию. Однако при этом банк таргетирует показатель C/I в пределах 40%.

Отметим, что ранее в этом месяце наблюдательный совет ВТБ рекомендовал направить на выплату дивидендов по итогам работы в прошлом году 35,65 млрд руб., или 50% чистой прибыли по МСФО. Распределение дивидендных выплат рекомендовано осуществить в следующей пропорции: обыкновенные акции – 18,15 млрд руб., привилегированные акции 1-го типа – 7,18 млрд руб., привилегированные акции 2-го типа – 10,32 млрд руб. В случае одобрения собранием акционеров дивиденд на обыкновенную акцию составит порядка 0,0014 руб., что соответствует дивидендной доходности на уровне 2,8%.Додонов Игорь

ГК «Финам»

Мы планируем в ближайшее время скорректировать модель оценки ВТБ с учетом результатов I квартала и обновить целевые цены по его акциям.