МНЕНИЕ: Наше видение ситуации с китайскими акциями (Didi) - General Invest

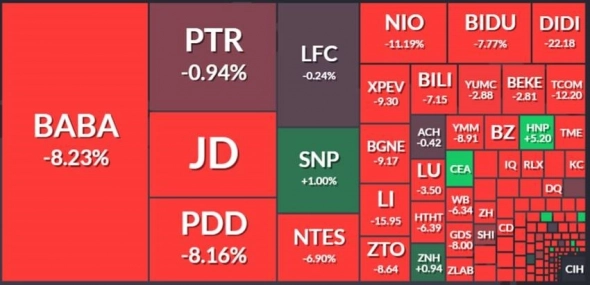

Динамика китайских АДР за торговую сессию в пятницу

В пятницу компания Didi Global выступила с официальным заявлением о намерении перенести свой листинг с Нью-Йоркской биржи в Гонконг, спустя менее 6 месяцев после IPO. Причиной решения стали требования SEC к отчётности компаний, торгующихся в США, и необходимость предоставлению данных для проведения американского аудита. Китайское правительство не согласно с новыми требованиями, так как доступ к внутренней информации компаний может поставить под угрозу национальную безопасность.

Согласно новостным источникам, Didi пошла на IPO во время того, как правительство Китая просило его отложить. Это вызвало резкое падение акций после размещения, т.к. регулятор приостановил доступность приложения Didi. Компания решила уйти с американской биржи, чтобы избежать дальнейших проблем с бизнесом.

Динамика цены за АДР компании Didi

На прошлой неделе ряд американских изданий сообщили, что Китай намерен закрыть способ выхода китайских технологических компаний на биржу через структуру VIE (variable interest entities). Официальный представитель китайской комиссии CSRC заявил, что оба регулятора в процессе обсуждения новых требований по аудиту и Китай прилагает усилия по нормализации коммуникации между странами.

Могут возникнуть риски делистинга китайских акций. CSRC сделает все возможное, чтобы избежать. CSRC не считает, что делистинг китайских акций в США принесет пользу компаниям, глобальным инвесторам или китайско-американским отношениям.

Это обсуждение, начавшееся еще при президентстве Трампе, в первую очередь является политическим инструментом в конфликте двух стран. В то же время делистинг компаний — не столь однозначный плюс для американской стороны, так как компании, размещенные в США, либо уже имеют двойной листинг, либо проведут листинг в Гонконге, увеличив приток инвестиций и оборот на китайской бирже.

Влияние делистинга на акции

Согласно текущему документу SEC, принудительный делистинг может случиться, если китайская компания не предоставит необходимые документы три года подряд, начиная с 2022 года. Соответственно самый ранний срок принудительного делистинга по текущем документам – 2025 год.

Кейс Didi стоит рассматривать отдельно, учитывая, что компания изначально пошла на листинг под давлением комиссии Китая и текущий делистинг выглядит как признание своей ошибки. При этом масштабное снижение до рекордно низких значений китайский индексов, по нашему мнению, сильно закладывается в цены акций при условии, что у правительств и компаний есть более 3-х лет, чтобы прийти к консенсусу.

Квалифицированные инвесторы в случае, если случится делистинг, вероятнее всего, смогут обменять делистингованные АДР на доступные акции на китайской бирже. Как правило, этот процесс занимает определенное время, но инвестор получает полностью доступные для торговли бумаги, как было в случае с оборонными компаниями в середине этого года (China Telecom, China Unicom Hong Kong и China Mobile).

Пример компании China Telecom, которая произвела делистинг с американской биржи, после чего продолжила торги на внутренней площадке.

Динамика цены за акцию China Telecom на китайской бирже:

Предварительный итог

В акции уже достаточно заложен риск принудительного делистинга, самый ранний срок которого – 2025 год. Учитывая текущее обсуждение правил между комиссиями двух стран, точно оценить этот риск на данный момент невозможно. В случае реализации риска при наличии вторичного листинга в Китае акции продолжат торговаться там.

При инвестировании в китайские акции в США следует отдавать предпочтения акциям с дополнительным листингом в Китае.

Не является индивидуальной инвестиционной рекомендацией. Дисклеймер