МНЕНИЕ: Видим потенциал в Ozon - General Invest

Ozon — одна из крупнейших российских площадок электронной коммерции, поднялась с 3-го на 2-е место по объему продаж и количеству заказов в рейтинге E-Commerce Index TOP-100 по итогам 2020 года. Сегодня на интернет-площадке Ozon представлено более 46 млн товарных наименований.

Компания была создана в 1998 году и долгое время существовала без особого прогресса. После прихода новых акционеров в 2013 году и нового менеджмента в 2017 году в лице гендиректора Александра Шульгина, бывшего операционного директора Яндекса, Озон инициировал новую стратегию, предусматривающую переход к модели маркетплейса 2P/3P (продажи от вторых и третьих сторон). В 2019 году компания была названа одной из самых дорогих компаний Рунета. В ноябре 2020 года компания провела IPO на NASDAQ и Мосбирже. Цена размещения составила $30 на NASDAQ и 2277 руб. на Мосбирже за 1 ценную бумагу.

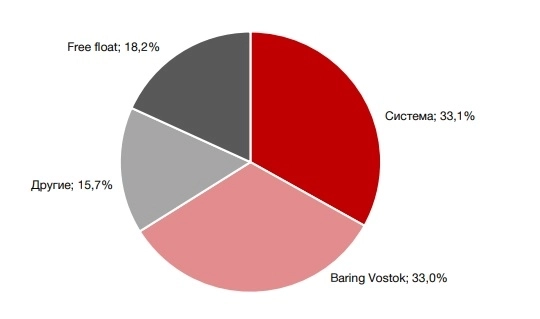

Структура акционеров

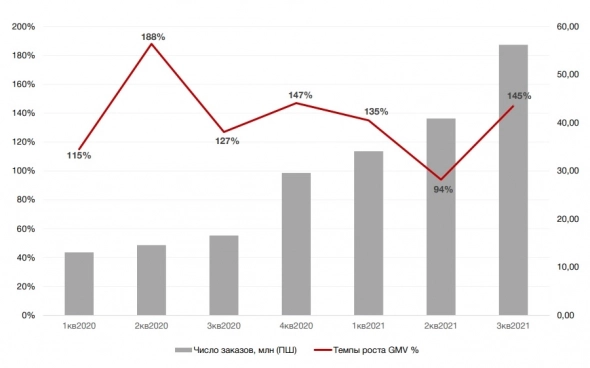

За последний год компания продемонстрировала стремительные темпы роста, которые стали возможны не в последнюю очередь благодаря поступлениям, полученным в результате IPO:

- темпы роста GMV (оборота) были одними из самых высоких в мире среди аналогов (145% в 3 квартале и около 120% в 2021 году);

- доля продаж по модели 2P/3P выросла с незначительных уровней до 48% от GMV 2020 году;

- число товарных наименований выросло с 9 млн+ в 2020 году до более 46 млн на конец 3 квартала 2021 года;

- количество продавцов маркетплейса возросло с 18 тыс. в 2020 году до более чем 60 тыс. в 2021 году;

- число активных покупателей выросло с 11,4 млн в 2020 г. до 21,3 млн;

- частота заказов выросла на 50%;

- складские площади выросли за год более чем на 150% до более чем 770 кв. м.;

- доля на рынке электронной коммерции выросла с около 6% до 8,7% на конец 3 квартала 2021 года.

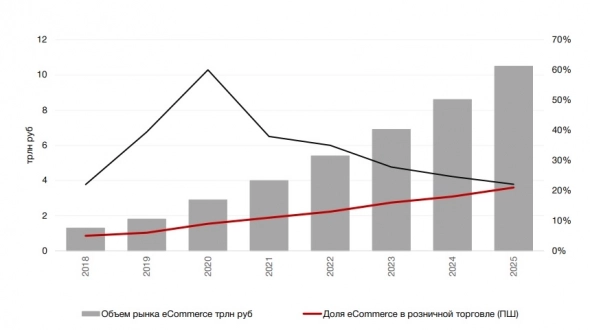

Рынок

По прогнозам InfoLine, рынок e-Commerce будет расти высокими темпами. Пандемия 2020 года этому очень поспособствовала. Средние темпы роста за 2020-2025 гг. составят, по оценке, около 29%.

За 9 месяцев 2021 года выручка российской электронной коммерции уже достигла 2,41 трлн рублей. Это больше, чем все онлайн-продажи за 2019 год. При этом локальный рынок обеспечил 86% продаж (2,07 трлн рублей) и лишь 14% пришлось на трансграничные покупки россиян (341 млрд рублей). В общем обороте российской розничной торговли на долю онлайн-продаж пришлось 8,5%.

Объем и динамика рынка e-Commerce в России

Источник: InfoLine

При этом рынок обладает огромным потенциалом дальнейшего роста, поскольку доля Интернет-торговли в общем объеме розничной торговли в целом в России находится на низком уровне даже по сравнению с другими странами развивающихся рынков. По данным Data Insight, топ-4 торговых Интернет-площадок в России (Ozon, Wildberries, AliExpress и Яндекс.Маркет) генерировали 58 % от общего объема онлайн-заказов в 1П21, по сравнению с 45 % в 1П20 и 52% во 2П20.

При этом на российском рынке пока отсутствует явный лидер, такой как, например, Amazon в США, что повышает важность завоевания доли рынка в период его становления.

Результаты Озона за 3 квартала и 9 месяцев 2021 года

- Показатель GMV за 3 квартала 2021 года вырос на 145% г/г до 108,3 млрд руб. (против роста на 96% во 2 квартале 2021 года). За 9 месяцев рост составил 123%. Ускорение роста в последнем квартале было обусловлено ростом числа заказов, ростом клиентской базы, а также увеличением частоты заказов.

- Число заказов увеличилось на 239% в годовом исчислении до 56,2 млн за счет увеличения частоты заказов на 50% и роста клиентской базы на 87%.

- 67% GMV пришлось на продажи через маркетплейс (3P) против 51% в 3 квартале 2020 года, которые стали основным источником роста. Хотя и продажи 1P демонстрировали неплохие темпы (+60%) благодаря расширению экспресс-доставки.

Динамика GMV и числа заказов ОЗОНа

Источник: данные компании

- Выручка увеличилась на 85% г/г до 41,5 млрд руб. против +53% во 2 кв. 2021 г. Выручка от продажи товаров увеличилась на 63% г/г; выручка от предоставления услуг выросла на 147% г/г. При этом в структуре выручки 66% составляли поступления от продаж, 25,6% — комиссионные и 7,7% — доходы от рекламы, услуг доставки и др. Выручка от рекламы выросла на 150% (около 2% GMV). Количество карт Озон выросло на 60% кв/кв до 1,6 млн штук.

- Валовая прибыль выросла на 104% до 15,3 млрд руб.

- Показатель скорр. EBITDA составил -11,3 млрд руб. (-1,9 млрд руб. годом ранее). Снижение EBITDA обусловлено ростом объёмов затрат, в том числе на расширение площадей, инвестиции в продажи и маркетинг, новые технологии и услуги.

- Капитальные затраты в 3 квартале 2021 года составили 4,6 млрд руб. по сравнению с 1,7 млрд руб. в 3 квартале 2020 года, в основном состоящих из платежей за оборудование для фулфилмента, компьютерного оборудования и др. За 9 месяцев 2021 года CAPEX вырос до 11 млрд руб. (+120% г/г)/

- Свободный денежный поток составил -14,6 млрд руб. (-1,9 млрд руб. годом ранее). За 9 месяцев 2021 года операционный денежный поток составил -29 млрд руб. (против -4 млрд руб. за 9 месяцев 2020 года), что обусловлено ростом убытка по EBITDA, а также сезонным влиянием со стороны оборотного капитала. Свободный денежный поток за 9 месяцев 2021 года составил -42 млрд руб. против -10 млрд руб. за 9 месяцев 2020 года.

Прогнозы

- Ozon повысил прогноз роста GMV на 2021 год с 110% до 120% относительно 2020 года.

- Компания также подтвердила планы капитальных вложений в размере 20–25 млрд руб. на 2021 год.

Таким образом, результаты за 3 квартал 2021 года демонстрируют улучшение операционных показателей при снижении финансовых метрик в связи с ростом инвестиций в развитие. В итоге компания по-прежнему убыточна на уровне EBITDA и чистой прибыли и останется таковой в следующем, а скорее всего, и в 2023 году. Данная ситуация характерна для компаний, стремящихся завоевать ведущую долю растущего и высококонкурентного рынка. В последнее время ряд игроков этого рынка, в том числе Яндекс, O2O (совместный проект Сбера и VK), а также AliExpress увеличили инвестиции в электронную коммерцию, чтобы не потерять долю рынка.

При этом при аналогичных убытках на уровне EBITDA c Яндексом Озон увеличил GMV в 3 квартал 2021 года на 19 млрд руб. в абсолютном выражении против +7 млрд руб. у Яндекса. Это отчасти может свидетельствовать о более высокой эффективности в пересчете на заказ. Это сравнение не совсем корректно, учитывая более поздний приход Яндекса на рынок и более низкую долю рынка). К слову, менеджмент Озона ставит своей целью улучшение так называемой юнит-экономики (показателей в пересчете на заказ) и ставит своей целью добиться повышения частоты заказов в противовес стоимости одного заказа. Например, затраты на логистику в пересчете на заказ снизились в 3 квартале даже несмотря на рост расходов, расширение складских площадей и увеличение числа пунктов выдачи заказов. В частности, это также говорит об эффективности сделанных инвестиций.

Продажи в регионах в последнее время превысили темпы роста в Москве, но не намного, поскольку в Москве лучше развиты услуги «последней мили».

Последние инициативы

- Озон начал конкурировать с Яндекс.Лавкой и Самокатом в сфере экспресс-доставки продуктов питания и готовой еды. Компания инициировала соответствующий пилотный проект в Москве. Для нового направления Озон откроет мини-дарксторы размером 250 кв. м. По оценке InfoLine, в 3 квартале рынок электронной коммерции продуктов питания и готовой еды вырос в 2,5 раза до 90 млрд руб., из которых более 55% занимает именно экспресс-доставка продуктов питания. Если в 2020 году лидерами этого рынка были компании X5 Group, Самокат, Яндекс.Лавка и ВкусВилл, то сейчас рынок становится все более и более конкурентным. X5 Group, по оценкам InfoLine, уже утратила свое лидерство, уступив Сбермаркету, который получил преимущество именно за счет внедрения экспресс-доставки. Хотя еще в 1 половине 2021 года лидерство X5 было беспрекословным. В 4 квартале рынок фудтеха может продемонстрировать взрывной рост. Озон считает, что сейчас оптимальное время выхода в данный сегмент.

- Онлайн-ритейлер Ozon запустил новый складской формат для продавцов маркетплейса — распределительный центр. В отличие от отдельных поставок на фулфилмент, работа через распределительный центр позволит партнерам размещать товары на складах Ozon по всей стране с помощью всего одной поставки. С московского распределительного центра на Новой Риге Ozon сам доставит товары по своим фулфилментам, что увеличит скорость доставки до конечного потребителя. Ozon самостоятельно проанализирует потребности покупателей и спрогнозирует продажи, и покажет в личном кабинете продавцам спрос на их популярные товары на несколько недель вперед, и даст возможность сразу оформить заявку на поставку. Данные Ozon показывают, что наличие товара на региональном фулфилменте увеличивает оборот продавца на 36%. Новая модель работы экономит время предпринимателя на создание заявок на поставки и сокращает расходы на отдельные этапы логистики в среднем в 3 раза по всем категориям товаров. Ozon бесплатно размещает товары у себя, перемещает их с распределительного центра на конечные склады, а также устанавливает фиксированный тариф на магистраль (доставку посылки от фулфилмента до сортировочного центра) 15 рублей за килограмм объемного веса. Оплачивать размещение с момента поставки на распределительный центр и перевозку товара с центра на конечные склады не придется.

- Компания также активно развивает направление одежды и обуви, которое имеет шансы стать крупнейшим источником роста GMV. В настоящее время компания предлагает порядка 5 млн наименований в этой категории, и все еще активно наращивает ассортимент, предлагая клиентам услугу примерочных в пунктах выдачи.

Оценка

Со своих максимумов текущего года акции Ozon (OZON RX) упали почти на 38% и торгуются на уровне глобальных конкурентов по показателю EV/GMV2022П, тогда как темпы роста и дальнейший потенциал, обусловленный размером российского рынка и степенью проникновения электронной коммерции в России, существенно превышают показатели ближайших конкурентов.

Полагаем, что компания обладает достаточными ресурсами, экспертизой и возможностями, чтобы занять существенную долю в районе 30% на рынке электронной коммерции в России к 2025 году, а также стать одним из Топ-3 игроков на этом рынке.

Полагаем, что компания способна выйти на уровень безубыточности по EBITDA и FCF в конце 2023 — начале 2024 гг. благодаря высоким темпам роста, значительной экспертизе, стремительному развитию новых услуг и продуктов, в том числе направлению финтеха и рекламного бизнеса, а также эффекту масштаба.

.

.

.

Не является индивидуальной инвестиционной рекомендацией. Дисклеймер