Японские инвесторы начинают терять свое многолетнее увлечение зарубежными активами: кэрри-трейд Японии на сумму $4 трлн начинает медленно сворачиваться — Bloomberg

Японские инвесторы начинают терять свое многолетнее увлечение зарубежными активами.

Поскольку за рубежом инвестировано 4,4 триллиона долларов, что превышает экономику Индии, скорость и размер любого отката могут подорвать работу глобальных рынков. Несмотря на то, что разрыв в ставках между Японией и другими странами сократился, приток капитала был скорее струйкой, чем наводнением, которого опасались некоторые инвесторы.

«Это станет одной из мегатенденций и суперциклом на ближайшие 5–10 лет, — сказал Ариф Хусейн, глава отдела фиксированных доходов в T. Rowe Price, у которого почти 30-летний опыт инвестирования. — Будет постоянный, постепенный, но масштабный приток капитала в Японию из-за рубежа».

За первые восемь месяцев года японские инвесторы приобрели 28 триллионов йен (192 миллиарда долларов) государственных облигаций страны, что стало самым большим показателем за последние 14 лет. Они также сократили покупку иностранных облигаций почти вдвое, до 7,7 триллиона йен, а покупка иностранных акций составила менее 1 триллиона йен.

Зарубежные инвестиции японцев сравнивают с гигантской carry trade, когда инвесторы извлекали выгоду из сверхнизких процентных ставок, доступных дома, для финансирования покупок за рубежом.

Масштабы потоков будут зависеть от темпов и траектории изменения ставок в Японии. В то время как глава Банка Японии Кадзуо Уэда указал, что политики будут более взвешенно подходить к планам повышения ставок, стратеги почти единодушно прогнозируют укрепление японской валюты в следующем году, полагая, что политика неизбежно нормализуется.

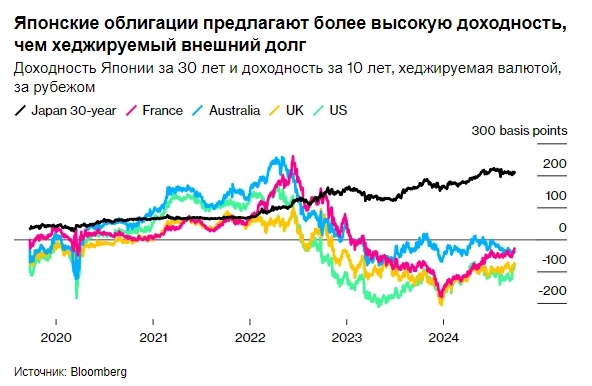

Доходность эталонных 30-летних японских государственных облигаций выросла примерно на 40 базисных пунктов и превысила 2% после того, как Банк Японии повысил ставки в этом году. Это приближает нас к тому моменту, когда некоторые крупнейшие страховые компании страны намерены увеличить свои вложения в местный долг.

Компания T&D Asset Management Co. заявила, что доходность 30-летних японских государственных облигаций выше 2,5% может стать уровнем, при котором деньги будут возвращаться на родину. В апреле компания Dai-ichi Life Insurance Co. заявила, что доходность этих облигаций выше 2% будет относительно привлекательной.

Ставки огромны: японские инвесторы являются крупнейшими иностранными держателями облигаций правительства США и владеют почти 10% долга Австралии. Они также контролируют акции на сотни миллиардов долларов от Сингапура до Нидерландов и США, владея где-то от 1% до 2% рынков. Их влияние распространяется на высокорискованные инвестиции, такие как криптовалюты и рискованный долг, которые резко выросли в Европе.

Они наращивали активы в годы низких ставок внутри страны и скупали все, от бразильских облигаций с доходностью более 10% до акций Alphabet Inc. и пакетов рискованных кредитов в США.

Одним из ярких примеров стремления уйти за рубеж является Norinchukin, крупнейший сельскохозяйственный банк Японии, который инвестировал значительную часть своего портфеля ценных бумаг на ¥ 60 трлн. в государственные долговые обязательства США и Европы. Сейчас компания находится в процессе сокращения иностранных активов на сумму около ¥ 10 трлн. После того, как неожиданный скачок ставок увеличил стоимость финансирования и нанес банку убытки. San-in Godo Bank Ltd., региональный банк, базирующийся на западе Японии, также планирует увеличить свои активы в JGBS при продаже казначейских облигаций.

Японские инвесторы, включая некоторые из крупнейших в мире пенсионных фондов и страховых компаний, в основном бездействовали, что подчеркивает потенциал новых тектонических сдвигов.

Потрясения также побудили Банк Японии заявить, что он примет во внимание рыночные условия, прежде чем снова повышать ставки, и воздержится, если рынки будут нестабильны. Кроме того, Федеральная резервная система снизила ставки на полпроцентного пункта в сентябре, стремясь сохранить силу экономики США.

“Август дал нам представление о тенденции репатриации”, — сказал Чару Чанана, стратег Saxo Markets по глобальным рынкам. “Приверженность ФРС достижению мягкой посадки снизила шансы на рецессию. Это означает, что будущая репатриация может быть не такой резкой”.

«Инвесторы во всём мире недооценивают риск крупных репатриационных потоков в долгосрочной перспективе, — сказал Шоки Омори, главный стратег Mizuho Securities Co. в Токио. — Японцы сами являются крупными кэрри-трейдерами. Тенденция уже наметилась — следите за этим пространством».

www.bloomberg.com/news/articles/2024-10-01/japan-s-4-trillion-carry-trade-begins-to-slowly-unwind