МНЕНИЕ: Долгосрочный позитивный взгляд на акции Лукойла сохраняется - Атон

Лукойл: Финансовые результаты за 3К21: качество в приоритете

Результаты ЛУКОЙЛа были поддержаны улучшением макроэкономического фона и более благоприятной ценовой конъюнктурой и в целом совпали с ожиданиями рынка по EBITDA и чистой прибыли.

Мы подтверждаем наш долгосрочный позитивный взгляд на ЛУКОЙЛ как на привлекательную историю стоимости с высокими дивидендами. ЛУКОЙЛ торгуется с мультипликатором EV/EBITDA 2022П 3.6x, предлагая дисконт 5% к отраслевым аналогам.

Мы считаем, что цены на нефть останутся устойчивыми в 2022, что транслируется в дивидендную доходность 13%. Мы сохраняем наш рейтинг ВЫШЕ РЫНКА по ЛУКОЙЛу.

Краткая оценка финансовых показателей – умеренно сильнее кв/кв, в рамках консенсуса

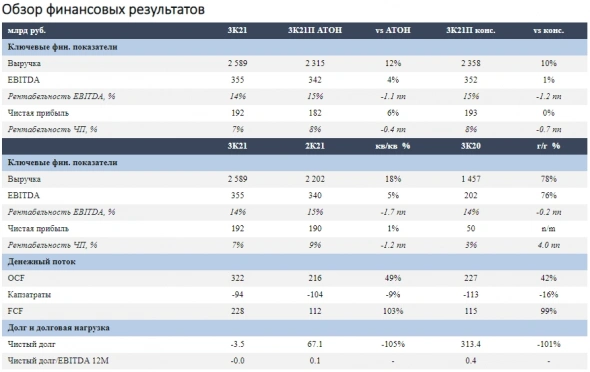

ЛУКОЙЛ продемонстрировал небольшое укрепление финансовых показателей в 3К21: выручка составила 2 589 млрд руб. (+18% кв/кв), а EBITDA – 355 млрд руб. (+5% кв/кв) за счет роста цен реализации (на зарубежных рынках нефть прибавила 7% кв/кв, нефтепродукты – 10% кв/кв) и увеличения объемов продаж как нефти (+3% кв/кв), так и нефтепродуктов (+10% кв/кв). FCF подскочил до 228 млрд руб. (+103% кв/кв), в результате чего показатель за 9M21 достиг 504 млрд руб. (2.6x г/г); соотношение чистый долг / EBITDA упало чуть ниже нуля (с 0.1x на конец 1П21). Результаты в целом совпали с ожиданиями рынка по линии EBITDA и чистой прибыли и превысили прогноз по выручке на 10%. Чистая прибыль в размере за 3К21 составила 192 млрд руб. против 190 млрд руб. во 2К21.

Наши прогнозы по прибыли – ожидаем стабильности и дивидендной доходности 15% за 2022

По нашим предварительным оценкам, EBITDA за 4К21 составит 322 млрд руб., в результате чего показатель за 2021 год достигнет 1 331 млрд руб. (+3% относительно текущего консенсуса Bloomberg, который не очень релевантен). Наш базовый прогноз по EBITDA на 2022 год составляет 1 351 млрд руб. (+2% г/г), что предполагает чистую прибыль 745 млрд руб. и дивидендную доходность 13%. Мы считаем, что цены на нефть останутся устойчивыми на фоне дефицита предложения и восстановления спроса до допандемических уровней, если не случится никаких шоков в балансе спроса и предложения, таких как скоординированный роспуск запасов (который в настоящий момент рассматривается США, Китаем и Японией в целях ограничения инфляции).

Инвестиционный кейс ЛУКОЙЛа: FCF за главного

Мы рассматриваем ЛУКОЙЛ как качественную бумагу в российском нефтегазовом секторе, считая одним из ключевых факторов ее инвестиционной привлекательности прозрачную дивидендную политику, которая предполагает направление на выплату дивидендов 100% скорректированного свободного денежного потока – это тем более ценно для акционеров в период ограничения перспектив роста добычи компании из-за соглашения ОПЕК+. Мы ожидаем, что в 2021-22 дивидендная доходность ЛУКОЙЛа будет находиться на уровне 11/13%. В более долгосрочной перспективе ЛУКОЙЛ планирует увеличить добычу на проекте Западная Курна-2 в Ираке до 480 тыс. барр./сут. в 2022 с текущих 400 тыс. барр./сут. в случае ослабления ограничений в рамках ОПЕК+). Компания планирует выйти на плато добычи в 800 тыс. барр./сут. к 2030 (ранее планировалось достичь этого уровня к 2025).Лобазов Андрей

«Атон»

Консенсус-оценка – на уровне 5-летнего среднего

ЛУКОЙЛ торгуется с консенсус-мультипликатором EV/EBITDA 2022П на уровне 3.6x, что в рамках среднего 5-летнего значени и на 5% ниже среднего значения по российским нефтяным компаниям (3.8x).