Стратегия БКС на III квартал 2024: фавориты и драйверы на российском рынке -

Какие изменения ждет российский рынок в III квартале 2024 г.? Делимся прогнозами аналитиков БКС, представленными в стратегии — глобальном взгляде на рынок, отдельные сектора и акции.

Мы повышаем цель по индексу МосБиржи на 6%, до 3800 п., на 12 месяцев вперед (потенциал роста 31% с дивидендами, 23% — без). Сохраняем «Нейтральный» долгосрочный взгляд, краткосрочный при этом — «Позитивный».

Дивсезон — уходящий поезд с последними крупными отсечками в июле. Следующим драйвером станет разворот ключевой ставки — ждем к началу следующего года.

Главное

• Новая цель — 3800 п. (потенциал 31% с дивидендами), взгляд «Нейтральный».

• Краткосрочный взгляд: «Позитивный» на дивсезоне и ослаблении рубля.

• Новые макрофакторы — риски роста ставки, крепкий рубль и налоги.

Риски ставки давят на рынок, P/E индекса с дисконтом 30% к среднему.

Повысили безрисковую ставку до 14,5%, вернули премию за риск к 7%.

• Рубль локально перекуплен, ждем ослабления на 7–9% в II квартале 2024 г. Выиграют нефтегаз, металлы и удобрения, эффект на индекс — до 8%.

• Налоговая реформа уже в цене, эффект на прибыль в среднем 5–7%.

• Дивидендный топ: Башнефть-ап, МТС, Транснефть-ап, Сбер-ао, Совкомфлот.

• Следующий катализатор — снижение ставки, ждем к началу 2025 г.

• Рекомендуем оставлять позиции в акциях.

Потенциал роста: 10% на квартал, 31% на 12 месяцев, целевой P/E — 5,6x.

Лучшая защита от инфляции, долгосрочные доходности выше других активов.

Рекомендуем нормализовать микс акций/облигаций после III квартала 2024 г.

• Краткосрочный топ-7: Сбер-ао, ТКС, ЛУКОЙЛ, Газпром нефть, ТМК, МТС, Татнефть.

• Подробнее о макроэкономике — Макроэкономика в III квартале 2024: что будет с инфляцией, ВВП и рублем.

Проинфляционные риски выросли. С выходом свежих данных по инфляции и резюме обсуждения ключевой ставки в ЦБ выросли риски, что регулятор повысит ставку. На этом фоне доходности ОФЗ с дюрацией 1–3 года превысили 16%. В связи с этим мы повысили значения безрисковой ставки в моделях до 14,5% с 12%. Однако негативное влияние на оценку целевых цен смягчено — мы вернули премию за риск с 8,5% к историческим 7%. Считаем, что рынок адаптировался к новым условиям, а дополнительные риски теперь во многом учтены в более высокой безрисковой ставке.

Мировой опыт подтверждает прогноз роста индекса после снижения ставки. Анализ реакции зарубежных фондовых рынков на снижение ставки вселяет оптимизм: за полгода до снижения ключевой ставки средний рост рынков акций составлял 14%, в последующие полгода снижения — еще 10%. Среднее снижение ключевой ставки составляло 4 п. п. — наш базовый сценарий предполагает 3 п.п., что может дать 20–22%, или две трети совокупного (31%) потенциала роста на горизонте 12 месяцев.

Налоговые риски уже в цене, дивиденды и слабый рубль — катализаторы. Предложение Минфина повысить налоги (включая налог на прибыль до 25% с 20%) уже в цене. Ранее мы понизили целевые цены (как правило, на 4–15%) и оцениваем снижение чистой прибыли с 2025 г. на 6%.

Уходящий дивсезон — один из краткосрочных драйверов, мы уже показали, что дивидендные бумаги обгоняют рынок на 5,5% за 10 недель до отсечки и на 2,5% за 4 недели (у нашего дивидендного топа до отсечки меньше 4 недель).

Еще один драйвер в III квартале 2024 г. — ослабление рубля на 6–8% с 85 руб. за доллар — поддержит экспортеров. Также рекомендуем придерживаться селективного подхода и подбирать бумаги с краткосрочными драйверами: наш топ-7 краткосрочных фаворитов опережает индекс МосБиржи полной доходности более чем на 10% за 10 лет.

Долгосрочный взгляд: «Нейтральный», предпочитаем финансы и металлы. Мы пересмотрели целевой уровень индекса до 3800 п. с потенциальной доходностью в 23% (31% дивидендами) и сохраняем «Нейтральный» взгляд с учетом стоимости акционерного капитала. По мультипликатору P/E рынок акций РФ остается дешевым и торгуется на уровне 4,3х — дисконт 30% к историческим средним значениям. Целевой P/E рынка с учетом потенциала роста 31% — 5,6х, что на 8% ниже исторического среднего в 6,1х. Из секторов предпочитаем финансы и металлы с потенциалом роста 41% и 35%.

В деталях

«Позитивный» краткосрочный взгляд, дивиденды — уходящий поезд

В 2016–2023 гг. доходность дивидендных бумаг превосходила рынок в среднем на 5,5% за 9–10 недель до дивидендной отсечки и на 2,5% за 4–5 недель. На российском рынке основные выплаты приходятся на июль, поэтому до дивидендов российские акции могут чувствовать себя лучше рынка. После выплат дивидендов такие акции в среднем уступают индексу не более 1,3% на горизонте 4 недель. Смысла удерживать бумаги в надежде на закрытие дивидендного гэпа мало. Таким образом, мы находим привлекательность отдельных дивидендных историй, которые будут рассмотрены далее.

Топ-5 дивидендных историй в III квартале

В июле крупнейшие компании РФ направят на дивиденды более 1,5 трлн руб. (более 570 млрд руб. с учетом акций в свободном обращении). Большинство компаний — из нефтегазового сектора. Мы отобрали топ-5 дивидендных историй в III квартале исходя из ожидаемой дивдоходности. Все компании уже объявили размер дивидендов, дата дивидендной отсечки неизвестна только у Транснефти. В наш топ вошли бумаги только с «Позитивным» и «Нейтральным» взглядом.

Слабый рубль — катализатор для роста акций

Исторически ослабление курса рубля позитивно сказывалось на динамике котировок акций. Между индексом полной доходности (MCFTR) и курсом рубля с 2013 г. по 2024 г. сложилась положительная корреляция более чем 83%. Тем не менее разные индексы по-разному реагируют на изменение курса. Наибольшая корреляция секторальных индексов нефти и газа (86%) и металлургии и добычи (74%) за счет экспортно-ориентированных товаров. Отрицательная корреляция наблюдается в электроэнергетике (-11%) и телекоммуникациях (-35%). На эти сектора стоит обращать внимание, когда рубль укрепляется.

Базовый сценарий предполагает рост курса доллара до 95 руб. к концу II квартала 2025 г. Поскольку корреляция между индексом МосБиржи и курсом доллара с 1 апреля 2022 г. превышает 90%, наш базовый прогноз подразумевает рост индекса на 8% на горизонте 12 месяцев только за счет ослабления рубля.

Наша оценка: рост налогов обойдется бизнесу в 2 трлн руб., или 6% чистой прибыли

В конце мая Минфин предложил изменения в налоговую систему, в том числе повышение налога на прибыль организаций с 20% до 25%. Рынок отреагировал моментально: индексы акций потеряли за май порядка 6%. Тогда мы понизили целевые цены компаний РФ в среднем на 6%. Мы уменьшили целевые цены:

• в нефтегазовом секторе от 5% (Роснефть, Татнефть, Газпром нефть) до 11% (Газпром, НОВАТЭК)

• в металлах на 6–7% для большинства компаний (-13% у РУСАЛа)

• в финансах — на 4–7%

• у девелоперов — на 7–8%

• в секторе технологий, медиа и телекоммуникаций, а также в рознице на 16% у М.Видео-Эльдорадо, на 11% — у Магнита и в пределах 10% — у других бумаг

• в остальных секторах сильно пострадали ФСК-Россети (-50%) и ФосАгро (-18%).

Долгосрочный взгляд «Нейтральный»: разворот ставки к началу 2025 г. — основной драйвер

Проинфляционные риски усилились

Во II квартале 2024 г. инфляция не перестала ускоряться — в мае индекс потребительских цен достиг 8,3% г/г. Не исключено, что с таким трендом ЦБ может вновь поднять ключевую ставку в III квартале 2024 г. Банки заблаговременно стали повышать ставки по депозитам, что, опять же, снижает привлекательность фондового рынка. Однако ставки в основном растут по коротким вкладам со сроком до года. Доходность депозитов со сроком более трех лет уменьшилась с 11,2% на начало 2024 г. до 9,6% на конец апреля.

Разворот высокой ставки — время наращивать позиции в акциях

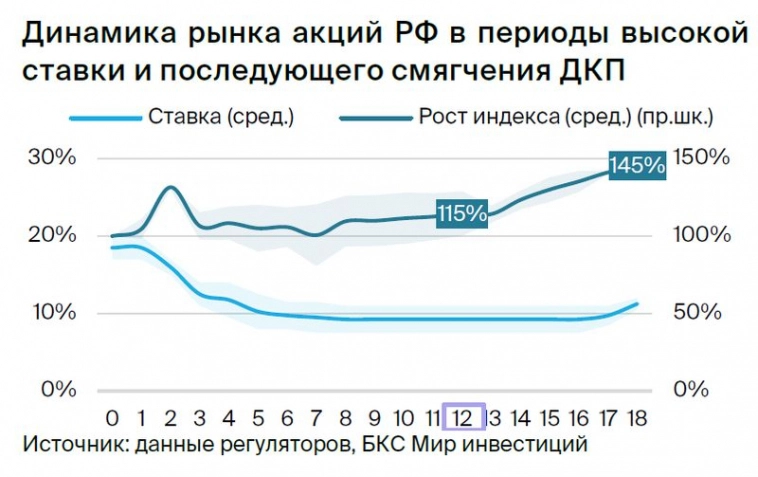

Мы изучили случаи снижения ключевой ставки с двузначных уровней за последние 10 лет среди 30 крупнейших мировых экономик по паритету покупательской способности и в качестве аналогов по этим критериям отобрали Бразилию, Египет и Пакистан.

За основу взяли период 12 месяцев до снижения ставки и 12 месяцев после. Рынки акций росли как за полгода до начала снижения ставок (в среднем на 14%), так и в первые 6 месяцев самого монетарного смягчения (еще на 9%). В среднем ставку снижали на 4 п.п. за первые 6 месяцев монетарного смягчения. На наш взгляд, большую часть роста обеспечил переход капитала из долговых инструментов в акции. В странах, где ставка была 5–10%, наблюдается схожая динамика рынка акций. Однако основной рост акций происходил уже после принятия решения о снижении ключевой.

Банк России рекордно долго удерживает ставку выше 15%. За последние 10 лет Банк России повышал ключевую ставку выше 15% лишь дважды (в 2014–2015 гг. и в 2022 г.) и удерживал ее на таком высоком уровне не дольше четырех месяцев. В обоих случаях рынки акций за 18 месяцев отросли на 42–49% после резкого роста и последующего снижения ключевой ставки.

Мы полагаем, что к концу II квартала 2025 г. ставку снизят на 3 п.п., до 13%. Таким образом, на основании зарубежного опыта, общий рост рынка акций РФ на снижении ставки может составить 21–22%.

Рост бразильского рынка подтверждает позитивные прогнозы. Бразилия — крупнейшая экономика в своем регионе, как и Россия, а индексы МосБиржи и IBOVESPA показывают значительную корреляцию (порядка 90% за 10 лет). Чтобы сдержать рост инфляции ЦБ Бразилии в середине 2015 г. поднял ставку до 14,25% и удерживал ее 15 месяцев до октября 2016 г. Добившись устойчивого снижения инфляции, регулятор за 12 месяцев (до октября 2017 г.) снизил ставку до 7,5%. За последние 6 месяцев жесткой монетарной политики бразильский индекс IBOV вырос на 21%, в последующие 12 месяцев смягчения — еще на 20%. Мы ожидаем роста индексов акций в РФ после первого снижения ключевой ставки по аналогии с Бразилией с учетом схожести экономик и динамики индексов.

Дисконт в акциях к историческим средним усилился

По нашей оценке, средний мультипликатор P/E (соотношение капитализации к ожидаемым годовым прибылям) рынка РФ с 2013 г. по 2021 г. равен 6,1х. Форвардный P/E на середину июня был 4,3х. Это предполагает дисконт 30% к историческим значениям с потенциалом его роста на 42% за 12 месяцев. Наш целевой уровень индекса МосБиржи — 3800 п. (4100 с учетом дивидендов) предполагает потенциал роста в 31% с дивидендами (23% без них) на горизонте года. В таком случае P/E МосБиржи составил бы сейчас 5,6х — все еще с дисконтом 8% к историческому среднему.

Инфляция больше помогает акциям, чем бумагам с фиксированной доходностью.

Мы проанализировали доходность акций и облигаций РФ для инвесторов с разными горизонтами инвестирования в течение последних 10-ти лет (от 1 до 5 лет). И сравнили эти доходности с официальной инфляцией в РФ. Анализ показал, что дополнительная доходность рынка акций сверх инфляции в среднем за последние 10 лет составила от 8% до 12% годовых для различных горизонтов инвестирования, в то время как облигации давали лишь дополнительные 2–3% годовых.

Наш выбор в краткосрочном портфеле — банки и нефтегаз

Краткосрочно мы отмечаем привлекательность финсектора и нефтегазовых компаний. ЦБ повысил прогноз чистой прибыли банковского сектора РФ до 3,1–3,6 трлн руб. (в рекордном 2023 г. было 3,3 трлн руб.). Нефтегазовые компании были выбраны, поскольку ждем высоких дивидендов. Что касается долгосрочного взгляда, есть смысл присмотреться к экспортерам нефти, золота и удобрений на фоне слабого рубля, также видим хороший потенциал в финсекторе.

Идеи БКС Мир инвестиций — наши фавориты

ЛУКОЙЛ: «Позитивный» взгляд. Цель на год — 9800 руб.

При одобрении правительства ЛУКОЙЛ планирует выкупить 25% акций у инвесторов из «недружественных» стран с 50%-ным дисконтом. В зависимости от параметров сделки такой шаг может повысить нашу оценку на 15–35%. В ближайшие годы мы ожидаем возврат к выплатам дивидендов в размере 100% от свободного денежного потока, включая 85% за 2024 г., или 1200 руб. на акцию, с дивидендной доходностью в 16,2%.

Газпром нефть: «Позитивный» взгляд. Цель на год — 1000 руб.

Мощный потенциал роста Газпром нефти завязан на ее проекты. Сейчас менеджмент сосредоточился на росте добычи конденсата, который не ограничен сделкой ОПЕК+. Мы полагаем, что новая дивидендная политика, 75% чистой прибыли, не до конца заложена в прогнозы рынка, и мы ждем дивдоходность в 17,1% за 2024 г. (крупнейшая в отрасли).

Татнефть: «Позитивный» взгляд. Цель на год — 970 руб.

Как и во всем нефтяном секторе, прибыль Татнефти в 2023 г. превзошла докризисные уровни 2015–2021 гг. Стратегия развития Татнефти до 2030 г. предусматривает целевой уровень добычи в 810 тыс. баррелей в сутки — гораздо выше пикового уровня в постсоветскую эпоху (585 тыс. в 2019 г.). Полагаем, что компания будет направлять на дивиденды за 2024–2025 гг. 70% чистой прибыли, а на длинном горизонте — 75%.

Сбер: «Позитивный» взгляд. Цель на год — 420 руб.

Сильные финансовые результаты за 5 месяцев 2024 по РПБУ, хорошая динамика чистых процентных доходов — ожидаем сохранения высокой рентабельности на капитал в размере 22%. Сбер остается фундаментально привлекательным кейсом с историей развития в человекоцентричную компанию и сильным капиталом, что предполагает высокие дивиденды.

ТКС: «Позитивный» взгляд. Цель на год — 4800 руб.

Сильный финтех-игрок с растущей клиентской базой, которая достигла 41,9 млн. Компания предлагает широкий спектр онлайн-продуктов и сервисов — более половины выручки приходится на бизнесы, не связанные с кредитованием. На наш взгляд, интеграция с Росбанком усилит рыночные позиции и позволит достичь целевой рентабельности в 30%+. Ожидаем, что ТКС сохранит последовательный рост прибыли и высокие уровни рентабельности.

МТС: «Нейтральный» взгляд. Цель на год — 350 руб.

Крупнейший оператор мобильной связи с дополнительными источниками роста в банковском и рекламном сегментах и с многолетней историей дивидендов. У нас «Нейтральный» взгляд на акции МТС на 12 месяцев, но краткосрочно ждем позитивной динамики в преддверии закрытия реестра 16 июля, учитывая довольно высокую дивдоходность (12%).

ТМК: «Нейтральный» взгляд. Цель на год — 260 руб.

Доминирующий игрок на рынке нефтяных труб с долей свыше 90% на российском рынке. Полагаем, что недавнее падение котировок бумаги выглядит фундаментально необоснованно. Акции ТМК торгуются с дисконтом 20–25% против исторических значений по Р/Е — двузначный дивидендный потенциал на среднесрочном периоде может привести к переоценке.

Риски: ключевым остается инфляция

Геополитические и санкционные риски. Большая часть санкционных рисков реализовалась, а экономика в большой степени адаптировалась. Риски ужесточения санкций и введение новых вторичных санкций могут оказывать дальнейшее давление на внешнеэкономическую деятельность российских компаний, однако экономика РФ приспосабливается. Новые жесткие и широкомасштабные ограничения маловероятны — считаем остаточные геополитические и санкционные риски ограниченными.

Риск мировой рецессии / замедления крупнейших экономик. Состояние экономики крупнейших стран остается стабильным. Экономический рост в США и Китае сохраняется. Риски рецессии снизились: VIX индекс находится вблизи 14, что чуть ниже, чем в конце I квартала 2024 г. и почти вдвое ниже, чем в IV квартале 2023 г. Рост экономики США — 3% по итогам I квартала текущего года. Рынок труда и потребление остаются сильными. ВВП Китая постепенно ускоряется: 5,3% в I квартале 2024 г. — чуть выше цели властей Китая в 5% на 2024 г. Основными драйверами восстановления Китая стал внутренний спрос и экспорт.

Риски нефтегазовых поступлений в бюджет. Бюджет РФ стабилен, несмотря на снижение нефтегазовых доходов из-за ограничения экспорта в рамках сделки ОПЕК+. Выпадающие доходы компенсируют ненефтегазовые доходы, растущие сильнее ожиданий благодаря высоким темпам роста ВВП.

Риски обменного курса. Курс рубля поддерживается за счет профицита счета текущих операций. Торговый профицит может расшириться из-за сложностей с проведением платежей за импорт. Мы считаем проблему с платежами временной и ожидаем восстановления импорта и возвращения курса в диапазон 90–95 руб. за доллар в ближайшее время.

Риски негативного влияния высоких ставок на рост экономики. Высокие ставки не препятствуют высоким темпам кредитования как физических, так и юридических лиц. При этом рост располагаемых доходов и ВВП остается выше потенциального роста.

Макроэкономика: высокая инфляция и высокие ставки

Инфляция. Накопленная инфляция за пять месяцев текущего года составила 3,22% при целевом уровне ЦБ в 4%. На конец года инфляция сложится вблизи 6% и постепенно вернется к целевому уровню уже к концу 2025 г. Заморозки и продолжающийся бум потребления снизили предложение продовольствия. А это ухудшило инфляционный прогноз. Также опережающими темпами по-прежнему дорожают транспорт и туризм.

Ставка. Базовый прогноз предполагает снижение ставки до 15% в конце года при нормализации роста цен в IV квартале. Вероятность повышения ставки на одном из ближайших заседаний все еще высока, как и перенос цикла ее снижения на следующий год. Считаем, что удлинение действия текущей ставки предпочтительнее ее роста.

ВВП. Прогноз ВВП на 2024 г. повышен с +2% до +2,4% г/г: спрос по-прежнему сильный, в том числе благодаря кредитованию. Дальнейшие перспективы роста экономики будут зависеть от возможностей наращивания инвестиций и увеличения производительности труда.

Рубль. Обязательная продажа валюты по-прежнему доказывает свою эффективность. Среднегодовой курс рубля к доллару в 2024 г. составит 92,3 руб. После введения правила об обязательной продаже доля предлагаемой на рынок валюты в экспорте вернулась к 40–50% — докризисному уровню февраля 2022 г. Вероятность продления действия правила до конца 2024 г. крайне высока, поскольку оно доказало свою эффективность и устраивает ключевых игроков. Также рубль поддержит продажа валюты Банком России в рамках операций по использованию средств ФНБ в инвестиционных целях.

Подробнее читайте здесь.

Подробнее о секторах

По ссылкам ниже вы можете прочитать подробные аналитические материалы по отдельным секторам российского рынка и увидеть рекомендации по отдельным акциям — выбирайте сектор или компанию и кликайте для перехода.

По ссылкам ниже вы можете прочитать подробные аналитические материалы по отдельным секторам российского рынка и увидеть рекомендации по отдельным акциям — выбирайте сектор или компанию и кликайте для перехода.

Отдельные сектора:

🛢 Нефть и газ

🛒 Ритейл

🌐 Технологический сектор

Методология оценки

Поднимаем безрисковую ставку, повышаем CoE. События, произошедшие за три месяца с момента выхода нашей стратегии на II кварта 2024 г., привели к росту стоимости акционерного капитала (CoE) российских акций и, как следствие, к снижению наших целевых цен. Мы рассчитываем стоимость акционерного капитала по формуле: CoE = безрисковая ставка + (премия за риск х бета).

Все эти факторы риска со временем изменяются, но с разной скоростью. Безрисковая ставка на рынке суверенных облигаций меняется почти каждый день. У рыночного бета-коэффициента темпы медленнее, поскольку это, как правило, среднее значение за последние 2–5 лет. Премия за риск гораздо стабильнее, но время от времени нуждается в корректировке. Мы считаем, что настало время скорректировать все три фактора оценки.

1. Безрисковая ставка: повышение ставки ЦБ ведет к росту CoE. Мы повышаем безрисковую ставку для всех наших моделей оценки на 250 б.п. — с 12,0% до 14,5%, вслед за аналогичным ростом доходности к погашению 10-летних рублевых суверенных облигаций РФ. Доходность резко выросла за последние 3 месяца, после того как ЦБ повысил базовую ставку кредитования с 7,5% летом прошлого года до 16% в середине декабря. Как мы покажем ниже, при прочих равных условиях один только этот фактор может снизить оценку почти на 20% (хотя чувствительность зависит от компании и сектора).

2. Премия за риск: возвращаем к 7%. Премия за риск по акциям (ERP) дает более высокую доходность для инвесторов по сравнению с более безопасными государственными облигациями. Премия за риск может составлять от 4% в развитых странах (например, США) до 10% и выше на развивающихся рынках. После начала украинского кризиса мы повысили нашу ERP для российских акций с 7% до 10%, а затем медленно снижали ее последние два года до 8,5% во II квартале 2024 г., пока экономика РФ и финансовые рынки вписывались в новую геополитическую реальность. На наш взгляд, этот процесс в целом завершен, и рынок акций РФ приноровился к новым условиям. Бизнес-модели компаний адаптировались, а там, где этого не произошло, дополнительный риск, на наш взгляд, теперь в значительной степени отражается в более высокой безрисковой ставке и бета-коэффициентах отдельных акций (подробнее об этом ниже). Иными словами, мы больше не считаем, что риск в акциях по отношению к суверенному долгу существенно выше, чем в докризисный период, и возвращаемся к ERP в размере 7%, которая у нас была до февраля 2022 г.

3. Бета: торговые паттерны, сформировавшиеся после весны 2022 г., укрепились. По определению бета российского рынка равна 1,0. Таким образом, для оценки всего портфеля акций РФ эффект пересмотра беты все время должен быть нейтральным. Однако бета отдельных акций может сильно меняться, повышая или понижая их привлекательность.

Например, общая бета нефтегазового сектора до начала СВО была 0,97 — чуть менее рискованная, чем широкий рынок. Наша обновленная бета за 2 года с начала СВО также составляет 0,97. Однако для отдельных бумаг этот коэффициент значительно изменился. Бета ряда нефтяных акций заметно снизилась, особенно у «префов» Татнефти (с -0,18 до 0,92), у ЛУКОЙЛа (с -0,09 до 0,98) и Роснефти (с -0,09 до 1,03). В газовом секторе, где бизнес гораздо сильнее пострадал от санкций, бета существенно выросла: на 0,14, до 1,19, у Газпрома и на 0,07, до 0,95, у НОВАТЭКа.

• В этом случае мы повышаем наш стандартный средний показатель CoE на 150 б. п. Было: 12% + 8,5% х 1 = 20,5% (так как бета для общего рынка = 1,0). Стало: 14,5% + 7,0% х 1 = 21,5%.

• Вот примеры ЛУКОЙЛа и Газпрома. По ним видно, как изменения наших прогнозов могут по-разному влиять на ставки дисконтирования и оценки для каждой конкретной компании.

Как стоимость акционерного капитала (CoE) влияет на оценку акций. Большинство наших аналитиков для оценки акций используют модель дисконтирования денежных потоков (DCF) или дисконтирования дивидендов (DDM). В этих моделях CoE служит ключевым параметром при расчете текущей стоимости будущих денежных потоков или дивидендов. Но для наглядности возьмем модель множественной оценки — с ней проще понять, как на оценку влияет ставка дисконтирования.

В таблице ниже приведена основная формула для расчета оценки акции с постоянными, стабильно растущими дивидендами: Цена = Дивиденды / (CoE — рост).

Например, возьмем акцию, у которой в следующем году дивиденд будет 0,5 руб. (коэффициент выплат = 50% прибыли на акцию в размере 1 руб.), ожидаемый рост прибыли и дивидендов — 7,5% в год, а CoE — 20,5% (наш стандартный уровень в стратегии на II квартал). С помощью формулы выше получаем стоимость акции в размере 3,8 руб. за бумагу с мультипликатором P/E 3,8x (поскольку прибыль на акцию равна 1 руб.).

Если мы оставим все эти параметры, но повысим CoE на 100 б.п., до 21,5% (в соответствии с ростом безрисковой ставки за последний квартал и снижением ERP), то стоимость той же акции упадет на 7%, до 3,6 руб. за год, или P/E 3,6x.

Как присваивается взгляд: избыточная доходность и оценка. Для присвоения позитивного взгляда бумаге недостаточно просто иметь потенциал роста до целевой цены за год. Потенциал должен быть достаточным, чтобы оправдать стоимость капитала для инвестирования. Например, сейчас наша стоимость капитала в целом составляет 14,5% + 7% = 21,5%. Поэтому акция с потенциалом роста 25% до целевой цены на 12 месяцев будет иметь избыточную доходность лишь 25% — 21,5% = 3,5%.

Мы присваиваем акциям с избыточной доходностью меньше -10% взгляд «Негативный», больше +10% — «Позитивный», а бумагам в промежутке между этими значениями — «Нейтральный».

*Не является индивидуальной инвестиционной рекомендацией