В будущем AliExpress Россия закрепится в числе трех-четырех крупнейших участников рынка - Газпромбанк

На прошлой неделе AliExpress Россия (AER), СП в области электронной коммерции между Mail.ru Group (MRG, 15%), Alibaba (48%), МегаФоном (24%) и РФПИ (13%), опубликовала некоторые финансовые и операционные показатели за 2020 г. и провела онлайн-конференцию с участием своего руководства. Важно отметить, что это первое в истории компании раскрытие ее финансовых показателей и первая конференция для инвесторов и аналитиков.

Представленные AER цифры свидетельствуют о высокой конкурентоспособности компании: она – второй игрок в отрасли электронной коммерции с долей рынка в 6,5%, если судить по совокупному товарообороту (GMV, включая трансграничный сегмент, но исключая услуги). При этом ставится амбициозная цель довести этот показатель до 20% в долгосрочной перспективе посредством развития локальной платформы (в прошлом году достигнут уровень в 25% GMV, в нынешнем – планируется довести его до 50%, а в последующие периоды – до 70–80%) и переориентации местных покупателей с трансграничных покупок на покупки внутри страны.

Однако для того, чтобы это реализовать и оставаться номером два на рынке в будущем, компании, как мы считаем, необходимо приложить серьезные усилия, так как местный рынок, по нашим оценкам, будет расти вдвое быстрее, чем трансграничный (в среднем на 24% против 11% в год за период с 2020 по 2025 гг.), в то время как AER в прошлом году входила только в десятку ведущих местных операторов по локальному показателю GMV и контролировала лишь около 2% локального рынка. Кроме того, в последнее время серьезно обострилась конкуренция среди местных игроков и догонять крупнейших из них на внутреннем рынке приходится за счет дополнительных ресурсных и временных затрат.

В целом мы полагаем, что в будущем AER закрепится в числе трех-четырех крупнейших участников рынка, на котором другими крупнейшими игроками мы видим Wildberries и Ozon при хороших шансах догнать их у Яндекс.Маркета в среднесрочной перспективе. В итоге это пойдет на пользу экосистеме MRG, поскольку AER рассматривает социальные сети как свой основной канал продаж. По нашим оценкам, 15% акций AER могут стоить 50–65 млрд руб., или ~3,0-3,5 долл. за ДР MRG, если исходить из коэффициента «EV/GMV 2021П» для трансграничных и внутренних операций в 1,0х и 1,5–2,0х соответственно. На данном этапе мы не учитываем пакет акций AER в оценке MRG методом суммы частей.Куприянова Анна

Степанов Денис

«Газпромбанк»

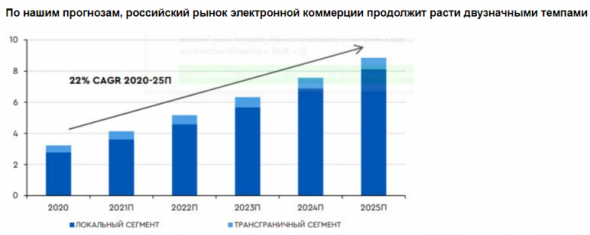

Российская электронная коммерция будет ежегодно расти в среднем на 22% в 2020–2025 гг. Отечественная электронная коммерция выросла на 59% в 2020 г., достигнув 10% показателя от всего рынка коммерции в России по сравнению с 6% в 2019 г., чему способствовали карантинные ограничения во время пандемии. Мы считаем, что эта отрасль в России все еще находится на начальном этапе развития, и предвидим, что к 2025 г. она достигнет уровня охвата в 20%. По нашим оценкам, в 2020–2025 гг. рынок будет ежегодно расти в среднем на 22% и в результате Россия приблизится к таким развитым рынкам, как США и Китай, где охват составляет 20% и 27% соответственно. В 2021 г. рынок, как мы ожидаем, вырастет на 28% (+30% в локальном сегменте, +18% – в трансграничном).

К 2025 г. доля рынка четырех крупнейших игроков может превзойти 75%. На фоне многообещающих перспектив роста усилилась конкуренция в сегменте электронной коммерции. В последнее время все ведущие участники рынка вкладывают сюда солидные средства. Так, в этом году Яндекс объявил о намерении инвестировать в развитие электронной коммерции 400–500 млн долл., а Ozon планирует увеличить вложения в инфраструктуру фулфилмента и доставки в 3-4 раза, то есть до 20–25 млрд руб. против 6,8 млрд руб. в 2020 г. По состоянию на конец 2020 г. на долю трех основных игроков приходилось ~24% рынка, что намного ниже, чем на других крупных рынках электронной коммерции, где доля тройки лидеров, по данным Euromonitor и Ozon, варьируется от 40 до 50% в Европе и США и до 80% в Китае и Индии. Мы полагаем, что российский рынок пройдет через этап консолидации в среднесрочной перспективе и к 2025 г. доля четырех ведущих участников этого рынка превысит 75%, что соответствует комментариям менеджмента AER. В числе ведущих игроков мы в будущем видим такие диверсифицированные площадки, как Wildberries, Ozon, Яндекс.Маркет и AliExpress. На наш взгляд, у них больше всего возможностей и ресурсов для достижения и сохранения за собой ведущих позиций.

Основные итоги конференции с участием менеджмента AER и наши комментарии

• В 2020 г. выручка AER составила 210 млрд руб., из которых 23% пришлось на внутренний рынок, или 49 млрд руб., что подразумевает доли рынка в 7% и 2% соответственно. Данные показатели делают AER №2 на рынке по совокупному GMV и выводят в топ-10 среди игроков электронной коммерции на внутреннем рынке, согласно нашей оценке. Мы также отмечаем, что по размеру и рыночной позиции на внутреннем рынке в прошедшем году компания оказалась близка к результатам Яндекс.Маркета. В марте 2021 г. среднее количество заказов AER на внутреннем рынке составляло 64 тыс. в день, что сопоставимо с 75 тыс. заказов в день у Яндекса по состоянию на декабрь 2020 г.

• Как ожидается, локальный рынок будет расти быстрее трансграничного. (В нашей модели мы исходим из допущения, что среднегодовые темпы их роста в 2020–2025 гг. составят 24% и 11% соответственно.) Согласно оценкам менеджмента, GMV AER в ближайшие годы может превысить 10 млрд долл. (против ~3 млрд долл. в 2020 г.), что, по нашим оценкам, соответствует доле рынка в 12–15% в 2022–2023 гг. Сама компания рассчитывает контролировать 20% рынка в долгосрочной перспективе.

• Согласно планам компании, локальные продавцы в этом году обеспечат 50% совокупного GMV (против 25% в 2020 г. и 15% в декабре 2019 г.), а в дальнейшем эта цифра превысит 70%. В 2022 финансовом году (апрель 2021 г. – март 2022 г.) локальный GMV может утроиться, что, по нашим расчетам, будет соответствовать доле рынка в 4–5%. Для укрепления позиций локального маркетплейса AER предлагает для продавцов одни из лучших условий на рынке по комиссиям с продаж и за логистические услуги и недавно предприняла ряд дополнительных шагов, включая обнуление комиссии и бесплатную отправку на первые 100 заказов для локальных продавцов. В 2022 финансовом году компания планирует расширение ассортимента, партнерской логистической сети и количества локальных продавцов. Синергия от привлечения на локальную платформу существующих клиентов, пользующихся трансграничным шопингом, должна сократить общие издержки на привлечение новых клиентов. Компания видит наибольший потенциал роста в сегментах продовольственных товаров, товаров для детей, а также товаров для дома и сада.

• Компания видит хороший потенциал у трансграничного сегмента, серьезно пострадавшего в прошлом году (спад на 25% г/г). Согласно оценкам АКИТ, сегмент должен восстановиться на 18% в 2021 г. Мы отмечаем, что AER удалось существенно уменьшить сроки доставки из Китая – до 15 суток в рамках инициативы AliExpress Plus (в конце 2019 г. сроки доставки составляли 25–30 суток) – и планирует дальнейшее сокращение сроков до 14 дней для всего сегмента. Согласно нашим оценкам, AliExpress Russia занимает доминирующее положение на российском рынке трансграничной электронной коммерции. В 2019 г., предшествовавшем пандемии, свыше 90% зарубежных онлайн-покупок в России было совершено в Китае (60% в стоимостном выражении); из них ~85% – при посредничестве AER. Мы оцениваем темпы роста трансграничной торговли на уровне 11% CAGR в 2020–2025 гг. при сокращении доли сегмента от всего рынка электронной коммерции с 13–14% в 2019–2020 гг. до 8% к 2025 г.

• Компания активно сотрудничает с экосистемой Mail.ru Group и таргетирует социальные сети как основной канал продаж. По нашему мнению, AER занимает наилучшее положение среди игроков российского рынка электронной коммерции для того, чтобы воспользоваться возможностями тренда социальной коммерции, используя такие каналы продаж и продвижения, как видеошопинг, блоги и формат групповых покупок.

• В сфере логистики AliExpress предпочитает формировать партнерства, нежели строить собственные фулфилмент-центры и ПВЗ. В числе основных партнеров – Почта России и логистический оператор Cainiao, принадлежащий китайской Alibaba Group. AliExpress также осуществляет доставку заказов посредством сотрудничества с розничными сетями (сеть салонов «МегаФон», X5 Retail Group, Связной и пр.). В общей сложности у AliExpress имеется свыше 20 тыс. партнерских точек для доставки заказов по России. В 2021 г. компания планирует увеличить площадь фулфилмент-центров с 30 тыс. кв. м до 100 тыс. кв. м. Отметим, что Яндекс.Маркет тоже предпочитает использовать модель партнерства, тогда как Wildberries и Ozon активно вкладываются в развитие собственной логистики.

• В компании подчеркивают, что участники рынка электронной коммерции конкурируют за привлечение не только покупателей, но и продавцов. По мнению менеджмента AER, у компании в этом контексте имеются серьезные преимущества по сравнению с другими игроками благодаря наличию уникальных предложений и возможностей, проистекающих из ее международного присутствия.

• На положении компании благоприятно сказывается синергия с Alibaba (которой принадлежит 48%-я доля в AER), в том числе в сферах финтеха (Ant Group – 33% принадлежит Alibaba), экспертных знаний и взаимоотношений с китайскими продавцами.

• Компания рассчитывает выйти на рынки стран СНГ, где видит значительные среднесрочные перспективы и высокий долгосрочный потенциал роста.

• Компанию можно рассматривать как структурно готовую к IPO в случае, если соответствующее решение будет принято ключевыми акционерами. На данном этапе возможные сроки IPO остаются неопределенными (т.е. оно может иметь место как в следующем году, так и позже). Если размещение состоится, оно раскроет дополнительную фундаментальную стоимость Mail.ru Group.